Избранное трейдера lezhin

Газпром - экспорт в Европу в 2020-2022 гг составит 194-204 млрд кубометров в год, экспорт в дальнее зарубежье в 2019 г составит около 198 млрд куб м

- 29 ноября 2019, 16:22

- |

«Наша ниша может оцениваться в пределах от 194-204 миллиардов кубических метров. Какая конкретно цифра будет, как мы ожидаем, она будет как минимум на уровне 2019 года. Я говорю о европейском дальнем зарубежье, равно как и на 2021, 2022 год

Что касается объемных показателей, необходимо отметить, что уровень отборов на сегодняшний день по нашим контрактам на суточной основе таков, что мы не ожидаем сильного снижения объемов реализации газа, и тот объем, который заявлен, в размере 198 миллиардов, очевидно, он будет выполнен»,

прогнозы относительно экспортной цены на газ до конца года:

«Она (цена — ред.) сейчас на уровне, средневзвешенная, оценочная, до конца года на уровне 202-205 долларов за тысячу кубических метров, и по нашим оценкам, до 2021 года вряд ли она будет подвержена каким-то серьезным колебаниям за исключением сезонных колебаний»

«Начиная с 2016 года наша цена по портфелю росла, но, действительно, в 2019 году, учитывая возросший объем поставок, вернее, предложения газа на европейском рынке, включая СПГ, наверное, цена заняла ту свою нишу, которую должна была занять»,

источник

источник

- комментировать

- ★1

- Комментарии ( 0 )

Собрал самое полезное про анализ и торговлю! Бери и изучай

- 27 октября 2019, 18:13

- |

В сети куча информации, у меня самого на канале более 100 видео, но сил и времени разобраться со всем этим часто нет, поэтому я хочу посоветовать Вам посмотреть несколько очень полезных видео, которые однозначно продвинут вас в понимании рыночных движений! Они помогли уже не одной сотне людей! Один из последних комментов у меня в вк:

1. Самое важное, что нужно понимать, рынок — аукцион между покупателями и продавцами. График — это взаимодействия людей, как их понимать через активность той или иной стороны! Главное видео на канале!

( Читать дальше )

МАГНИТ: ТРАНСФОРМАЦИЯ ON TRACK. РАЗБИРАЕМ ДЕТАЛИ.

- 04 августа 2019, 17:26

- |

МАГНИТ: ТРАНСФОРМАЦИЯ ON TRACK. РАЗБИРАЕМ ДЕТАЛИ.

Как верно отметил Ян Дюннинг, 2019 – это год трансформации. Компания переживает колоссальные изменения и впереди очень много работы. Та операционная среда, с которой сталкивается менеджмент, обусловленная негативными тенденциями в части реальных располагаемых доходов россиян, не может вызывать большой оптимизм.

Результаты второго квартала вызывают достаточно смешанные эмоции, провал по чистой прибыли был вполне ожидаемым. Ключевой показатель – сопоставимые продажи увеличились за счет среднего чека. Данная тенденция отмечается третий квартал подряд. Рост среднего чека – полностью заслуга менеджмента, которые работают над ценностным предложением для покупателя (CVP). Трафик падает, но отмечается тренд на улучшение. С течением процессов по внешнему редизайну и дальнейшему улучшению CVP, трафик перестанет падать и перейдет к росту. Вернуть клиента в магазины, увеличив трафик – ключевая задача для менеджеров на текущий момент. Рост продаж ускорился до более чем 11 % (мои ожидания – 10 %).

( Читать дальше )

СБЕРБАНК: ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ, ПРЕКРАСНЫЕ ДОЛГОСРОЧНЫЕ ПЕРСПЕКТИВЫ.

- 17 июня 2019, 11:10

- |

СБЕРБАНК: ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ, ПРЕКРАСНЫЕ ДОЛГОСРОЧНЫЕ ПЕРСПЕКТИВЫ.

Здравствуйте, хотелось бы ещё раз рассмотреть Сбербанк с точки зрения перспектив операционного бизнеса и стоимости акций. Я очень активно писал о прекрасной возможности для входа в акции банка с конца лета 2018 года, а рассматриваемый диапазон для обыкновенных акций был 180-190. Я покупал акции Сбербанка еще зимой 2015 года, но объемы по определенным причинам были существенно ниже, чем те, на которые осуществлял крупные покупки с конца лета прошлого года. Средняя цена моих покупок составляет 184 рубля по обыкновенным акциям. По префам — 180 рублей, докупал в первом квартале, что увеличило среднюю цену. Акции Сбербанка – ключевая инвестиция в моем портфеле, его доля почти 20 % от общего размера портфеля. Ниже я изложу причины почему я делаю столь крупную ставку на данный актив и рассматриваю его акции, как локомотив собственного портфеля.

СБЕРБАНК – ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ (И ЭТО НЕ ЭФФЕКТ НИЗКОЙ БАЗЫ)

( Читать дальше )

МАГНИТ: ЧАСТЬ II

- 31 мая 2019, 16:48

- |

Многие инвесторы, выбирая объект для инвестиций в ритейл секторе, ошибочно противопоставляют одну компанию другой, наивно полагая, что ключевые федеральные сети испытывают действительно серьезную конкуренцию между собой.

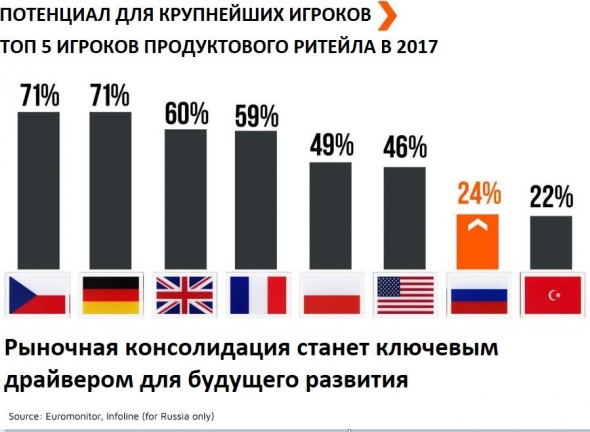

На мой взгляд, подобные рассуждения на сегодняшний день не имеют серьезных оснований, поэтому по «правильным» ценам нужно покупать и Магнит, и Х5. Все дело в том, что рынок в России крайне фрагментирован. Сетям принадлежит ~30 % этого рынка. Потенциал для дальнейшего роста и консолидации остается существенным, и ключевые сети в долгосрочной перспективе без большого ущерба для себя «разделят» ещё порядка 24 %. И X5, и Магнит, и Лента продолжат демонстрировать устойчивый рост выручки в ближайшие 5 лет минимум.

Все эти годы планомерно будет «отъедаться» доля других участников рынка, которые не обладают такими возможностями, как перечисленные мною компании для долгосрочного устойчивого роста выручки.

( Читать дальше )

МАГНИТ: СЕТЬ ЯВЛЯЕТСЯ ЗАЛОЖНИКОМ ОТКРОВЕННО УЖАСНОЙ МАКРО-СИТУАЦИИ ВНЕ МОСКВЫ И ПЕТЕРБУРГА.

- 27 мая 2019, 13:06

- |

Здравствуйте! Я всегда старался держаться подальше от акций Магнита. Предыдущий менеджмент обладал уникальной способностью: гениально «вешать лапшу на уши» акционерам. А операционные успехи обеспечивались в первую очередь относительно благоприятной конъюнктурой внутри страны. Акционеры наивно верили Галицкому. Консенсус был таков, что Магнит — это уникальная история роста. Акции должны были начать обвал еще в 2015 году, но Галицкий, используя свои уникальные возможности, удерживал веру инвесторов, и многие просто пренебрегали очевидными операционными фактами, которые сигнализировали избавляться от акций как можно быстрее и бежать с корабля. Компании роста в своей основе действительно имеют существенную премию к собственным показателям, но как только рост замедляется, то премия должна нивелироваться. В случае Магнита рост не просто замедлился, в конце 2015 года началось ускоренное падение в пропасть динамики роста выручки сопоставимых магазинов (рис.1). Еще один знаковый момент, который произошел в 2015 году, сигнализировавший о разрушении «стоимости», заключался в том, что WACC впервые превысил ROIC (рис.2).

( Читать дальше )

МОСКОВСКАЯ БИРЖА ДОРОЖЕ 75 Р./АКЦИЯ НЕ ИНТЕРЕСНА: РОСТ ЧИСЛА ЧАСТНЫХ ИНВЕСТОРОВ НЕ ДОЛЖЕН ВВОДИТЬ В ЗАБЛУЖДЕНИЕ.

- 24 мая 2019, 19:49

- |

Не буду плотно засорять своими постами ленту сайта, опубликую последний на сегодня. Данный текст был написан 28.04

СНИЖЕНИЕ ПРОЦЕНТНЫХ СТАВОК СПОСОБСТВУЕТ РОСТУ НОВЫХ УЧАСТНИКОВ, УВЕЛИЧИВАЯ КОМИССИОННЫЕ ДОХОДЫ, НО ПРИ ЭТОМ ПРОИСХОДИТ СНИЖЕНИЕ ПРОЦЕНТНЫХ ДОХОДОВ, КОТОРЫЕ СОСТАВЛЯЮТ ПОЧТИ ПОЛОВИНУ ОПЕРАЦИОННОЙ ПРИБЫЛИ.

Как и для многих финансовых компаний, «хлебные времена» высоких процентных ставок позади. Во время пика процентных ставок, по итогам 2015 года Московская биржа показала 27 млрд. процентных доходов. После того, как ЦБ РФ перешел к процессу снижения ключевой ставки, доходы МБ по данной статье стали стремительно сокращаться (рис. 1). Вместе с этим достаточно активно стало расти число частных инвесторов (рис.4), а это логично привело к росту комиссионной прибыли. Проблема состоит в том, что многие частные инвесторы, выбирая акции МБ в качестве объекта для размещения капитала, совершенно не знакомы со структурой доходов компании и наивно полагают, что линейный рост числа участников с достижением «сакральной» цели в 3 млн. инвесторов приведут к переоценке стоимости акций, ибо произойдет значительное увеличение комиссионных доходов самой компании. Это глубочайшее заблуждение: снижающиеся процентные ставки действительно стимулируют население искать альтернативу пассивному размещению собственных средств, вынуждая выходить на рынок капитала. Данное обстоятельство увеличивает комиссионные доходы Московской биржи, но это лишь компенсирует снижение процентных и прочих финансовых доходов. На рис. 1 вы можете проследить эту закономерность и осознать, что потенциал для роста чистой прибыли (рис.2) у МБ крайне ограничен.

( Читать дальше )

ВТБ V СБЕРБАНК: ПЕРСПЕКТИВЫ И ДОЛГОСРОЧНЫЕ ТРЕНДЫ.

- 24 мая 2019, 17:53

- |

Запись, которую вы прочитаете ниже, датируется 20-ми числами марта. В ближайшие дни опубликую обновленный взгляд на ВТБ, с учетом озвученной вчера див.политики. Тезисно: данное решение абсолютно не изменило мои взгляды на перспективность инвестиций в данный банк, по прежнему считаю, что следует держаться от него подальше. По моему мнению, «дивидендная история» в акциях данного банка в устойчивой временной перспективе не приведет к переоценке стоимости. Не уверен в долгосрочной способности менеджмента поддерживать норматив достаточности основного капитала на заданном уровне, чтобы обеспечивать озвученные див.выплаты.

На одном тематическом ресурсе я наткнулся на пост, в котором автор высказывал мнение о том, что акции ВТБ являются крайне привлекательными для покупки, а сам банк «находится на легком старте» и готов повторить динамику операционных показателей Сбербанка последних лет, что найдет отражение и в рыночной оценке его акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал