Избранное трейдера Locutius

Бери и торгуй! Крайне ценная книга!

- 23 ноября 2017, 19:20

- |

Книга от практикующего трейдера с большим опытом, а значит наполнена большим количеством полезных фишек. Книга пропагандирует анализ рынка через баланс спроса и предложения, учит понимать рынок как взаимодействия покупателей и продавцов, учит находить те места на графике, где какая-то стороны рынка с высокой долей вероятности на эмоциях закрывая свои сделки будет вызывать движение цены. Много внимания уделено нешаблонности и сложности трейдинга и тому, как найти свой подходящий именно вам стиль торговли.

Рекомендую всем, к прочтению обязательна!

Видео обзор(качество звука и картинки достаточно низкие, во втором обзоре лучше, купил камеру :) )

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 11 )

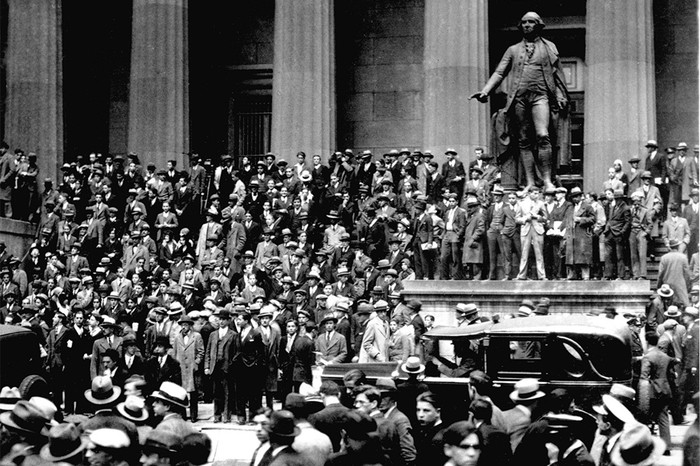

1929

- 23 ноября 2017, 14:43

- |

utmagazine.ru/posts/13459-krah-na-uoll-strit-1929-goda

Навеяно 5й волной Эллиота в накале гонений Василия

Крах на Уолл-Стрит 1929 года

Начало. 24 октября 1929 г., «черный четверг»

Утром, толпы акционеров встали вокруг здания биржи в Нью-Йорке. Тысячи людей просто молча смотрели на NYSE. Там же был будущий британский премьер, Уинстон Черчилль, вложивший (и впоследствии потерявший) в ценные бумаги, целое состояние. Именно в этот день, для него устроили экскурсию на биржу.

Городские власти выслали на Уолл-стрит 400 конных полицейских, опасаясь штурма фондовой биржи.

В 10.00 торги начались. Индекс Доу-Джонса равен 381,17 пункта. Акции, резко просевшие в среду, начали дорожать. За считанные минуты, ряд бумаг прибавили в цене от половины доллара, до 11 долларов за штуку.

( Читать дальше )

Занимательная математика, или почему машина сожрала твой депозит

- 21 ноября 2017, 10:53

- |

Сравните, если бы эти деньги лежали в еврооблигациях процентов под 5 годовых, сколько гольфов можно было бы сейчас купить.

Интересно, что машину необязательно покупать в Германии за евро, чтобы так лохануться. Вот вам крайне любопытная таблица реальных денежных потерь при приобретении машины. На любой машине дороже жигулей потери идут в десятки тысяч рублей в месяц! эти деньги можно и нужно вкладывать!

Давно хотел купить Audi S8 старенькую — удобная она, но посмотрел на таблицу, и решил, что не стоит. Кстати, новую никогда не думал даже покупать, вообще никакую, даже Солярис. Там статистика, кстати, в статье есть, средняя новая иномарка уже за полтора ляма стоит.

( Читать дальше )

Торговая система для новичка 3. День шестой

- 14 ноября 2017, 22:57

- |

Cегодня большую часть дня фьючерс на доллар-рубль вел себя примерно так же как и вчера. Но все изменилось, когда стала известна информация с торгов фьючерсами на нефть на американском рынке. На этой информации фьючерс на доллар-рубль бодро полез вверх. У ТС «ТСН3» вчера была открыта длинная позиция по Si, поэтому такое развитие событий ей было на руку. Фьючерс на акции Сбербанка, который торгует База, в течение дня вяло рос. Сегодня я продолжил модернизацию Базы по предложениям моего друга из Фейсбука. В скрипт Базы я добавил конструкцию, с помощью которой База могла бы наращивать позицию в случае получения дохода по основной позиции с учетом текущих рисков. Подробности см. в прилагаемом видео.

Как купить квартиру в кредит, который оплати Ваш "Сосед"?

- 14 ноября 2017, 18:32

- |

Но как оказалось, есть обычный способ купить квартиру дешево( на 40% дешевле как минимум), конечно в регионе! Причина в средней цене за 1 кв метр!

На такую идею меня натолкнули разговоры знакомых, которые достаточно часто говорили о том, что необходимо детей обеспечить стартовым жильем! Решил изложить, может кому то будет полезным.

Основными условиями являются три составляющие: деньги, время и доход который облагается НДФЛ.

Лично использую подобную стратегию под оплату КАСКО и ОСАГО ежегодно!

Тезисы:

"

Для реализации идеи необходимо выполнить два условия и желание.

Условия:

- Наличие годового дохода, который облагается налогом НДФЛ в размере 960 тысяч рублей (400 тысяч на одного члена семьи и 560 тысяч на второго, это чистая з/плата за минусом налога НДФЛ, 41 000 рубля и 29 000 рубля в месяц соответственно). Выполнение данного условия необходимо для получения налоговых льгот.

- Наличие капитала (сбережений) в размере 2 720 000 рублей, выполнение данного условия необходимо для открытия трех брокерских счетов, на два из которых распространяются налоговые льготы.

( Читать дальше )

Биткоин под атакой

- 14 ноября 2017, 12:56

- |

Буду краток. Разработчики Bitcoin Cash рассчитывали, что их валюта будет более популярна, чем оригинальный биткоин, и спустя три месяца BCH перешел к действиям. Что именно происходило, мы наверняка никогда не узнаем, но по одной из самых “модных” версий случилось следующее.

Роджер Вер, владелец Bitcoin.com и один из первых инвесторов в криптовалюту, распродал по разным оценкам от 130 тыс до 250 тыс монет биткоина, забил мемпул оригинальной сети спам-атакой из переводов, через различные ресурсы пугал пользователей BTC и мотивировал их переходить в Cash. В результате чего цена на BCH росла, майнинг становился более выгодным, а хэшрейт увеличивался. Затем после невероятного роста котировок Роджер Вер с сообщниками приступил к распродаже своих монет Bitcoin Cash. Иными словами, произошел обычный pump and dump или “корнер”. Причем такой успешный, что криптовалюта обогнала по капитализации Ethereum, а Виталик Бутерин даже поздравил Вера, Джихан Ву и Deadal Nix у себя в твиттере.

( Читать дальше )

Дефолт Венесуэлы

- 14 ноября 2017, 10:03

- |

Причиной для снижения стала неспособность Венесуэлы осуществить выплаты по купонам по глобальным облигациям на сумму $200 млн. Погашение бондов должно состояться в 2019 и 2024 гг.

При этом еще на прошлой неделе завершился 30-дневный период льготной уплаты процентов.

В результате рейтинг эмиссии по этим облигациям снижен до «D» от «CC», а долгосрочный суверенный кредитный рейтинг в иностранной валюте Венесуэлы — до «SD» от «CC».

Суверенные кредитные рейтинги в национальной валюте остаются в списке CreditWatch с возможностью понижения. Это отражает мнение S&P о том, что Каракас может вновь пропустить платеж по своим непогашенным долговым обязательствам или в течение следующих трех месяцев осуществить операцию по урегулированию проблемных долгов, эквивалентную дефолту.

Кредиторы и власти Венесуэлы сейчас проводят переговоры о реструктуризации долга, но они пока безрезультатны, хотя Николас Мадуро, конечно, заявил о их продуктивности. Впрочем, всего несколько дней назад он говорил, что Венесуэла вообще никогда не объявит дефолт.

( Читать дальше )

За этим скрывается развивающийся тренд

- 13 ноября 2017, 17:42

- |

Всем привет …

После длительной консолидации, на прошедшей неделе наблюдались значительные ценовые движения. Практически все категории активов продемонстрировали снижение. Есть ли какие-либо причины для беспокойства, или это просто шум?

Предположу, что в большинстве случаев, наблюдаемые движения являются временным шумом, однако за ними скрываются развивающиеся тренды. Особенно это наблюдалось на высокодоходном рынке. Рано мне указывать ожидающий тренд, но все же может вам будет полезно.

С момента восстановления высокодоходных облигаций после падения в 2015 году (вспомните периоды обрушения и восстановления цен на нефть, поскольку высокодоходные рынки сильно зависят от нефтяных котировок из-за высокой доли в отрасли компаний, занимающихся гидроразрывом пластов, оба индексных фонда демонстрировали исключительно умеренные и временные прорывы 200-дневной скользящей средней. Обычно такие прорывы длились 1-2 дня. Нынешний прорыв является достаточно выраженным и продолжительным по времени. Удивительно, но он сформировался во время резкого роста нефтяных котировок (из-за ожиданий новых сокращений нефтедобычи ОПЕК и жесткой позиции наследного принца Саудовской Аравии. Вероятнее всего, это не обычное совпадение, а ярко выраженный сигнал прямо перед началом программы количественного ужесточения (QT) ФРС. Как я уже писал, датой старта программы количественного ужесточения необходимо считать не 1 октября (официальная дата), а 31 октября (дата истечения первой не полностью реинвестированной облигации счета операций на открытом рынке ФРС, когда баланс ФРС фактически начал сокращаться. Ранее в этом году наблюдались 2 краткосрочных падения высокодоходных активов. Первое имело место в начале марта, когда Федрезерв «ошеломил» рынки, объявив о грядущем повышении ставок всего за 2 недели, после чего анонсировал программу количественного ужесточения. Вторая просадка наблюдалась после заседания ФРС 26 июля, когда стало ясно, что программа будет запущена сразу после сентябрьского заседания (прозвучали слова об «относительно скором» запуске программы с намеком на будущее заседание в качестве отправной точки). В обоих случаях рынки быстро восстановились. В этот раз, когда программа фактически запущена, продажи могут стать гораздо более долгосрочными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал