Избранное трейдера Locutius

про повышение НДС и налоги.

- 26 июня 2016, 06:03

- |

ФОМС — 5%

Пенсионный Фонд — 22%

ФСС — 3%

Налог с ЗП

НДФЛ — 13 %

Это если вы официально работаете и получаете зп с вас уже по умолчанию удержано ~ 33% вашего дохода.

Покупая товар в магазине — 18% НДС

Коммунальная расходы тоже содержат весь этот перечень ( то есть она без нагрузки была бы в 2 раза меньше)

Покупая машину ввозная пошлина.

Ежегодный ОСАГО

Покупая водку, бензин или сигареты — там весь этот перечень + акциз (дорожный налог)

Я не вкурсе работает ли ПЛАТОН но если работает + еще какой то процент.

Так что НДС увеличенный всего то на 7% господа — это вообще ниочем.

Я не силен что бы все это посчитать на своем примере, но я подозреваю что общая сумма выходит за предел 50%.

- комментировать

- ★6

- Комментарии ( 38 )

Видео курс по бухгалтерскому учету! Фундаментал - часть 1

- 17 июня 2016, 21:22

- |

Специально для тех кто давно хотел и думал с чего начать или продолжить наработку знаний по бухгалтерскому учету...

Видео курс поэтапно рассказывает как и что отражается в учете компании и как это все по итогу отразится в отчетности...

По литературе посоветовал бы данного автора т.к. излагает он все более проще и понятнее https://www.ozon.ru/context/detail/id/15883022/

Поехали: Сохраняем к себе и изучаем!

Финансовая отчетность в 3D. Часть 1

Логика дебетования и кредитования. Часть 2

Модели проводок. Часть 3

Т-счета. Часть 4

( Читать дальше )

10 правил торговли от гуру

- 17 июня 2016, 17:50

- |

Cегодня наш исполнительный директор Анатолий Князев поделился на FinBuzz своим опытом трейдинга.

1. Фокусируйтесь не на том, как заработать, а на том, как не потерять. Многие инвесторы приходят на рынок с целью заработать как можно больше и как можно быстрее – желание, в общем-то, понятное, но оно приводит к тому, что люди берут на себя излишние риски. Пол Тюдор Джонс, Стивен Коэн, Уоренн Баффет, Джим Симмонс – все эти люди по-разному заработали свои состояния, но их всех объединяет один факт – они не потеряли свои деньги.

2. Не принимайте убытки слишком близко к сердцу. Вне зависимости от вашей осторожности, опыта и знаний в любой торговле будут убыточные сделки. Несмотря на то, что убытки, конечно же, нужно стараться минимизировать, не стоит впадать и в другую крайность – а именно: активно пытаться их избегать любой ценой. На фондовом рынке невозможно заработать не рискуя, и порой вы будете терпеть убытки – главное, это соблюсти правильный баланс между риском и доходностью.

( Читать дальше )

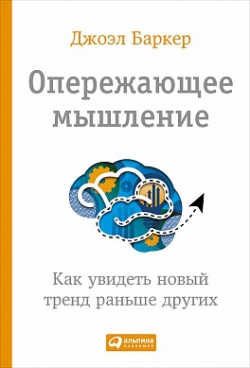

Книга "Опережающее мышление".

- 13 июня 2016, 19:23

- |

Эта книга не про трейдинг, а про мышление. Книга на 4 с минусом.

Ключевое понятие в книге – парадигма. Подавляющая часть изменений вызвана переключением с одной парадигмы на другую.

Парадигма – это «модель, образец», теория объяснения окружающего мира, то, чего придерживается большинство.

У автора своё оригинальное определение: «Парадигма – это набор норм и правил, который выполняет две функции:

- – Устанавливает границы

- – Говорит, как действовать в пределах заданных границ, чтобы добиться успеха.

Каждая парадигма решает определенные проблемы. У каждый парадигмы есть цикл. Каждая парадигма рождается и умирает. Вначале парадигма решает немного проблем, потом её используют всё и больше людей, потом про неё забывают и на смену ей приходит новая.

«Любая парадигма в процессе выявления новых проблем наталкивается на проблемы, которые она не может решить. И эти неразрешимые проблемы становятся катализатором смены парадигмы».

( Читать дальше )

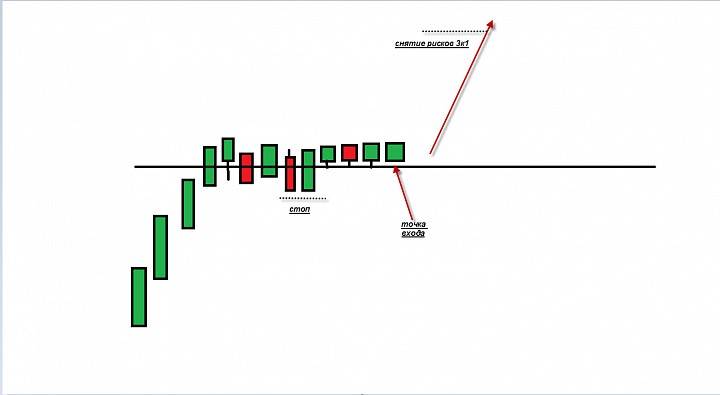

Момент входа в сделку

- 09 июня 2016, 11:34

- |

Доброго всем дня.

Сегодня хотел бы дать развитие темы, которую мы начинали несколько дней назад.

Мы говорили с Вами о том. что у каждого должен быть определенный план, перед тем как войти в сделку и пришли к выводу, что все составляющие должны отрабатывать себя четко: тренд, уровни, точка входа, объем, ложный пробой, стоп, потенциал, АТР, точка выхода.

Но возникает вопрос, в какой же именно момент входить. Ведь подход к самому уровню не дает оснований для входа в позицию.

Попробую высказать СВОЕ и ТОЛЬКО СВОЕ виденье данной ситуации.

Обычно все ждут четкого закрепление или же удержание цены на определенном уровне, что есть правильным. Но бывает так, что цена, даже находясь на определенном ценовом уровне, ходит вверх вниз и не всегда понятно, когда же и по какой цене входить.

( Читать дальше )

5 работающих свечных паттернов

- 07 июня 2016, 19:45

- |

Японские свечи – это технический инструмент, которые формирует данные о цене за разные периоды в один бар, правильнее – свечу. Это делает их более наглядными, чем традиционные бары и более информативными чем линейные графики. Японские свечи формируют определенные паттерны, которые могут подсказать дальнейшее движение рынка. Разнообразное же цветовое исполнение свечей добавляет изюминку этому техническому инструменту, который появился в Японии 18 века благодаря торговцем рисом.

Стив Нисон открыл японские свечи Западному миру посредством его популярной книги 1991 года, «Japanese Candlestick Charting Techniques». Теперь трейдеры могут выявить десятки паттернов, у которых кстати достаточно интересные названия, к примеру, завеса из темных облаков, вечерняя звезда или три черные вороны. Кроме того, даже одиночные свечи могут давать сигнал, например – доджи и молот являются составляющей многих торговых стратегий.

( Читать дальше )

Правила для трейдеров!

- 05 июня 2016, 21:08

- |

На странице своего сайта я формализовал эти правила в виде текста.

Вот несколько коротких из того списка:

1. Всегда используйте стопы. Всегда, значит, ВСЕГДА!

2. Депозит и торгуемые финансовые инструменты должны быть одной валюты.

3. а) никогда не отыгрывайтесь, б)если потеряли половину счета, то прекращайте торговлю и выводите деньги!

4. Не делайте больших ставок и не ставьте каждый день! Выжидайте хорошие сделки.

5. Помните тяжелый путь трейдера, будьте умнее и не повторяйте те же ошибки!

6. Никогда не открывайте сделок без основания, даже незначительным объемом и тем более без стопа. Эти сделки-убийцы могут уничтожить любой счет...

7. К трейдингу нужно относится очень серьезно (дисциплинированно торговать по системе и вести дневник), иначе потеря счета это всего лишь вопрос времени.

8. И самое главное, помните, к чему стремитесь, что вас ждет в случае успеха!

Условия с НПФ

- 01 июня 2016, 14:51

- |

«В соответствии с требованиями пп.3 п.1 ст.7 Федерального закона от 07.08.2001 №115-ФЗ «О противодействии легализации (отмывания) доходов, полученных преступным путем, и финансированию терроризма» (далее — Федерального закона № 115-ФЗ) НПФ обязан, начиная с 2013 года, не менее 1 раза в три года обновлять сведения о вкладчиках-физических лицах, участниках и застрахованных лицах и их представителях и правопреемниках.

Вкладчики-физические лица, участники и застрахованные лица, их представители и правопреемники, в свою очередь, обязаны по требованию Фонда предоставлять информацию и документы, необходимые для такого обновления, в том числе и в случае, если данные такого лица не изменились за прошедшие три года.

ЧТО БУДЕТ, ЕСЛИ В ФОНД СВОЕВРЕМЕННО НЕ ПОСТУПИТ АНКЕТА И/ИЛИ ПОДТВЕРЖДАЮЩИЕ ДОКУМЕНТЫ:

в случае намеренного непредставления либо предоставления ненадлежащим образом заполненной анкеты и/или подтверждающих документов, Фонд согласно п.11 ст.7 Федерального закона № 115-ФЗ сохраняет за собой право отказать в выполнении распоряжений о совершении расходных операций по Вашим счетам:

( Читать дальше )

Идеальный хедж нефти

- 31 мая 2016, 14:58

- |

В целом биржевая ситуация, когда цены на ближайший фьючерсный контракт превышает цену на последующий, называется «бэквордейшн» – перевернутый рынок (backwardation).[94] Такая ситуация обычно образуется на рынке, когда спрос превышает предложение, и цены на рынке высоки. В таких условиях трейдеры ожидают постепенного повышения предложения и, соответственно, снижения цен на будущие поставки. В ином варианте, когда цена на ближайший фьючерсный контракт ниже цены на последующий, рынок находится в ситуации «контанго» (contango).[95] Такая ситуация обычно образуется на рынке, когда предложение сырья превышает спрос, и цены на рынке низки. В таких условиях трейдеры ожидают постепенного снижения предложения и, соответственно, повышения цен на будущие поставки. Ситуации «бэквордейшн» и «контанго» представлены на рис. 3.2.

Рис 3.2. Ситуации «бэквордейшн» и «контанго».[96]

Рис 3.2. Ситуации «бэквордейшн» и «контанго».[96]

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал