Избранное трейдера Павел М

Кидали,кидаем и будем кидать.ЦБ не помеха.

- 07 января 2019, 15:50

- |

После банков-пылесосов случился расцвет кидалова через микрофинансовые организации или МФО. Это финансовые пирамиды в чистом виде.

В начале 13 года МФО с лицензией ЦБ было 2200. В конце 14 года уже 4700. После ЦБ и силовики начали чистку МФО, количество лицензий резко пошло вниз. Но за два года МФО успели выкачать из населения денег не меньше, чем многие приличные банки или ICO.

Схема простейшая. Покупается компания с номинальным директором и лицензией ЦБ на выдачу микрозаймов.

Тут же начинается привлечение денег населения. Расходы – это реклама, офисы и персонал.

В регионах делили территории: столбили за собой город или регион. Если влезает чужой – их убирали с помощью силовых структур.

Характерный пример: Древпром из Стерлитамак (Башкирия). В цифрах он выглядел так: 200 офисов, свыше 120 000 пострадавших, 2500 томов дела. Следствие в 14 году назвало сумму ущерба 50 млн рублей, а в 17 году — 2,5 млрд рублей. Бывшие сотрудники говорят, что 30 млрд.

Легенда у Древпрома была такая: у вас есть кредит в банке. Вы приносите 30% от суммы кредита наличными, а за это Древпром гасит ваш кредит за год. Если перевести в цифры: тащите бабло под 250% годовых. Модель очень правильная, у населения свободных денег нет и нести в пирамиду им нечего. А тут стадо стимулировали идти в банк и брать кредит. Видя, что платежи за кредит поступают, люди набирали кредиты в геометрической прогрессии. Возраст вкладчиков по 20-45 лет, а займы Древпром никому не выдавал. Агенты по оформлению кредитов банков работали в офисах Древпрома. Сервис на высшем уровне.

Создатели жили на широкую ногу. Однажды линейному руководству купили в качестве подгона за эффективный труд 14 новых джипов Гранд чироки. По меркам центрального офиса пирамиды — Стерлитамата это Роллс-Ройс. Тачки, кстати, менты не изъяли.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 0 )

«Газпром» — народное достояние?

- 27 декабря 2018, 11:31

- |

Пожалуй, данное словосочетание одно из самых укоренившихся среди тех, которые как-то описывают компанию. «Газпром» — это гигант, в прямом смысле этого слова. Информация с сайта:

«Газпром» располагает самыми богатыми в мире запасами природного газа. Его доля в мировых запасах газа составляет 17%, в российских — 72%. На «Газпром» приходится 12% мировой и 68% российской добычи газа. В настоящее время компания активно реализует масштабные проекты по освоению газовых ресурсов полуострова Ямал, арктического шельфа, Восточной Сибири и Дальнего Востока, а также ряд проектов по разведке и добыче углеводородов за рубежом.Кроме основной деятельности по добыче и транспортировке газа, компания также занимается и нефтью. Входит в четвёрку крупнейших производителей России. Осуществляется деятельность в рамках компании «Газпром нефть», которая почти на 96% принадлежит «Газпрому». По мимо всего прочего, обладает крупнейшими генерирующими мощностями — своеобразная вертикальная интеграция — преобразует ископаемое топливо в тепло и электроэнергию (к слову, есть и ГЭС — в рамках «ТГК-1»). Вырабатывает около 16% мощности установленной в российской энергосистеме.

( Читать дальше )

Итоги торговли за 2018 год

- 26 декабря 2018, 08:45

- |

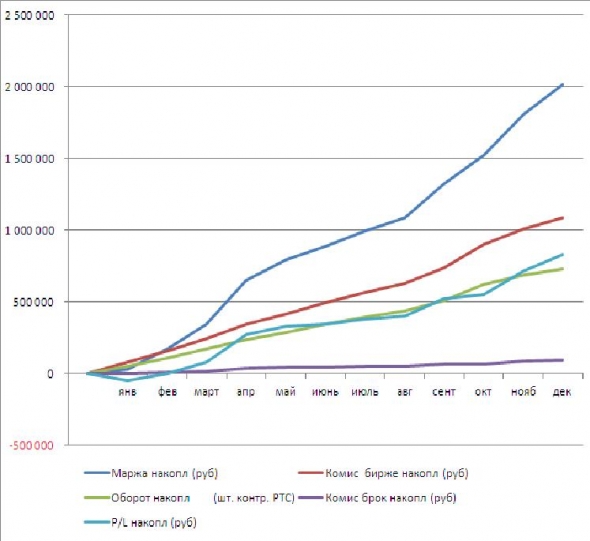

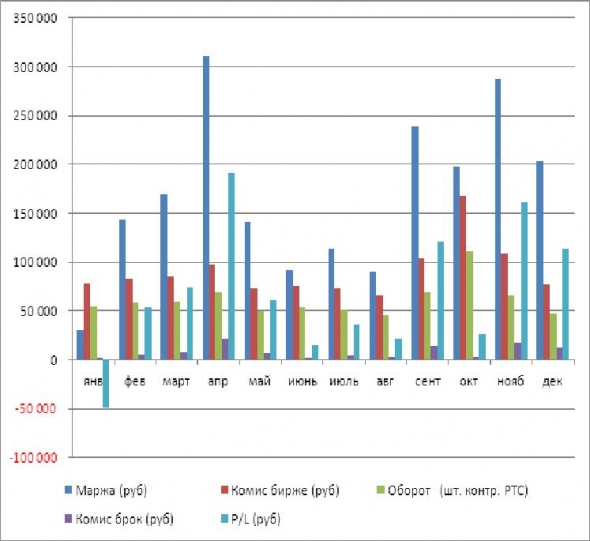

Торговал только фьюч РТС. Метод торговли – скальпинг. Депо на начало года составляло 370 тыр.

Краткие итоги:

Маржа + 2 015 638 руб,

Комис бирже 1 088 555 руб.,

Комис брокеру 98 431 руб.,

P/L + 828 652 руб.

Чистый результат торговли за вычетом всех комиссий составил +224%.

( Читать дальше )

HFT итоги 2018 года

- 24 декабря 2018, 12:44

- |

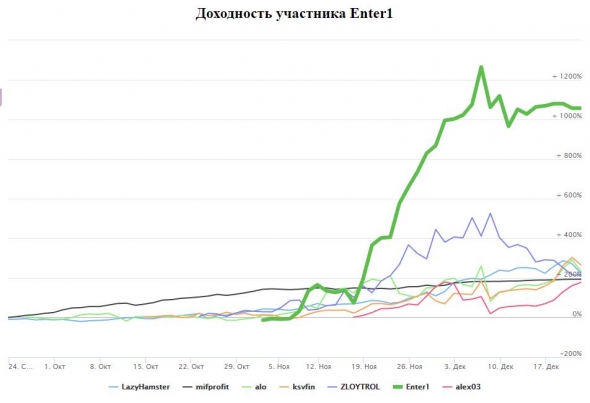

Традиционно подведем итоги прошедшего года. Напоминаю, мы работаем исключительно высокочастотными роботами на всех доступных биржах (ну почти :) ). Выше показан результат по ФОРТС + валютная секция МОЕКС.

График представлен в долях от использованного ГО, учитывается только результат на конец дня. Комиссия биржи учтена, комиссия брокера — нет. Если вычесть брокерскую комиссию ( которая состоит из трех частей — колокейшн + безлимит + логины) то профит на конец года уменьшится с 5 до 2.6 долей от ГО. Результат был бы нормальным, если бы была возможность наращивать ГО из года в год. К сожалению, с ликвидностью на МОЕКС все также тухло, как и в 2017 году (если не хуже). Поэтому капитал, задействованный для гарантийного обеспечения, увеличился с прошлого года незначительно.

В августе запустили новую боевую часть, которая стала гораздо проще и понятнее в смысле архитектуры, ну и несколько быстрее — tick-to-trade 1-5 мкс без учета сетевых путей. Робот стал универсальным — для подключения к любой бирже нужен только коннектор ( тоже большей частью шаблонный), а в управляющем ядре никаких изменений не понадобится. Соответственно, срок подключения сократился до одной недели ( не учитывая, конечно, юридических формальностей). Таким образом, в связи с тем, что на МОЕКС особой надежды нет, продолжаем экспансию на остальной мир :)

( Читать дальше )

Кому на самом деле принадлежит Америка?

- 23 декабря 2018, 21:47

- |

Мало кто задумывается кому же на самом деле принадлежат большие американские корпорации. Вот, к примеру, Джон Рокфеллер основал «Standard Oil», значит «Chevron» или «Exxon» должны принадлежать его предкам. Но, как бы, не так! В США есть много компаний, которые до сих пор носят имена своих основателей. Первопроходцев, талантливых предпринимателей, которые с нуля, буквально, из ничего создавали свои империи. Именно с их именами ассоциируется история страны. Продукция, носящая, их имена есть практически в каждом уголке мира. Итак, начнём.

За основу я взял компании, которые на текущий момент времени входят в индекс Доу Джонса. Их 30, если кто не в курсе. Соответственно, ниже представляю список, актуальный на сентябрь 2018 года. В каждой таблице представлен топ-10 акционеров соответствующей компании.

Apple

Институциональные инвесторы владеют 60,6% акций.

( Читать дальше )

Сколько стоит родить ребенка?

- 30 ноября 2018, 22:17

- |

Итак, у меня родилась третья дочь. Расскажу про рядовой роддом СПб.

Контракт на роды = 65 тыр. Причем это не обязательно платить совершенно, т.к. можно приехать во время схваток в приемное отделение и вас обязаны принять (если все справки в порядке). Заплатили вы или приехали с полисом ОМС, больница городская, условия для всех будут совершенно одинаковые.Платный контракт лишь гарантирует, что вас примет определенный врач и определенная акушерка. Всё. Платная палата оплачивается отдельно.6 дней = 13,8 тыр. Тоже не обязательно. Но очень удобно, если не хотите чтобы вашего ребенка будили крики чужих новорожденных. Вещи все практически достались младшей по наследству. Купили только новую соску и бутылочку.

Ну собственно и всё. Остальное только подгузники, салфетки, одноразовые пеленки.

Для сравнения: за мед услуги по родам в США 5 лет назад я заплатил $16,771. Писал об этом подробно тут.

Могу точно сказать, что двое родов в Петербурге прошли не только существенно дешевле, но и успешнее и качественнее по обслуживанию, чем во Флориде! если в двух словах, то наши врачи проявляют гораздо больше системной ответственности.

Кстати дочку до сих пор домой не привезли. На 7й день пребывания в роддоме врачи «наслушали» у нее экстрасистолы в сердце, отправили в городскую больницу на дообследование:( У кого-нить такое было кстати? Порка сердца, сказали нет, но вот сердечко надо послушать еще...

В коридорах 10-го отделения (для новорожденных) детской городской больницы единственный мужик которого я встретил, оказался со смартлаба (ахахаха). Но тот первый раз стал отцом, по глазам вижу, волнуется сильно. Было приятно, что меня узнали)))

Хочу заодно, пользуясь случаем, сказать, что врачи у нас хорошие. Почти бесплатно всё. Мне очень оооочень приятно видеть, что по крайней мере в Петербурге уровень государственной медицины довольно высок. Да, могут быть нюансы, связанные с условиями содержания… Но по людям нареканий нет. Спасибо российская медицина!

Рекомендую:

p.s. придумайте какое-нить женское имя на М, а?))

Недвига - где дно? Часть вторая

- 29 ноября 2018, 12:02

- |

Либо все вместе

investors.team/topic/39/%D0%BD%D0%B5%D0%B4%D0%B2%D0%B8%D0%B3%D0%B0-%D0%B3%D0%B4%D0%B5-%D0%B4%D0%BD%D0%BE

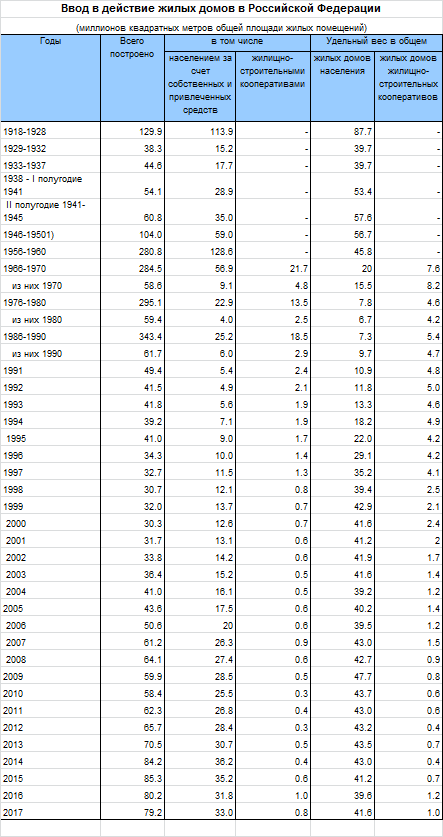

Всего в России сейчас 3600 млн квадратных метров жилья. Получается примерно по 25 метров на гражданина. Из них за последние 20 лет построено 1100 млн м2. В 90-е строили ОЧЕНЬ мало. По 30 млн в год, причем треть а иногда и почти половина из этого объема — это была самостоятельная застройка населения.

Нового жилья катастрофически не хватало, при том что страна была в растущем сырьевом цикле и денег заливалось море. Неудивительно что цены росли в разы. Увеличение темпов строительства пошло с 2006-го года. В 2007-2012 строили около 60 млн в год. Ну а начиная с 2014-го бьем все рекорды даже советского времени. Очевидно, что именно значительно выросший объем строительства не дает ценам двигаться вверх.

Давайте попробуем определить баланс спроса и предложения.

Предложение.

Рассмотрим 2017 год. Всего построено 79 млн, из них 33 — самостоятельно. Т.е. в продажу на рынок выставлено 46 млн м2.

Спрос.

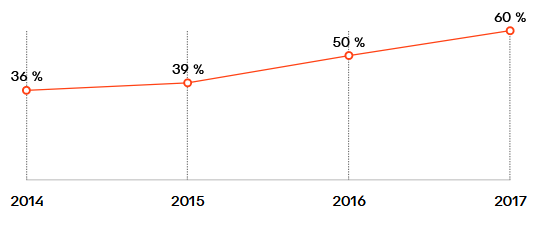

Согласно отчетности ПИК доля ипотечников у них составляла в 2017 году 60%

( Читать дальше )

Пузырь американских акций - 15 признаков того, что "становится слишком поздно"

- 29 ноября 2018, 09:27

- |

Параллельно со стандартным вопросом «как высоко могут забраться цены на акции, перед тем как упасть», существует другой вопрос, который всегда тревожит инвесторов «в какой мы точке бизнес-цикла». Как быть и что делать вы узнаете в конце статьи, а пока рассмотрим некоторые факты.

Согласно мнению Майкла Хартнетта из Bank Of America — мы слишком «долго были под вермутом» и, кажется, уже сильно «опьянели».

- 2017: Рост биткоина с 300 до 19600 долларов за 3 года. Величайший пузырь за всю историю

- 2017: Картина «Спаситель Мира» Леонардо Да Винчи была продана за 450 млн. долларов. (среднестатистическому американцу надо работать 7500 лет, чтобы ее купить)

- 2017: Аргентина — опять. (8 дефолтов за 202 года). Опять выпустили 100-летние суверенные облигации, спрос на которые превысил предложение.

- 2017: Европейские высокодоходные облигации были оценены как менее рискованные чем US Treasuries.

- 2017: Рыночная капитализация Facebook (25 тысяч работников) превысила рыночную капитализацию Индии (1,3 млрд человек)

- 2018: США, Великобритания, Германия и Япония — индекс безработицы на многолетних минимумах.

- 2018: Глобальный уровень долга остается на уровне 10 трлн долларов.

- 2018: S&P 500 P/E вырос до неимоверных 20 за 12 лет из прошлых 120.

- 2018: S&P 500 P/B больше 3. Вырос за 7 лет из последних 70.

- 2018: Снижение налогов в США на 1.5 трлн долларов привело к наращиванию долга американскими корпорациями в виде выпуска корпоративных облигаций на 1.5 трлн долларов. Также были проведены обратные выкупы на 0.9 трлн долларов.

- 2018: “Победители” количественного смягчения (фонды недвижимости, кредиты, и растущие рынки) стали проигрывать “плохим игрокам” (волатильности, US$, товарам, деньгам).

- 22 Августа 2018: S&P500 бычий рынок стал самым долгим в истории.

- Декабрь 2018: ФРС начнет 9-й «поход по закручиванию гаек» и повышению ставки.

- Май 2019: Прогноз уровня глобальной прибыли на 1/3 выше чем в период пика 2008 года. (IBES $3.3трлн против $2.4трлн)

- Июль 2019: Экономическая экспансия США станет самой долгой со времен Гражданской войны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал