SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Maxim Rusanov, CFA

Обобщенная модель стоимости опционов

- 15 августа 2013, 18:37

- |

Я давно обещал выложить в сеть свою статью из журнала FO с обобщенной моделью стоимости опционов, что сейчас и делаю

Сначала некоторые замечания к статье, ниже она сама

Обобщенная модель (ОМ) создавалась как упрощенная версия классической модели Блэка-Шолеса (БШ) для автоматической торговли опционами. Впоследствии оказалось, что главное достоинство ОМ состоит в том, что она позволяет обойтись без введения в рассмотрение понятия кривой волатильности (IV) и от всех последующих неприятностей, связанных с необходимостью ее анализа и прогнозирования.

Основная идея ОМ продемонстрирована на рисунке (Рис.1). Ожидаемая подвижность m ATM опционов, связанная с ценой формулой (6), есть линейная функция цены Fбазового актива (БА).

( Читать дальше )

- комментировать

- ★106

- Комментарии ( 23 )

Китай (часть 2): про кредитование и теневую экономику

- 21 июня 2013, 17:26

- |

первая часть - про Китай (часть 1): экономика, прогнозы, инфраструктурные инвестиции + кризис ликвидности

Понятие ОСФ

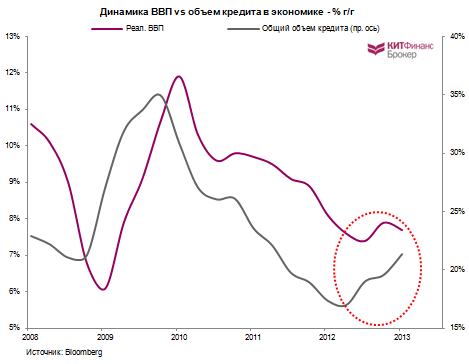

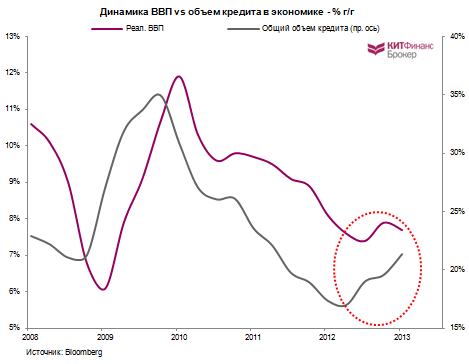

Отсутствие развитого долгового и фондового рынка в Китае подчеркивает значительную роль банковского кредита, как основного источника фондирования реального сектора экономики. Это прямое наследие модели плановой китайской экономики и фактор, в значительной степени сдерживающий развитие финансового рынка второй экономики мира (см. пост Вадима (Endeavour) - Китай: Goodbuy? Or Good Buy? Часть 2)

По этой причине очень часто можно слышать мнение скептиков о том, что китайские компании перегружены долгом. На самом деле это так. Но в большей степени это связано с тем, что иного источника фондирования реального сектора экономики нет – китайский долговой и фондовый рынок остается неразвитым, низколиквидным и в значительной степени недоступным для иностранных инвесторов.

( Читать дальше )

Понятие ОСФ

Отсутствие развитого долгового и фондового рынка в Китае подчеркивает значительную роль банковского кредита, как основного источника фондирования реального сектора экономики. Это прямое наследие модели плановой китайской экономики и фактор, в значительной степени сдерживающий развитие финансового рынка второй экономики мира (см. пост Вадима (Endeavour) - Китай: Goodbuy? Or Good Buy? Часть 2)

По этой причине очень часто можно слышать мнение скептиков о том, что китайские компании перегружены долгом. На самом деле это так. Но в большей степени это связано с тем, что иного источника фондирования реального сектора экономики нет – китайский долговой и фондовый рынок остается неразвитым, низколиквидным и в значительной степени недоступным для иностранных инвесторов.

( Читать дальше )

Маленькое разоблачение в субботу вечером.

- 16 июня 2013, 01:05

- |

Никогда не давайте деньги в ДУ.

Даже не ведите разговоры на эту тему и бегите от тех кто просит.

Никогда не размещайте денежки в хедж-фондах.

Никогда не берите деньги в ДУ и не помышляйте о создании хедж-фондов, сохраните свою душу в чистоте, не становитесь на путь мошенничества.

Меня всегда забавляли люди которые говорят, что у них недостаточно средств, чтобы жить с трейдинга." Вот если бы у меня было (называют сумму), то я бы всё забросил, путешествовал и весело жил только с биржи"

«Но пока сумма моего капитала, не позволяет… — делают грустные глаза и опускают в пол. — У меня строгий ММ и поэтому я не могу брать большие риски»

А ещё, многие хотят создать хедж-фонд. Я понимаю для чего. Что бы брать несколько процентов за управление. И если повезёт срубить бабла, не повезёт, так хоть-что то поиметь пока лохи-инвесторы не разбежались.

Но это большинство. Некоторые создатели хедж-фондов уверены, что будь у них немного хулиардов, они бы точно показали класс. Без плечей, без рисков. Совершая несколько сделок в месяц, легко бы нарубили… нет не 100500%, а 20-60% (как повезёт). Именно такой процент уважают финансовые воротилы всего мира. Больше не надо, отпугнёт.

И так будет много лет подряд, и тогда сладкий западный инвестор сделает на них ставку и они нарубят столько бабла, что девать будет некуда И! войдут в мировую финансовую элиту, поместив в своё портмоне визитки господ Драги и Бернанке.

Итак один из мифов на рынке — миф о недостаточности капитала.

Берусь утверждать, что капитала достаточно всегда.

Давайте возьмём самый тяжёлый пример — бедный студент, который уверен, что знает как торговать в профит, а единственное препятствие на пути к благосостоянию — отсутствие достаточного капитала.

Предположим у него есть 1 тыра у.е. (заработал на каникулах в макдаке). Он говорит, что этой суммы недостаточно и просит у вас в ДУ.

— Я, — говорит он, — могу легко делать в день 100-200 пунктов на один контракт по индексу РТС. Это в среднем. Бывают конечно, убыточные дни, недели и месяцы. Но в среднем по моей системе, соблюдая строгий ММ это реально. Не ахти что, но зато стабильно и с минимальными рисками.

— А можешь, — спрашиваем у него, — брать на один контракт, в среднем за день хотя бы 3-4 тика?

— Что? — он глядит непонимающим взглядом и решает что вы издеваетесь.

и тут мы начинаем считать:

Возьмём по минимуму три тика (30 п. по индексу РТС) это 19 руб. Вычтем комиссию 6 руб (у всех по разному, предположим 3 рубля берёт биржа за скальперскую сделки и столько же брокер). Итого за три тика получаем 13 руб чистой прибыли. Это на один контракт. Кажется сущая мелочь, ради которой даже не стоит соваться в рынок.

А сколько же даст банковский депозит, если мы положим на год сумму равную ГО? 6600 руб. помещаем под 10% годовых на 1 год. За год набежит 660 руб или 1.8 руб. в день. Получается, что беря в день 3 тика на контракт мы зарабатываем 7 банковских депозитов. Или 72 процента годовых. И это с трёх тиков!

Предположим, что наш студент учится, подрабатывает, а после окончания устраивается на работу. Потихонечку торгует, и ещё откладывает по 5 тыр в месяц на брокерский счёт. Итак, что мы получим:

К 30 годам (за 10 лет) сумма его капитала составит 123239610 руб или 3.9 млн. долларов.

( Читать дальше )

про Китай (часть 1): экономика, прогнозы, инфраструктурные инвестиции + кризис ликвидности

- 14 июня 2013, 18:05

- |

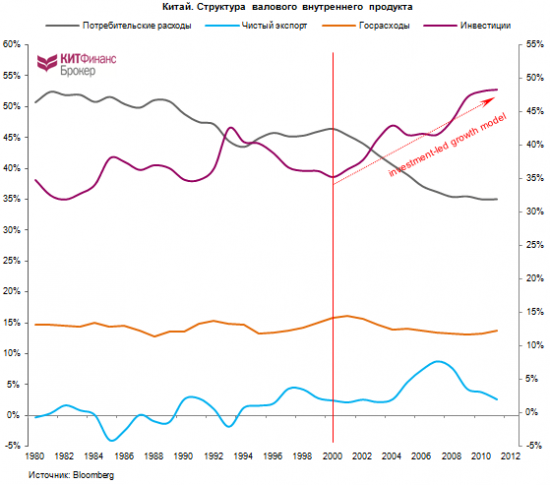

После более чем 10 лет развития “инвестиционной” модели экономики, сегодня китайские власти, на удивление многих, не выражают глубокой озабоченности по поводу замедляющихся темпов роста ВВП.

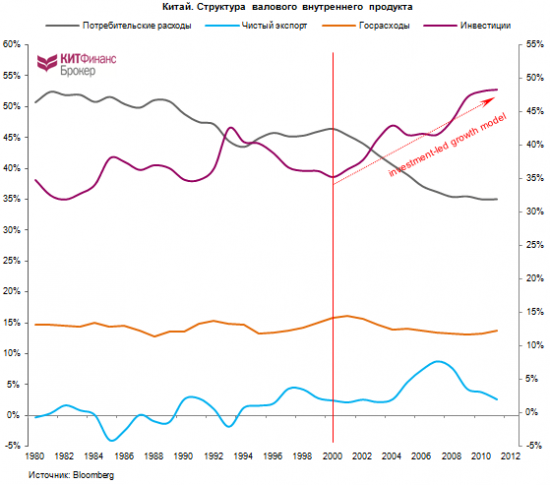

Если вклад потребительских расходов в конце 1980-х составлял почти 50%, то на конец 2011 – около 38,4%. Вклад инвестиции в ВВП с 35% в 2000-м поднялся до 48,3% в 2011-м. Основной скепсис по поводу будущего китайской экономики связан с “неустойчивостью” подобной investment-led модели в поскризисный период.

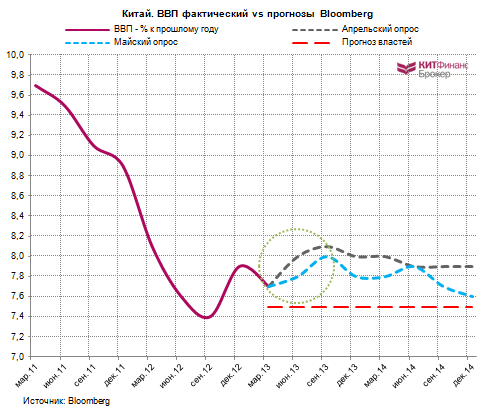

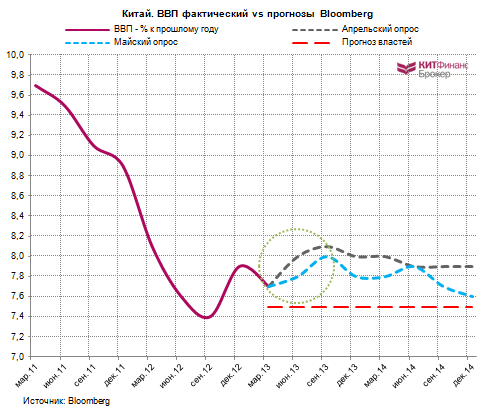

Еще в апреле 2013 года консенсус Bloomberg по темпам роста китайской экономики составлял 8% и более для каждого квартала 2014 года, то сегодня максимальная оценка на этот период составляет 7,9%. Официальные власти ожидают по итогам 2013 года роста ВВП на 7,5%.

( Читать дальше )

Если вклад потребительских расходов в конце 1980-х составлял почти 50%, то на конец 2011 – около 38,4%. Вклад инвестиции в ВВП с 35% в 2000-м поднялся до 48,3% в 2011-м. Основной скепсис по поводу будущего китайской экономики связан с “неустойчивостью” подобной investment-led модели в поскризисный период.

Еще в апреле 2013 года консенсус Bloomberg по темпам роста китайской экономики составлял 8% и более для каждого квартала 2014 года, то сегодня максимальная оценка на этот период составляет 7,9%. Официальные власти ожидают по итогам 2013 года роста ВВП на 7,5%.

( Читать дальше )

про обшортились

- 14 июня 2013, 14:55

- |

dijap в своей жежешечке сегодня написал следующее:

Я уж не знаю, какой фьюч имелся ввиду, но подозреваю что РТС. Если это РТС, то написанное не совсем правильно.

Ибо вот:

Что такое сентябрьский РТС?

Если рублевый индекс стоит на месте, а доллар рубль вырастет на 1%, то индекс РТС упадет на 1%. Соответственно потери по валютному курсу эквивалентны шорту usd.

Ну а формально выглядит так RTS (USD) — USD = RTS (RUB)

Есть такая штука, как стоимость валютного форварда (кэрри). Ставки в рублях выше, чем в долларах. Поэтому если вы покупаете фьюч USD, вы платите маленькую маржу, а всю сумму можете положить на рублевый депозит и получать доход. Поэтому валютный фьюч ( или форварад) всегда будет дороже на разницу ставок.

( Читать дальше )

Я уж не знаю, какой фьюч имелся ввиду, но подозреваю что РТС. Если это РТС, то написанное не совсем правильно.

Ибо вот:

Что такое сентябрьский РТС?

- Де-факто, это купленный рублевый индекс рынка акций

- +шорт валютного форварда USD/RUB

Если рублевый индекс стоит на месте, а доллар рубль вырастет на 1%, то индекс РТС упадет на 1%. Соответственно потери по валютному курсу эквивалентны шорту usd.

Ну а формально выглядит так RTS (USD) — USD = RTS (RUB)

Есть такая штука, как стоимость валютного форварда (кэрри). Ставки в рублях выше, чем в долларах. Поэтому если вы покупаете фьюч USD, вы платите маленькую маржу, а всю сумму можете положить на рублевый депозит и получать доход. Поэтому валютный фьюч ( или форварад) всегда будет дороже на разницу ставок.

( Читать дальше )

Толстые хвосты и эмпирические распределения. Продолжение

- 14 июня 2013, 11:32

- |

Продолжаю тему, поднятую в статье «Толстые хвосты и эмпирические распределения». Напоминаю, в материале рассматривался вопрос, как влияют толстые хвосты распределения цены базового актива на появление улыбки волатильности. В представленной модели фьючерс РТС каждый день прыгает на величину, случайно выбранную из ряда его ежедневных приращений в прошлом. Ранее были показаны результаты модели для 100 шагов движения цены. К ним мы еще вернемся, а пока рассмотрим, что происходит при небольшом количестве шагов модели. В этом случае, Центральная Предельная Теорема только начинает работать, и толстые хвосты разворачиваются во всей своей павлиньей красе.

Выше представлена модельная улыбка за 10 дней и две реальных кривых волатильности опционов с аналогичным сроком жизни. Как и раньше, в модели введена поправка на тренд. По оси Х номер страйка от центрального, графики совмещены по горизонтали.

( Читать дальше )

Выше представлена модельная улыбка за 10 дней и две реальных кривых волатильности опционов с аналогичным сроком жизни. Как и раньше, в модели введена поправка на тренд. По оси Х номер страйка от центрального, графики совмещены по горизонтали.

( Читать дальше )

Моделирование цены, hft

- 13 июня 2013, 14:44

- |

Сразу оговорюсь, что все исследования проводились в программе EViews 3 и TSLab 1.2

Торговля в классическом виде корреляции двух инструментов, постепенно давно вымирает, в арбитраже, конкуренция высока, а в парном трейдинге для реально существенного дохода, необходимы большие капиталы!

Еще со студенчества любил эконометрику, и решил проверить в трейдинге как будет выглядеть моделирование цены, и насколько это реально эффективно. Прежде всего, необходимо определиться, что нам необходимо:

( Читать дальше )

Торговля в классическом виде корреляции двух инструментов, постепенно давно вымирает, в арбитраже, конкуренция высока, а в парном трейдинге для реально существенного дохода, необходимы большие капиталы!

Еще со студенчества любил эконометрику, и решил проверить в трейдинге как будет выглядеть моделирование цены, и насколько это реально эффективно. Прежде всего, необходимо определиться, что нам необходимо:

- Либо мы делаем модель цены для краткосрочных спекуляций, или же hft алгоритм или же скальперский, обычно для создания модели необходимы данные цены ohlc так же объем, ои, любой индикатор, постоянная переменная и любые значения, исходя из которых можно проследить зависимость ценового движения!

- Если модель ценового движения построить, исходя из движения любого другого инструмента, то можно проследить взаимозависимость двух цен, и использовать это для парной торговли.

( Читать дальше )

Алготрейдинг — это не высокочастотный (HFT) трейдинг

- 10 июня 2013, 17:43

- |

Алготрейдинг — это не высокочастотный трейдинг

Не каждый день мне попадается популярная статья, в которой первое же предложение содержит ошибочное высказывание! Именно такая статья была опубликована 9 сентября 2011 года в Computerworld UK под названием «Как сообщается в правительственном документе, в торговле акциями алгоритмы быстро заменяют людей».

Первое предложение начинается так:

«Правительственная комиссия пришла к выводу, что алготрейдинг, также известный как высокочастотный трейдинг (HFT), быстро заменяет принятие решений человеком...»

Что не так

( Читать дальше )

Не каждый день мне попадается популярная статья, в которой первое же предложение содержит ошибочное высказывание! Именно такая статья была опубликована 9 сентября 2011 года в Computerworld UK под названием «Как сообщается в правительственном документе, в торговле акциями алгоритмы быстро заменяют людей».

Первое предложение начинается так:

«Правительственная комиссия пришла к выводу, что алготрейдинг, также известный как высокочастотный трейдинг (HFT), быстро заменяет принятие решений человеком...»

Что не так

- «Алготрейдинг, также известный как высокочастотный трейдинг (HFT)» — нет, алготрейдинг и HFT совершенно разные вещи.

- «Быстро заменяет принятие решений человеком» — нет, алготрейдинг не заменяет принятие решений человеком, и никогда не заменит.

- «Правительственная комиссия пришла к выводу» — ну, с вами всё понятно.

( Читать дальше )

Адептам Статистики/Макроэкономики и прочим плюшкиным

- 09 июня 2013, 23:40

- |

Обнаружил на сайте Сеинт-Льюисовского ФЕДа классную штуку — волшебный add-in, встраиваимый в Эксель 2010/2013,

который вынесет мозг любому аналитеГу и обеспечит долгие ночные оргазмы каждому адепту от Макро/Экономики, причём абсолютно бесплатно :)

При его помощи, вы получите доступ к мириадам макро-данных, — не только к америкосовским, но и worldwide.

Впечатляет!

Вот небольшое видео, поясняющее вкратце, как это работает: youtu.be/93NHLnppiLg

А вот и страница для закачки.

Надеюсь, что всем будет полезно.

который вынесет мозг любому аналитеГу и обеспечит долгие ночные оргазмы каждому адепту от Макро/Экономики, причём абсолютно бесплатно :)

При его помощи, вы получите доступ к мириадам макро-данных, — не только к америкосовским, но и worldwide.

Впечатляет!

Вот небольшое видео, поясняющее вкратце, как это работает: youtu.be/93NHLnppiLg

А вот и страница для закачки.

Надеюсь, что всем будет полезно.

Отступление. Глобально за чашечкой кофе

- 06 июня 2013, 19:05

- |

А может мы все ошибаемся? Сегодня много предположений по поводу будущей денежно-кредитной политики и большинство сходится во мнении, что роста процентных ставок не избежать. Но будет ли экономика расти достаточными темпами для обслуживания долга, который сейчас предполагает кривая доходности? Возможно, у меня ошибочный взгляд на глобальные процессы, но слишком уж для меня лично многое сходится, что нет – не будем. Критика по поводу мнения приветствуется, так как всегда есть то, что упускается из виду.

Что определяет монетарную политику всех стран? Инфляция. Я бы выделил несколько взглядов на этот феномен:

1. Про инфляцию и дефляцию в экономике

2. Часть вторая. Про инфляцию и дефляцию в экономике

3. Часть третья. Про инфляцию и дефляцию в экономике

4. К вопросу об инфляции

5. Инфляция – всегда монетарный феномен

( Читать дальше )

Что определяет монетарную политику всех стран? Инфляция. Я бы выделил несколько взглядов на этот феномен:

1. Про инфляцию и дефляцию в экономике

2. Часть вторая. Про инфляцию и дефляцию в экономике

3. Часть третья. Про инфляцию и дефляцию в экономике

4. К вопросу об инфляции

5. Инфляция – всегда монетарный феномен

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал