Избранное трейдера DJ

Японская мудрость

- 09 сентября 2016, 12:45

- |

Понравилось.

В Японии, в одном поселке недалеко от столицы жил старый мудрый самурай. Однажды, когда он вел занятия со своими учениками, к нему подошел молодой боец, известный своей грубостью и жестокостью. Его любимым приемом была провокация: он выводил противника из себя и, ослепленный яростью, тот принимал его вызов, совершал ошибку за ошибкой и в результате проигрывал бой.

Молодой боец начал оскорблять старика: он бросал в него камни, плевался и ругался последними словами. Но старик оставался невозмутимым и продолжал занятия. В конце дня раздраженный и уставший молодой боец убрался восвояси.

Ученики, удивленные тем, что старик вынес столько оскорблений, спросили его:

— Почему вы не вызвали его на бой? Неужели испугались поражения?

Старый самурай ответил:

— Если кто-то подойдет к вам с подарком и вы не примете его, кому будет принадлежать подарок?

— Своему прежнему хозяину, – ответил один из учеников.

— Тоже самое касается зависти, ненависти и ругательств. До тех пор, пока ты не примешь их, они принадлежат тому, кто их принес.

- комментировать

- ★10

- Комментарии ( 21 )

Дневник околорыночника

- 29 августа 2016, 12:58

- |

— Совершил семь сделок по разным инструментам. Две сделки оказались прибыльными, опубликовал их на смартлабе в посте «Еще две сделки в плюс по системе SuperProfi Tredera»

— Ответил в скайпе ученику, который посещал мой платный семинар, на вопрос: «Почему я не могу зарабатывать по системе SuperProfi Treidera » — что зарабатывать трейдингом дано не каждому, это тяжелый труд и обучение. И рекомендую пройти курс «Дополнения к системе SuperProfi Treidera» со скидкой в 75%. (Конечно все курсы продаются с огромной скидкой всегда, ведь трудно поверить что кто-то заплатит за это полную указанную стоимость)

— Написал, что участвовать в ЛЧИ не буду, т.к. любой конкурс это повышенные риски и мне незачем что-то доказывать. Ха-ха, нельзя же ставить стабильный заработок на семинарах под угрозу от результатов торговли.

— Подсчитал месячную прибыль:

проведенные семинары + 97000 рублей

убыток от торговли — 17000 рублей

Жалко, приходится торговать, так бы доходы были выше…

Бегунок для желающих торговать на NYMEX

- 20 августа 2016, 07:56

- |

Имеем минимум 10 тыс$.

1. Идем к списку брокеров NYMEX www.cmegroup.com/tools-information/find-a-broker.html

2. Смотрим финансовые показатели брокера. Надо, чтобы соотношение Excess Net Capital/Net Capital Requirement было больше 1.5

FCM (Futures Commission Merchants/Reporting Firms)

www.cftc.gov/Search/search?q=FCM&site=cftc&btnG=Search&filter=0&search-site-submit.x=7&search-site-submit.y=5&client=cftc_V01R01&output=xml_no_dtd&proxystylesheet=cftc_V01R01&sort=date%3AD%3AL%3Ad1&oe=UTF-8&ie=UTF-8&ud=1&filter=0&ulang=ru&entqrm=0&entsp=a__FiltersLegacy&wc=200&wc_mc=1&exclude_apps=1

3. Проверяем лицензию NFA

Лицензия National Futures Association:

www.nfa.futures.org/basicnet/

4. Читаем информацию на сайте понравившегося брокера. Пишем письмо в поддержку, звоним.

5. Заключаем договор.

6. Торгуем.

Уверен, что для торговли на ICE и LSE нужно предпринять не более сложные телодвижения.

Индекс РТС можно будет заменить на FTSE Russia или еще чем-нибудь.

Si аналог тоже найдется.

На настоящем форексе вообще проходная сумма 50$ (FXCM.com).

ЦБ РФ против населения

- 19 августа 2016, 21:58

- |

Хотел немного подытожить и изложить свою точку зрения:

Я думаю их планируемая зачистка рынка деривативов от физических лиц связана с двумя банальными вещами:

1. «Сверху» пикировщик стерхов дал указанием загнать население в госбумаги, которые потом рухнут и тем самым позволят отобрать у населения, то что чиновники и аффилированное с ним государство не успело отжать через гиперинфляцию, коррупцию душащую бизнес и народ, взвинченный рост тарифов ЖКХ, развал медицины и образования, банальное разворовывание ресурсов страны в пользу узкого круга лиц

2. Эту мулю с введением «квалифицированных» инвесторов, финансовых советников и прочей чиновничьей лобуды, замутили, для того чтобы этот «жирный кусок» по мнению ряда высокопоставленных чиновников ЦБ можно заставить работать на свой карман. И будет как с оценкой и строительством введут саморегулируемые организации и организации осуществляющие сдачу экзаменов на квалификацию, которая будет стоить немалых денег, придумают «страховку от рисков» которая будет сжирать всю прибыль, а во главе всего этого аццкого шапито будут родственники цэбэшников, их кумы и друзья детства. Мы это все видели на примере оценочного бизнеса, когда при оценке в госорганы надо предоставить рецензию саморегулируемой орагнизации, экспертное заключение которой стоит в 3-5 раз дороже самого отчета, а во главе этих саморегулируемых организаций стоят «приближенные лица»

( Читать дальше )

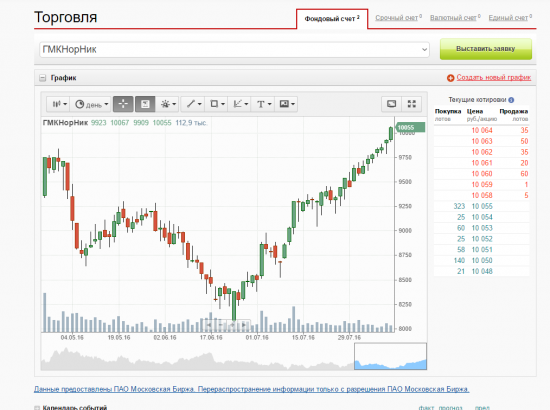

Явно нездоровая ситуация складывается в ГМК Норникель

- 11 августа 2016, 12:57

- |

Капа при 8200 за акцию была 1400 млрд

ЧП — 104 млрд

В пересчете на акцию — 667 рублей.

Да нафиг он нужен с таким P/E, на рынке полно более дешевых акций. От 8000 он мог упасть еще ниже, я не стал его брать под отскок.

Капа при 10000 уже 1730 млрд, а фундаментально ничего не поменялось. Чистая прибыль в 1 квартале 2016 снизилась на 13%.

Если мы посмотрим на график — бумага отросла ВООБЩЕ БЕЗОТКАТНО с 8000 до 10000. Это 25% безоткатного роста по тухлой фундаментально бумаге. Сплошные зеленые свечи. Такой рост не бывает безнаказанным, остается ждать обвальную свечу, потому что все кто купил ниже 9000 будут выскакивать, продавая по рынку, и фиксировать приличную прибыль при первом негативе.

На мой взгляд, сейчас «умные деньги» раздают акцию не очень умным любителям пробоев и красивых цифр. Покупая по такой цене, не забудьте задать себе вопрос, кому вы ее продадите потом? Так что здесь только продавать.

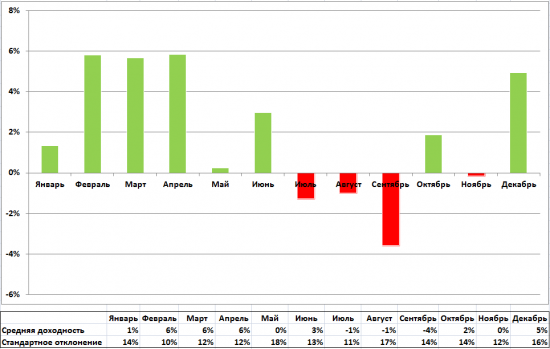

Фактор сезонности на РТС помесячно

- 02 августа 2016, 11:40

- |

Автор проанализировал помесячную динамику доходности Индекса РТС за 21 год (т.е. с 1995 года, с момента его основания) по настоящий день. Общая выборка 251 месяц. Итак, статистика говорит о следующем.

1. Начало года очень часто бывает позитивным для российского фондового рынка. В феврале, марте и апреле РТС в среднем растет на 6% в месяц. Это подтверждает дивидендный фактор, когда инвесторы начинают скупать акции под выплату дивидендов.

2. Август месяц действительно обычно негативный месяц для нашего рынка, но помимо этого также наблюдается начало снижения в июле месяце. Кроме того, самые сильные обвалы замечены в сентябре, в котором рынок падает в среднем на 4%.

( Читать дальше )

Вопрос алготрейдерам (hft или около того)

- 28 июля 2016, 13:45

- |

Честно говоря вопросов много и понимаю, что без контекста они будут звучать странно, а посоветоваться не с кем.

Я исхожу из гипотезы, что совершив сделку с заданным временем удержании позиции (например через 5, 10, 30, 60, 120 секунд) в случайном направлении, вероятности закрыть ее в плюс или минус — 50/50. Т.е. счет будет уменьшаться на кол-во сделок * комиссия за сделку (брокер+биржа).

Чтобы торговать в плюс, необходима система торговли, которая имеет статистическое преимущество, обладая заранее известными прогностическими свойствами. Т.е. совершая сделки, следуя прогнозам модели, статистика будет не 50/50, а другая. Например 60/40 для постоянного интервала времени удержания позиции. Предположим, что существует модель, предсказания которой статистически отличаются от 50/50 на коротких промежутках времени (до нескольких минут) и она устойчива во времени. Модель на выходе дает предсказание, где будет рынок через заданный промежуток времени, выше текущей точки или ниже (направление, а не приращение). Модель может выдавать свой прогноз хоть каждый тик, т.о. не существует времени, когда торгуя по предсказаниям модели находимся вне рыка.

( Читать дальше )

Разговорник начинающего оппозиционера))) Для вас бесплатно. Ну пока все ждем FOMC и ставку.

- 27 июля 2016, 17:49

- |

Небольшой разговорник, который позволит начинающему оппозиционеру понять, как правильно реагировать на новости, чтобы на взлёте подрезать крылышки беспечным «ватникам». Вот список из нескольких хороших новостей и грамотные комментарии к ним:

== Задержали коррупционера ==

1. Не поделился.

2. Одного задержали, ещё 1000 на свободе.

3. Как задержали, так и выпустят, потом ещё и извинятся за доставленные неудобства.

4. Борьба «башен» идёт, одни упыри жрут других.

5. Устроили шоу, для вида одного показательно «накажут».

6. Нашли единственного честного человека в ведомстве и посадили.

7. Режим начал репрессии, сажают всех, кто как-то проявляет недовольство властью.

8. Освобождают место для своего человечка.

== Выделили деньги на инновации ==

1. Какие в России могут быть инновации? Полстраны в дыру в земле гадит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал