Избранное трейдера megatrade

Кому принадлежит Америка?

- 30 июля 2021, 11:54

- |

Взаимные фонды и недвижимость, которая сдаётся в аренду, это активы верхнего среднего класса. Разумеется, там встречаются и очень богатые люди, но всё же к элите инвесторы пока не относятся ни в одной стране. Остаются лишь пункты 5-6 (акции и облигации во владении напрямую), причём даже здесь нынешняя американская элита имеет достаточно конкурентов. Её активы это финансовые, цифровые и фармацевтические компании, но вряд ли промышленные, иначе мы бы увидели совсем иное сопротивление глобализации.

Но что такое финансовые, цифровые и фармацевтические компании? Это минимум физических активов и прибыль, которая формируется благодаря манипулированию потребителем и преференциям в законодательстве, – об этом я писал раньше. При желании стоимость этих компаний можно смело делить на 4 или даже на 10, так что реальные активы современной американской элиты это 2, максимум 5% от общего объёма активов в стране. В относительных единицах это меньше чем у элиты российской.

На сегодня выбор американской элиты вполне очевиден. Можно и дальше пытаться спасать эту агонизирующую систему, на которой она, элита, в основном, только паразитирует, и при этом растрачивать собственные ресурсы. Либо ускорить её катастрофу, постаравшись не только спасти ресурсы, но и направить эту самую катастрофу в нужное русло. Главный приз это собственность всей страны. Ну как, увидели параллели с поздним СССР?

- комментировать

- ★2

- Комментарии ( 12 )

Чешский клюшечник о себе. Видео.

- 29 июля 2021, 20:17

- |

При этом человек — публичный, даже нашел его интервью. Правда интервью проходит в фойе дешевой гостиницы, но это мелочи.

Посмотрите в глаза этого человека, разве они могут врать?

&feature=emb_imp_woyt

Как правильно упаковать стартап и стать юникорном с выручкой всего $1.5M/год

- 29 июля 2021, 00:52

- |

Новые уроки американского финтеха. Сегодня поговорим о грамотном подходе к обработке розничных инвесторов

На днях в один из ангельских синдикатов прилетела презентация от горячего финтеха. Эта преза — кристалл, просто алмаз американского подхода.

Следите за руками:

1. Наша оценка — всего x4.4 к выручке!

Выглядит действительно круто на фоне хайпа. Но потом вглядываешься, а там за «выручку» берут план на 2022 год, который по прогнозу станет в 10 раз больше, чем 2020.

( Читать дальше )

Почему «купи сейчас плати потом» в онлайне так мощно хайпует?

- 26 июля 2021, 20:57

- |

В этой теме уже несколько юникорнов, а Klarna уже оценена в $46B (вдвое больше Яндекса и вдвое меньше Сбера).

Ответ простой: BNPL-провайдеры стригут конские комиссии с продавцов, а потом еще проценты с заемщиков. Доходность на капитал: 330% годовых

Недавно мне в ванильном инвест.синдикате прилетела на рассмотрение сделка по растущему азиатскому BNPL-провайдеру, который раскрыл цифры.

Магия прекрасна:

( Читать дальше )

Квартальный отчет Intel. Когда хорошие мультипликаторы не главное.

- 26 июля 2021, 10:24

- |

Когда-то незыблимый лидер инноваций в производстве полупроводников Intel (INTC) отчитался за 2 квартал 2021 г. (2Q21) Non-GAAP выручка за отчетный квартал выросла на 1,9% до $18,53 млрд по сравнению с $18,18 млрд за 2Q20. Очищенная чистая прибыль (Non-GAAP) в расчете на 1 акцию (EPS) за квартал $1,28, против $1,14 годом ранее. Консенсус-прогноз аналитиков выручка $17,8 млрд и $1,07 EPS. Операционная рентабельность (Non-GAAP) выросла с 31% до 31,6%. Отчет за первый квартал можно посмотреть здесь.

За первое полугодие (1H21) выручка компании выросла на 0,9% до $37,1 млрд по сравнению с $36,77 млрд за 1H20. Очищенная чистая прибыль (Non-GAAP) в расчете на 1 акцию (EPS) за 1H21 составила $2,67 по сравнению с $2,55 годом ранее.

Сегменты. Наиболее интересный и быстрорастущий сегмент дата-центров (Data Center Group) второй квартал подряд показывает снижение. Во 2Q21 выручка сегмента снизилась на 9,3%, а за первое полугодие падение на

( Читать дальше )

TAL: Тинькофф вывел Кузьмича на Тяньаньмэнь

- 23 июля 2021, 20:44

- |

Но горят дупы не только у молодых китайцев, мечтавших о Гарварде. В печали и русский гречневый мужик, и мать-одиночка из ПГТ, недавно влившиеся в инвестиции на кредитные средства при помощи приложения Тинькофф Инвестиции. Как так получилось, читайте далее.

Компании онлайн-образования начали испытывать трудности с властями уже несколько месяцев назад. И с февраля по июнь уже попадали на 50-60%. Правда за месяцы, а не за день.

( Читать дальше )

Нелогичные логичные действия Китая. Почему Китай “давит” систему коммерческого образования?

- 23 июля 2021, 20:33

- |

Сегодня шоком для многих инвесторов стала новость о том, что некоторые форматы частного обучения в Китае могут теперь проводиться только на некоммерческой основе. Это убивает огромную индустрию образования, которая получила серьезный импульс во время последних локдаунов.

Акции китайских компаний, чья выручка на более чем 70% зависит от подобных форматов, упали в среднем на 60% (чувствуете взаимосвязь порядков цифр?). Для инвесторов это катастрофа, ведь если эти, пока еще слухи, получат законодательную силу, то о возврате цен можно просто забыть.

Как расценивать эту информацию? “Капиталистический” склад ума инвесторов говорит о том, что китайские власти занимаются самодурством, и что инвестиции в Китай становятся все более и более рискованными. Но дело в том, что горизонт подобных рассуждений очень короткий, и заканчивается “сегодняшним” днем. А вот власти Китая мыслят категориями десятков, а то и сотен лет. Для них подобное решение — это снижение коста на образование людей, и избежание его неконтролируемого роста. Что в долгосрочном плане должно принести Китаю и китайской экономике значительно больше пользы, нежели чем большие краткосрочные прибыли ограниченного круга людей.

( Читать дальше )

TAL попадает в жернова китайского регулирования образования

- 23 июля 2021, 20:30

- |

Акции компании TAL Education Group падают на 65% из-за заявления Китая о возможном усилении регулирования онлайн-образования.

TAL прежде всего холдинг, предлагающий нешкольное образование детишкам средней и начальной школы. Капитализация 19 млрд $ превышала ближайших конкурентов. При росте выручки на 37,3% в 2020 году, компания показала убыток.

Год назад Bank of America рекомендовал к покупке ряд компаний, в число которых входила и TAL. Стоит ли говорить как это дало поддержку акциям этой компании, куда входили и крупные институциональные инвесторы.

Власти Китая уже давно желали урегулировать индустрию образования. Это желание витало не где-то в воздухе, а уже стучалось ранее в двери этих контор. Так, в марте 2021 года, Китай запретил TAL Education Group и ряде других компаний рекламировать свои услуги в СМИ, которые являются государственными. Но этого показалось мало, поэтому вкупе с этим так же было запрещено производить обучение детей дошкольного возраста на коммерческой основе, а также проводить онлайн-курсы после 21:00. С тех пор акции компании весело и добродушно показывали снижение несколько месяцев подряд, завершившейся сегодняшней соплёй.

( Читать дальше )

Несмотря на нашу нелюбовь к госам, ВТБ в моменте кажется привлекательным

- 22 июля 2021, 15:09

- |

Дата инициации: 22.07.2021

ВТБ по мультипликатору P/B стоит в 2 раза дешевле Сбера, по прогнозному мультипликатору имеет потенциал роста 58%, прогнозная дивидендная доходность в 2022 году >11%, ожидаемый рост чистой прибыли в 2021 к доковидному 2019 году +29%. Хороший момент для входа, так как цена на акции ВТБ на 14.2% ниже максимумов за 3 года, в то время как Сбер и Тинькофф находятся вблизи своих хаев.

Банк ВТБ – горячо обсуждаемая в российском инвест-сообществе компания. Наша задача – без предвзятости оценить справедливую стоимость акций и их потенциал роста.

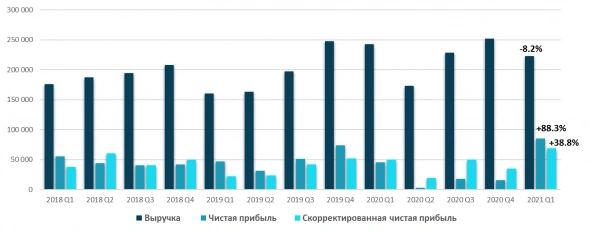

Выручка и скорректированная чистая прибыль компании растут медленно:

( Читать дальше )

ASML завалена заказами на литографические сканеры для производства чипов

- 21 июля 2021, 16:42

- |

«Все очень усердно работают, мы и наши поставщики, чтобы на самом деле производить… больше машин», — сказал главный исполнительный директор ASML Питер Веннинк (Peter Wennink), которого цитирует Reuters.

«Усердная» работа, которая на фоне дефицита чипов сменила год карантинных ограничений, помогла компании ASML увеличить квартальные выручку и чистую прибыль. Заказы на литографическое оборудование выросли за квартал на 75 % до 8,3 млрд евро ($9,78 млрд), а чистая квартальная прибыль компании увеличилась на 38 % до 1 млрд евро ($1,17 млрд). Перспективы радуют производителя, без сканеров которого не может работать производство ни в Китае, ни в США или где-либо ещё.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал