Избранное трейдера megatrade

Мусорные бонды как горячие пирожки на фоне самой слабой промышленности за 10 лет

- 02 декабря 2019, 10:45

- |

Небавалый рассвет рынка мусорных облигаций в России, которые ласково называют ВДО и падение промышленного PMI в России до минимального уровня с 2009 года.

Оба фактора не связаны между собой непосредственно. Но связаны матрично через ставки. Слабая экономика — слабая инфляция — низкие ставки — низкие ставки по депозитам — жадность и желание найти более высокую доходность — спрос на мусор с доходностью 10%+.

Мусор тарят в основном физики, которые не имеют никакой возможности объективно оценить премию за риск, поэтому я уверен, что сейчас премия за риск по мусорным (ВДО) облигациям ниже чем объективная премия за риск. Почему хитрые евреи из банка готовы кредитовать субъект под 22% годовых с поручительством и залогами, а наивный люд готов кредитовать под 13% какие-то сраные ООО-шки, которые даже связи с активами заемщика особой не имеют? ВДО-бум стимулирует приходить на рынок таких заемщиков, которым нормальные банки денег бы вообще не дали.

Как пить дать, всё кончится волной дефолтов. А с учетом того, что PMI в жопе, это говорит о том, что со временем способность платить по ВДО-бондам будет снижаться. Запас времени еще есть, ибо процесс это небыстрый. Но вы всё же держите эти вещи в голове.

- комментировать

- ★3

- Комментарии ( 39 )

Зло в мессенджерах: 10 признаков мошеннических инвестидей

- 02 декабря 2019, 10:41

- |

Непрофессиональная рекомендация основана на недостаточном знании блогера об инвестициях. Человек искренне увлечен анализом рынков, однако отсутствие опыта и фундаментального понимания финансов делает контент опасным как для него самого, так и для благосостояния читателей.

Мошенническая рекомендация основана на намеренном манипулировании мнением читателя с целью получения от него дохода. В лучшем сценарии это подписка на «рекомендации» или членство в «премиум-клубе инвесторов». В худшем — попытка завлечь в мошеннический инвестиционный проект.

( Читать дальше )

Бэнкинг по-русски: Набиулинский "Финтех". Регулятор создает единую базу оконечных устройств клиент-банков...

- 02 декабря 2019, 08:56

- |

В рамках ПОД/ФТ Банк России планирует сформировать единую базу учета идентификаторов оконечных устройств с которых осуществляется вход и управление в дистанционные системы банков.

Пока это коснется исключительно юридических лиц и ИП, но с развитием финтеха вполне может перекинуться и на физиков.

Проект называется «Сервис анализа технических устройств», его ключевая задача — протестировать технологию сбора и анализа отпечатков, которая должна противодействовать отмыванию доходов и финансированию терроризма (ПОД/ФТ).

Нормативная база:

При реализации программы управления риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма кредитная организация обязана принимать меры по классификации клиентов с учетом критериев риска, по которым осуществляется оценка степени (уровня) риска совершения клиентом операций в целях легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма (далее — риск клиента), а также по определению риска вовлеченности кредитной организации и ее сотрудников в использование услуг кредитной организации в целях легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма

( Читать дальше )

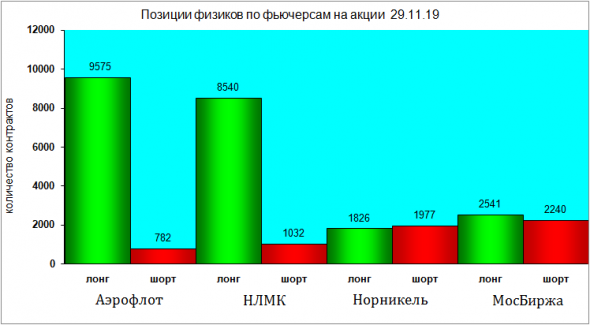

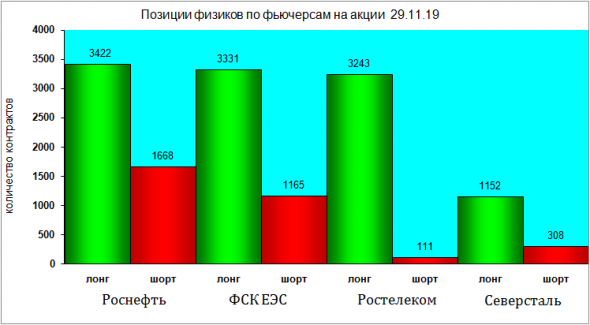

Почти все ждут магедона. Ну разумеется...

- 30 ноября 2019, 13:31

- |

Не перестаю восхищаться железными доводами быков-оптимистов. Они не перестают козырять тем фактом, что — «все ждут кризиса». А раз так — его разумеется не будет. Железная логика.

И в какой же позе публика (то бишь физики) ждёт кризиса? Смотрим открытые позиции физиков по фьючерсам на самые ходовые акции на 29 ноября -

( Читать дальше )

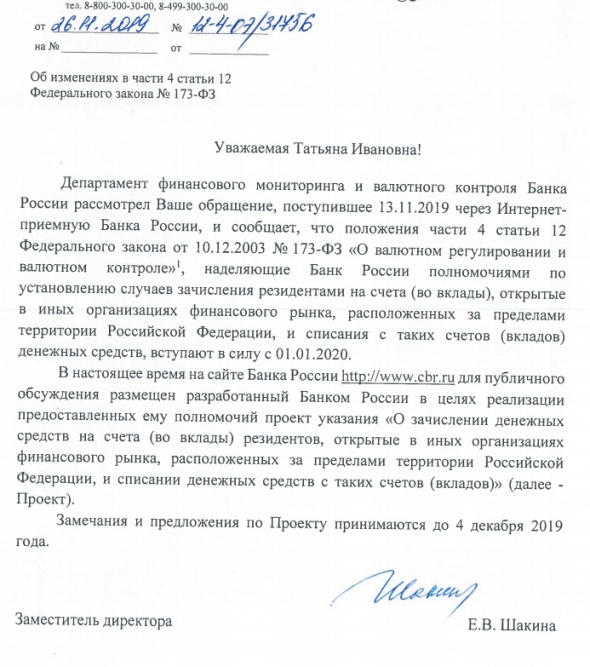

Отчет о движении средств по брокерскому счету с 1 января 2020 года

- 28 ноября 2019, 12:37

- |

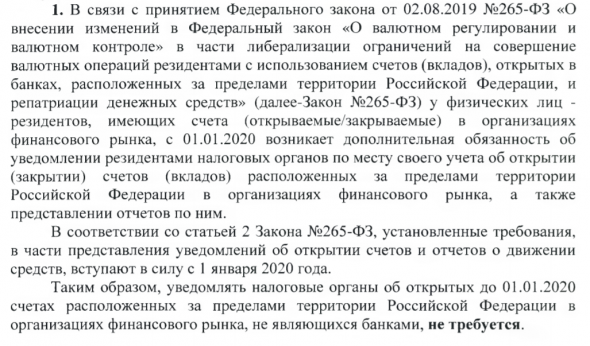

Один из волнующий вопросов сегодня — это когда надо отчитываться в налоговую по зарубежным брокерским счетам?

Например, если человек работает в IB с 2017 года, спокойно декларирует свои доходы, платит налог, когда ему надо подать Отчет о движении средств на брокерском счету и когда сдать Уведомление об открытии брокерского счета?

На сайте ФНС России был опубликован ответ, но он не официальный, никем не подписан. Действовать в рамках этого ответа, мягко говоря, страшно.

Я написала запрос в ФНС и получила вот такой ответ...

Получается, что надо зайти на сайт ЦБ РФ, вот сюда... и начать свое обсуждение, написать свои соображения и мысли. Кто-то из вас обращался уже?

До 4 декабря будет идти прием наших «мыслей».

Бэнкинг по-русски: Депозит в банке vs Кэш&Кэрри

- 28 ноября 2019, 10:19

- |

Вчера на смарте и в основных финансовых СМИ прошла новость про «неудачные вложения» ФГ БКС — (https://smart-lab.ru/blog/copypaste/577395.php#comment10365355)

ну и заодно свежая ноябрьская отчетность подгрузилась, вот и решил поизучать я что там у БКС банка творится в балансе.

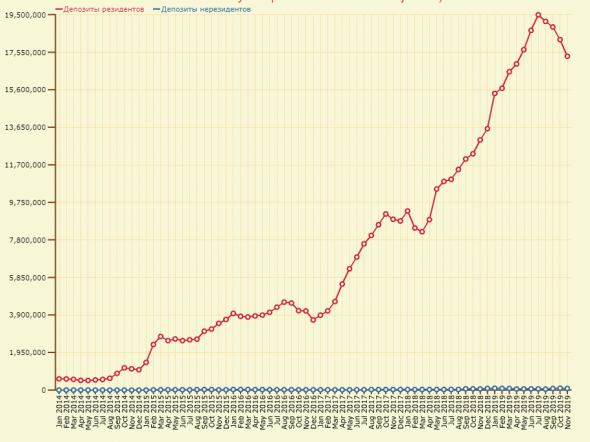

Примечательно, что взрывная динамика прироста депозитов физлиц, наблюдаемая последние несколько лет, начала активно сворачиваться — ну это и понятно ставки падают риски растут. НО!!!

Речь пойдет не об этом.

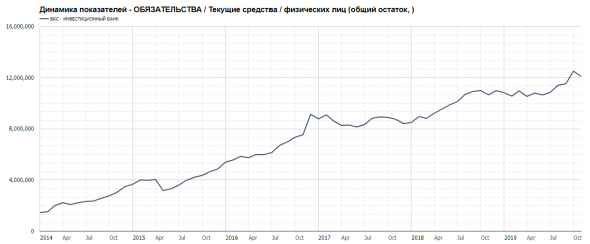

Остатки на текущих счетах физлиц резидентов 40817 — продолжают расти — как Вы думаете почему ??

( Читать дальше )

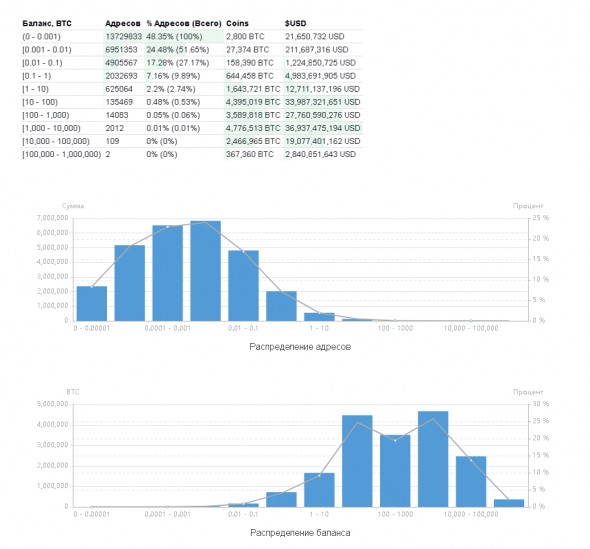

BitStamp - форекс, отмывка и наркота... Или все-таки криптобиржа?

- 28 ноября 2019, 00:43

- |

====

Рекомендуемое чтение:

Хакерский слив National Cayman Bank — что интересного про криптанов?

Лучшие хиты Миши Ж.: Криптотема сдохла, а криптобиржи еще нет.

Пропавшие деньги BTC-e: миллионы Майзуса, новосибирские энергетики и Bits.media

Как криптобиржи плодят скам и защекоины вместо нормальных ICO

( Читать дальше )

История повторяется?

- 27 ноября 2019, 21:19

- |

2015 и 2016 стали волатильными годами именно потому, что закончились бесконечные QE и начался подъем ставок в США. В какой-то момент рынки испугались, что Трампа изберут и решили, что это будет негативно, но по факту его избрания рынок только рос. И тогда начала расти доходность по трежериз из-за сокращения баланса ФРС. Правда, Трамп порезал налоги и компании начали репатриировать деньги в США и направили их на buy backs, так что рынок опять упал несильно. И рос он до кошмарного декабря прошлого года, из-за которого индекс S&P500 закрыл прошлый год: -6%.

Когда Пауэлл наконец услышал послание рынка о том, что рынок считает повышение ставки и одновременное сжимание баланса чересчур экстремальным (по некоторым оценкам ликвидности утекло из рынка $800 млрд и эффект был как будто ставку повысили дополнительно еще на 0,75%), ФРС развернулся на 180 и теперь… рынок хочет расти и стал очень напоминать период 2015-2016

( Читать дальше )

Ответ Налоговой о уведомлении, о наличи брокерского счета за границей

- 27 ноября 2019, 16:57

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал