Избранное трейдера megatrade

Создание интернет-магазина. Личный опыт и проблемы.

- 03 сентября 2019, 10:20

- |

В этом посте я хочу рассказать о своём опыте создания интернет-магазина по продаже ширпотреба. Начну с небольшой предыстории. Мне принадлежит доля 25% в магазине, который торгует дешевой одеждой, обувью и различным текстилем. Он выполнен в формате супермаркета, где малая площадь загружена максимальным количеством товара. Всего два человека обслуживает 500 кв.м. Остальные доли в магазине принадлежат другим партнерам и членам их семей. Они давно обсуждали мысль создания интернет-магазина. Я им говорил, что это глупость, но они настаивали. По их мнению, мне давно пора вылезти из своей деревни и увидеть, как далеко ушёл весь мир.

Ладно, где-то в глубине души я понимал, что технологии продвинулись и нужно их осваивать. Решили начать создание интернет-магазина. Ах, да! Всю эту историю взвалили на мои плечи, а зря. Я нашёл контору, которая разрекламировала свой движок для моих целей. В течение месяца разработали дизайн и провели различные работы по настройке.

Первым встал вопрос наполнения. Я упросил девчонок из местного фотоателье отснять товар и загрузить его на сайт. Работа адская. Они очень долго трудились, так как кроме фотографий нужно добавить описание товара. Выбор человека-модели тоже занял много времени. Идеальных людей не бывает, а тех, кто себя считает эталоном красоты «пруд пруди». Выбор парня и девушки, с идеальным внешнем видом, это кошмар. Пришлось нанять специалиста, который проводил кастинг. Этот этап занял три месяца.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 53 )

Беседы с Рептиловичем - ч.27: "Любовь, дофамин и деньги. Гормональная наркомания у женщин и бизнесменов."

- 02 сентября 2019, 20:01

- |

Осторожно, 18+ и низкий уровень политкорректности. Лицам с повышенной возбудимостью психики не читать.

= = = = =

Рекомендуемое чтение:

Лендинги — это МММ для российского бизнеса, которого по сути не существует

Бизнесмен — это ребенок, нищенка и кот. Сотрудник — предприниматель на зарплате

( Читать дальше )

Сургутнефтегаз – рсбу/ мсфо 6 мес 2019г

- 02 сентября 2019, 15:08

- |

Сургутнефтегаз – рсбу/ мсфо

35 725 994 705 Обыкновенных акций http://fs.moex.com/files/12122

Free-float 25%

Капитализация на 02.09.2019г: 1,075.53 трлн руб

7 701 998 235 Привилегированных акций

Free-float 73%

Капитализация на 02.09.2019г: 257,709 млрд руб

Общий долг на 31.12.2016г: 187,616 млрд руб/ мсфо 476,173 млрд руб

Общий долг на 31.12.2017г: 213,038 млрд руб/ мсфо 626,493 млрд руб

Общий долг на 31.12.2018г: 263,501 млрд руб/ мсфо 709,447 млрд руб

Общий долг на 31.03.2019г: 229,295 млрд руб

Общий долг на 30.06.2019г: 306,043 млрд руб/ мсфо 771,361 млрд руб

Выручка 2016г: 992,538 млрд руб/ мсфо 1,222.18 трлн руб

Выручка 6 мес 2017г: 534,874 млрд руб/ мсфо 638,807 млрд руб

Выручка 2017г: 1,144.37 трлн руб/ мсфо 1,384.43 трлн руб

Выручка 6 мес 2018г: 718,615 млрд руб/ мсфо 856,753 млрд руб

Выручка 2018г: 1,524.95 трлн руб/ мсфо 1,867.12 трлн руб

( Читать дальше )

Налоговый или валютный резидент: какую ошибку допускают трейдеры?

- 30 августа 2019, 12:36

- |

Доброго всем дня!

В продолжение нашей новой темы по сдаче Отчета о движении средств на брокерском счету.

Коллеги, прошу прощения. Сама «заработалась» и допустила ошибку. Пост сейчас перепишу.

Наоборот — Отчет сдают те, кто одновременно является и валютным, и налоговым резидентом.

Надо больше отдыхать, а то думаю одно, пишу другое.

Прошу прощения еще раз!!!

Европейская Электротехника – рсбу/ мсфо 6 мес 2019г. Див история

- 29 августа 2019, 20:23

- |

Европейская Электротехника – рсбу/ мсфо

610 000 000 акций

http://euroetpao.ru/upload/iblock/bc6/bc6b3ce76679b0f4a64dfe2fc556e166.pdf

Капитализация на 29.08.2019г: 6,259 млрд руб

Общий долг 31.12.2016г: 304 тыс руб/ мсфо 1,141 млрд руб

Общий долг 31.12.2017г: 1,31 млн руб/ мсфо 613,37 млн руб

Общий долг 31.12.2018г: 152,61 млн руб/ мсфо 596,56 млн руб

Общий долг на 30.06.2019г: 279,85 млн руб/ мсфо 917,74 млн руб

Выручка 2016г: 1,72 млн руб/ мсфо 2,888 млрд руб

Выручка 6 мес 2017г: 3,56 млн руб/ мсфо 1,262 млрд руб

Выручка 2017г: 9,96 млн руб/ мсфо 2,595 млрд руб

Выручка 6 мес 2018г: 202,22 млн руб/ мсфо 1,532 млрд руб

Выручка 2018г: 568,00 млн руб/ мсфо 3,287 млрд руб

Выручка 6 мес 2019г: 490,18 млн руб/ мсфо 1,599 млрд руб

Прибыль 2016г: 128 тыс руб/ Прибыль мсфо 23,63 млн руб

( Читать дальше )

Обзор компании United Traders / Отзыв и обзор United Traders / Стоит ли участвовать в IPO?

- 29 августа 2019, 14:16

- |

Сбербанк самый надежный банк в мире, говорили они.

- 28 августа 2019, 21:04

- |

Скрины документов можно глянуть по ссылке

https://www.banki.ru/forum/?PAGE_NAME=read&FID=61&TID=367204

Еще одна история по наш «доблестный» Сбербанк. Если бы эта жуткая история случилась не со мной, ни за что бы не поверил, что такое возможно и что после всего случившегося банк может выйти сухим из воды. Сам я живу в Ижевске. В прошлом году после продажи квартиры решил положить деньги (порядка 2.6 млн рублей) во вклад в Сбербанке. Думал, всяко надежнее будет, чем дома хранить. Наслушавшись страшных историй про то, как люди теряют свои деньги, специально НЕ ПОДКЛЮЧИЛ услуги типа «Мобильный банк», «СМС банк», «Интернет банк» и т.д. Никаких мобильных приложений Сбербанка в моем телефоне никогда не было. По моей логике, никто удаленно не мог получить доступ к кровно заработанным денежкам, и только я при личном визите в офис банка смог бы эти деньги снять. И что вы думаете???!!! В октябре прошлого года прихожу в Сбербанк, хочу снять деньги, и вдруг выясняется, что несколько дней назад кто-то под моим именем в офисе Сбербанка в другом городе снял с моего счета 2 626 000 рублей. Разумеется, я тут же мчусь в этот офис в другом городе, где выясняю, что в этот офис неоднократно приходил человек якобы с моим паспортом (серия и номер паспорта совпадают, но фото в нем не моё – это подтвердили сотрудники Сбербанка), заказал выпуск карты VIZA, потом с использованием этой карты снял мои деньги!!! Со слов сотрудников этого офиса на вид это был человек «южной» национальности (при том что мои ФИО исконно славянские). При этом они даже не позвонили на номер телефона, который я им давал при открытии вклада!!! По этому факту было возбуждено уголовное дело, где Сбербанк был признан ПОТЕРПЕВШИМ, но виновный по сегодняшний день не найден. Юристы говорят, что шансы найти жулика минимальны. Что самое интересное!!! ДУМАЕТЕ БАНК, ДОРОЖА СВОЕЙ РЕПУТАЦИЕЙ, ВЕРНУЛ МНЕ ДЕНЬГИ??? ИЛИ ПРЕДЛОЖИЛ ХОТЬ КАКУЮ-ТО КОМПЕНСАЦИЮ??? ИЛИ ХОТЯ БЫ ВЫШЕЛ НА СВЯЗЬ И ИЗВИНИЛСЯ???? НЕТ!!!!!!!!!!!!! Сбербанк отказывается возвращать мне мои деньги, ссылаясь на отсутствие своей вины!!!!! По логике Сбербанка, человек, пришедший в банк с поддельным паспортом и снявший деньги, украл деньги у меня, а не у банка, и я должен предъявлять претензии к этому человеку. То есть он обманул меня!!! (хотя я его в глаза не видел), а не сотрудников Сбербанка, которые утверждают, что впятером проверяли его паспорт и не нашли ничего подозрительного. В итоге прошел почти год, Сбербанк сидит в танке, его все устраивает, а я остался ни с чем. Думаю, мои советы тут излишни, делайте выводы сами.

Чего то расхотелось мне бр счет в сбере пополнять. Думаю с большой вероятностью замешаны сотрудники сбера.

Про проигрыш на бирже

- 28 августа 2019, 15:46

- |

Заблуждение 13: Если Миша проиграл — то Вася выиграл. Не всегда это верно… скорее всего и Миша проиграл, и Вася проиграл, и Коля тоже проиграл… и даже Пётр Николаевич проиграл.... Вопрос только в том — сколько на это потребуется времени. 96% игроков проигрывают на бирже.Решил дополнить эту картинку свежими данными...

Только 4% — это те счастливчики, которые выигрывают.

(касается только лишь срочного рынка!)

- за 2 квартал биржа заработала 643 млн рублей комиссий на срочке.

- то есть в месяц примерно 214 млн рублей.

- Надо понимать, что примерно столько же должны были заработать брокеры: получаем 400 млн рублей.

- доля физиков на срочке = 43%.

- то есть физики только на срочном рынке проигрывают 172 млн рублей комиссии в месяц.

- Объем открытых поз на срочке = 600 млрд рублей.

- Очень грубо предположу, что на это задействовано ГО 60 млрд руб

- Допустим 43% принадлежит физикам = 26 млрд. руб

- Если бы физики положили эти бабки в ОФЗ, за месяц они бы заработали 151 млн рублей (оценка скромная, потому что биржа на всех остатках зарабатывала во 2кв в среднем 1,5 ярда в месяц)

Как вы видите, тут никакой Вася и Петя не нужны)

Есть правда сказка, что эмитенты вливают в рынок положительное матожидание в виде дивидендов и акции выкупают, а фондовый рынок компенсирует негативную дельту на срочном. Но если вы верите в эту сказку, то лучше держите дивидендные акции без плечей, а не генерируйте комиссионный и процентный доход своим контрагентам:)

p.s. в своей книге Механизм трейдинга я писал, что самая важная информация для трейдера — это его расходы на сделки. Но как правило непрофессиональные трейдеры вообще не интересуются, сколько они платят за совершение сделок)

Блеск и нищета финансовых курсов

- 28 августа 2019, 11:40

- |

Полистал анонсы каких-то популярных курсов про биржу, от «трейдинга» до «личных финансов». Имен и фамилий называть не буду – я сейчас про общий принцип, а не личные срачи.

Обычно ощущение, что трудятся два человека. Один профессионал, а другой дурак. Или человек, единый в двух лицах (что более вероятно). Маркетолог, который все правильно понимает про маркетинг, и младший напарник, который ничего не понимает собственно «про биржу». Не понимает – и не надо. Старший напарник, который отвечает за главное, таких задач и не ставит, даже если оба напарника уживаются в одной голове.

Например, в дорогом (десятки тысяч рублей) курсе про трейдинг несколько занятий посвящено тому, «как устроен терминал квик». Это все равно что в курсе «как стать миллионером» разбирать устройство кассового аппарата. Ну а что, деньги-то считать надо будет.

Где-то вам готовы пересказать старинную книжку 20 века про японские свечи или 12 подвигов великого Ларри Вильямса по цене, примерно в 100 превышающей стоимость книжки.

( Читать дальше )

Магнит 2 кв 2019 полноценный отчет МСФО. Пора искать точки?

- 27 августа 2019, 17:16

- |

Если у Вас аллергия на Магнит и ни при каких обстоятельствах вы не планировали приобретать акции компании, можете смело перемотать вниз и прочитать только вывод.

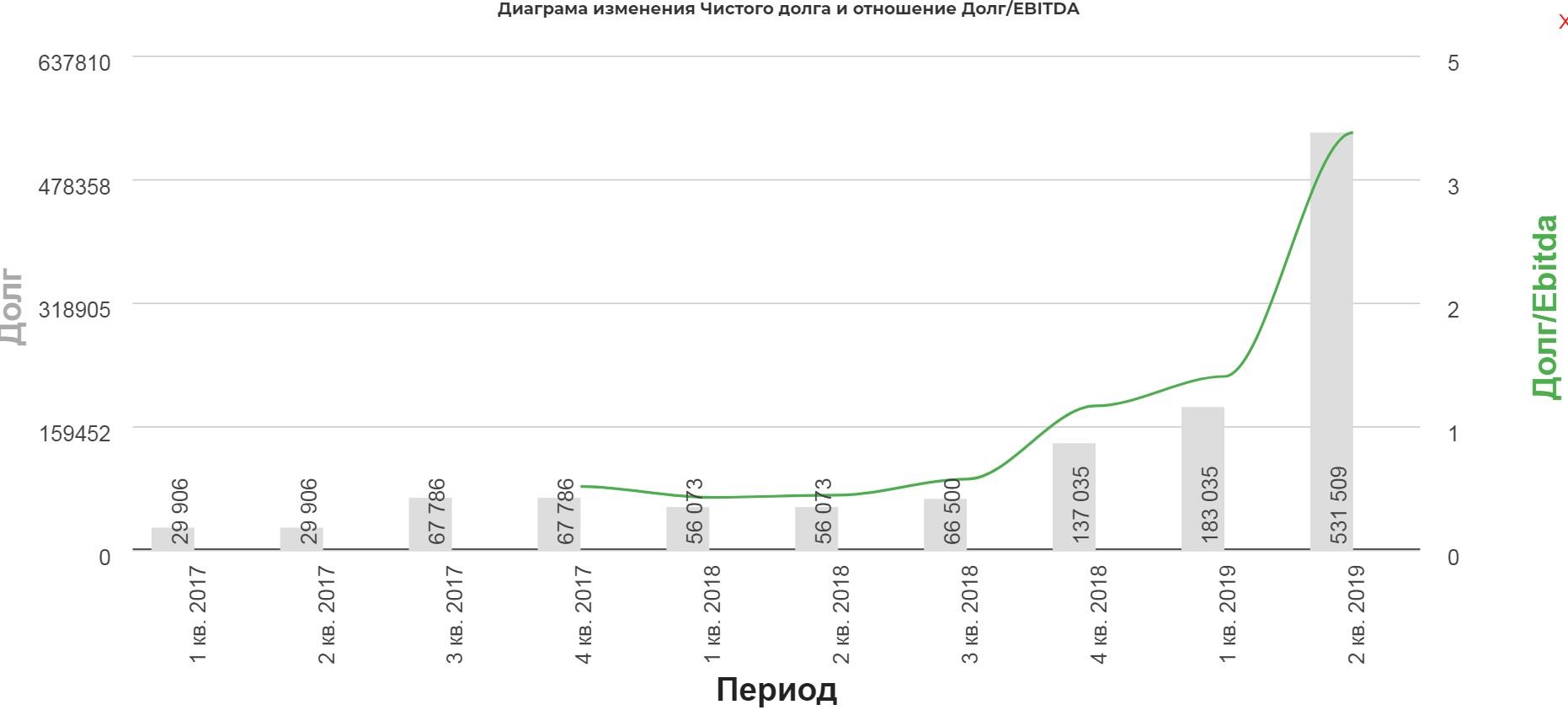

- Финансовое состояние компании.

В данный момент происходит переход на МСФО 16, в ней учитывается арендная плата в качестве обязательств. С одной стороны это увеличивает значение EBITDA, так как уходит строка «расходы по аренде» из отчета о прибылях. Учитывая что при подсчете Чистый Долг/EBITDA берется LTM значение, то полностью эффект пересчета отразиться только к 4 кварталу 2019.

Рассчитывать сразу два показателя очень неудобно, и рано или поздно все полностью перейдут на новый стандарт, так что потихоньку будем привыкать.

Чистый Долг по новым стандартам серьезно увеличился. Долг преимущественно в рублях со ставкой под 8%. Очень хорошо.

EBITDA все также из-за стандартов почти удвоилась до 75 млрд. рублей, вероятно к концу года достигнет 150 млрд. по году, что вернет соотношение Чистый Долг/EBITDA в районе 3, а может быть и ниже. Последнее полугодие по 16 стандарту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал