Избранное трейдера megatrade

Шутка юмора

- 02 ноября 2018, 10:33

- |

— не угадал направление рынка, пытается силой мысли развернуть рынок в свою сторону

— не угадал направление рынка, пытается силой мысли развернуть рынок в свою сторону

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 7 )

МАМБЕЦ: It's headshot, baby или 4 сделки дяди на диване.

- 01 ноября 2018, 11:24

- |

В ближайшие месяцы мне необходимо сделать:

1. Проанализировать вероятные развития событий для 50 активов.

2. Составить список условий если… то… в количестве 3 штук для каждого актива.

3. Составить план как лучше комбинировать базовый и производные инструменты для каждого актива.

4. Соствить план торгов для каждого из неск. десятков клиентов по каждому активу в соотв. с каждым условием если… то учитывая суммы сделок и их дробление.

5. Составить пдф файл со всей этой инфой, и представить каждому клиенту и потом контролировать исполние.

6. Успеть уехать и пожить в отрыве от цивилизации где нет интернета и сотовой связи около 1-2 мес. Вероятно поеду куда то вглубь Сибири на берега Енисея. Поработать руками, помочь местным в промысле и тд. Вопрос только ехать с женой или без, с одной стороны лучше с ней, так как по мне она уже обалдела во всей этой цивилизаци и ей бы не плохо надеть тулуп, валенки и научится готовить используя печь, а с другой хочется побыть одному или только с теми, кого

( Читать дальше )

Как объяснить ребенку, в чем главное отличие между Россией и США?

- 31 октября 2018, 01:50

- |

Главное отличие — в том, кто рулит страной.

США — капиталистическая страна, в которой правящим классом являются крупные капиталисты (собственники средств производства). Они — источник трех ветвей власти — законодательной, исполнительной и судебной. Они решают, кто будет кандидатом в Президенты, сенатором, главой ФРС, главой Пентагона, АНБ, судьей, сенатором, главой МВФ, главой НАТО и т.д. Для народа правящий класс устраивает «демократическое шоу» в виде выборов из двух и более кандидатов, на которых голоса поровну делятся между кандидатами. Чтобы победивший кандидат ни в коем случае не пользовался поддержкой большинства населения. Это опасно для власти правящего класса. Победитель может оборзеть. И тогда его придется валить (как Кеннеди).

Россия — чиновничья страна, в которой правящим классом являются крупные чиновники (лица, наделенные властью). Они являются источником трех ветвей власти — законодательной, исполнительной и судебной. Они решают, кто будет кандидатом в Президенты, депутатом, главой ЦБ, судьей и т.д. Для народа правящий класс устраивает «демократическое шоу» в виде выборов из двух и более кандидатов, на которых, как правило, голоса получает действующий чиновник или депутат. Система работает, как часы. Никого валить не приходится. Но иногда приходится сажать за непослушание или откровенный бандитизм.

( Читать дальше )

Как “Финам” переливал счета своих клиентов в собственных интересах.

- 30 октября 2018, 14:03

- |

Как “Финам” переливал счета своих клиентов в собственных интересах.

В общем, терпение у нас лопнуло. Последние полгода мы с клиентом вели переписку с Финамом, в целях досудебного урегулирования их апрельских художеств. Сегодня мы получили четвертую по счету отписку от Финама ( которую, как и предыдущую, мы ждали 1,5 месяца), и прочитав этот цирк, решили больше на переписку время не тратить и предать эту историю огласке. Кроме того, естественно клиент пойдет с этими материалами в суд и другие инстанции (включая ЦБ и не исключая правоохранительные органы). Но суд это долго, а тянуть с оглаской я считаю больше не нужно, т.к. люди должны знать правду как можно раньше– что на самом деле представляют собой некоторые наши брокеры.

Итак, с чего все началось. Накануне 9-го апреля у клиента на счете преимущественно были медвежьи ратио-пут-спреды в июньских и недельных контрактах. В недельных были куплены 115-110 страйки и проданы 105 и ниже, а в июне были куплены страйки со 110 до 97,5 и проданы с 87,5 и ниже вплоть до 70-го в бОльшем кол-ве. Вега была практически нейтральная, тета положительная, дельта – вниз. За счет резкого падения рынка и роста центральных путов, счет 9-го к вечеру даже вырос, но 10-го пошло обратное движение счета (за счет временного удорожания дальних путов из-за маржинов брокеров) и в итоге счет вернулся в исходное состояние. В общем –никаких особых рисков по счету не было, наоборот –при падении рынка счет скорее стремился к росту, чем к падению, но в целом был как минимум нейтрален. Но ГО естественно выросло, примерно в 10 раз больше размера счета, из-за поднятия ГО биржей.

( Читать дальше )

Не выкупили

- 27 октября 2018, 12:28

- |

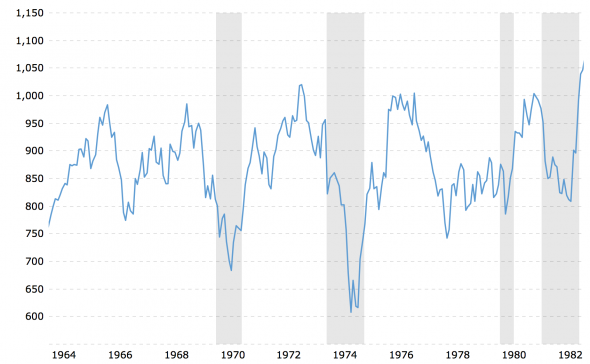

Самый большой в мире рынок переходит в медвежий цикл. Впервые покупатель с него ушел.

Неделю не выкупили. Месяц — тоже.

Пробой минимума начала года окончательно переключит рынок в медвежью пилу «W». И рынок в цикле повышения ставок на 10 лет станет вот таким:

( Читать дальше )

Как я за 2 года сделал финансовый сайт в 2 раза больше Смартлаба и [почти] ничего не заработал

- 27 октября 2018, 09:10

- |

Могу кратенько спалить немного инфы о своем основном текущем интернет-проекте и заработке с него. Трейдерам будет полезно (все равно торчишь у монитора, сливаешь, хоть бы что полезное сделал). Стебусь, конечно. Ну а если серьезно, сайты позволяют серьезно диверсифицировать доходы и снизить личные финансовые риски в рамках трейдерского лайфстайла (кровать-монитор-кровать — вы же не про Майами, тачки и телок сейчас подумали?)

Как заработать на своем сайте

Начну с вводной для тех, кто в танке. В интернете есть миллионы и миллионы сайтов. Глобально они делятся на 2 типа. Половина из них что-то продает, половина ничего не продает. Те, которые ничего не продают, называются

( Читать дальше )

Когда я снова сольюсь? Никогда не было, и вот опять.

- 26 октября 2018, 20:38

- |

Всем доброго вечера, коллеги спекулянты и инвесторы! Мною замечено, что по мере погружения бумаг, социальная активность инвесторов на смартлабе снижается, и на первый план выходят краткосрочные спекулянты.

Рынок наш по индексу вроде неглубоко ушел, но многие акции уже упали ниже плинтуса. Куча ликвидных бумаг в солидном минусе:

(ссылка на табличку)

Мне в этом году везет и я думаю не просто так. Самое главное — я не вляпался во всякий падающий шлак из этой таблички. Сочетание фундаментала по акциям и чисто технический спекулятивный подход дали мне неплохой результат. Да, я пока немнго «угараю» на QIWI (купил высоковато), и стагнирую (но не падаю) на AGRO. Зато все позиции, которые уже закрыл, дали солидный плюс (USDRUB↑ , RASP↑ , GAZP↑ , SBER↓, S&P500↓ ). Некоторые позиции были закрыты до того, как успели сильно упасть (MOEX, PHOR) именно потому что я понимаю, что эти бумаги стоят на высоких мультипликаторах, и «маржа безопасности» там небольшая.

Что я думаю о текущем моменте? Хо-хо, товарищи, кто читает нашу стратегию на mozgovik.com в курсе, что я жду рецессию в США в 2019 году, поэтому считаю, что долгосрочные инвесторы в любом случае получат удар. Кроме того, серьезные опасения у меня вызывает Китай. В этом плане я жду что проблемы экономики могут транслироваться в проблемы на сырьевом рынке, а сильнее всех пострадают циклические компании, а акции металлургов сильно припадут в 2019. Но это лишь моя гипотеза «в работе». Я еще в апреле написал, что долгосрочные покупки надо делать на выходе из рецессии, а не на входе в нее (на пике экономического цикла), поэтому считаю, что долгосрочные инвестиции сейчас не особо удачная идея.

( Читать дальше )

Прикол с российской электрогенерацией

- 25 октября 2018, 11:38

- |

(см. табличку на смартлабе)

При этом стоимость строительства новых энергоблоков обычно где-то выходит под $1000/кВт.

Генерирующие компании на развивающихся рынках торгуются на уровне $1478/кВт, то есть более чем в 10 раз дороже, чем российские.

На развитых рынках, средний EV/кВТ составляет $2126.

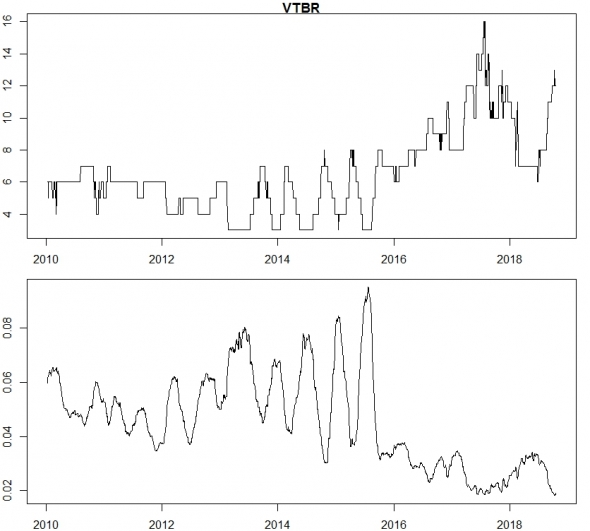

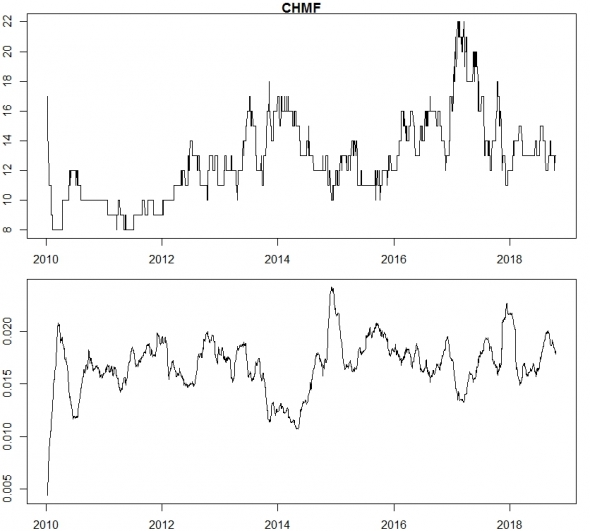

Доля бумаг в общем обороте

- 25 октября 2018, 07:25

- |

Верхний график это место бумаги в топе по обороту.

Нижний график это доля оборота бумаги от суммарного оборота всех бумаг.

Расчеты сделаны скользящим окном 60 дней.

( Читать дальше )

В двух словах о глобальной ситуации. Весёлые картинки и факты

- 24 октября 2018, 17:51

- |

- FTSE All World в этом месяце -8,5%

- Это самое большое месячное падение с евро-кризиса 2012 года

- Основной предвестник кредитных проблем в США — HYG на минимумах за 2 года

- Инфляция издержек в США растет быстрее чем потребительская инфляция, что может оказать давление на маржу компаний

- ФРС повышает ставки, что нервирует рынок; спасти ситуацию может вмешательство Трампа.

- Индекс акций европейских банков (EURO STOXX BANKS) — минимум за 2 года

- ETF на американские банки на минимуме за 1 год

- В прошлом месяце ЕЦБ сократил объем ежемес. выкупа бондов до €15 млрд. и намеревается полностью свернуть программу выкупа до конца года.

- Доходность итальянских госбумаг 3,6% — максимальная за 4 года. Итальянские банки держат на балансе эти бонды. Их падение вымывает капитает из банков. Расширение спреда до 400бп потребует докапитализации итальянских банков (по словам властей). Unicredit держит на балансе €55 млрд итал.долга. а капитал банка €45 млрд

- Прекращение выкупа облигаций ЕЦБ может вызвать дефицит рефинансирования итальянского госдолга на уровне €28 млрд в следующем году

FTSE All World в этом месяце -8,5%. Это самое большое месячное падение с евро-кризиса 2012 года

Основной предвестник кредитных проблем в США — HYG на минимумах за 2 года.

Инфляционные тренды США: Инфляция издержек в США растет быстрее чем потребительская инфляция, что может оказать давление на маржу компаний

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал