Избранное трейдера mvc

И снова СЕРЕБРО 29.01.2021 + гайд :)

- 29 января 2021, 12:21

- |

По серебру новый сценарий нарисовался. Можете Сами попробовать нарисовать :)

Берем 4Н фрейм, и рисуем трендовую:

Потом, копипастом трендовой отводим параллель. И она ложится на два максимума, которые в перспективе, дают цель в районе 29, если все пойдет по плану :)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

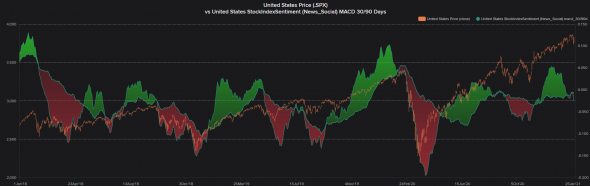

Сентимент указывает на ухудшение новостного фона

- 29 января 2021, 12:10

- |

Несмотря на рост фондовых рынков вчера, сентимент новостных лент и соц.сетей показывает на ухудшение ситуации в информационном пространстве.

Источник: Refinitiv

Таким образом, по нашему мнению, стоит быть готовым к более глубокой коррекции на западных площадках.

Наш Телеграм-канал

Различия в доходностях ОФЗ

- 28 января 2021, 19:45

- |

Есть у нас на сайте такое полезное сравнение ОФЗ (как и других облиг):

smart-lab.ru/q/ofz/

но думаю, новичков в облигациях интересует чем отличаются разные виды доходностей, на какую нужно ориентироваться при выборе ОФЗ?

1) Кривая бескупонной доходности

2) Кривая купонной доходности

3) Доходность от срока до погашения

4) Купонная доходность от срока до погашения

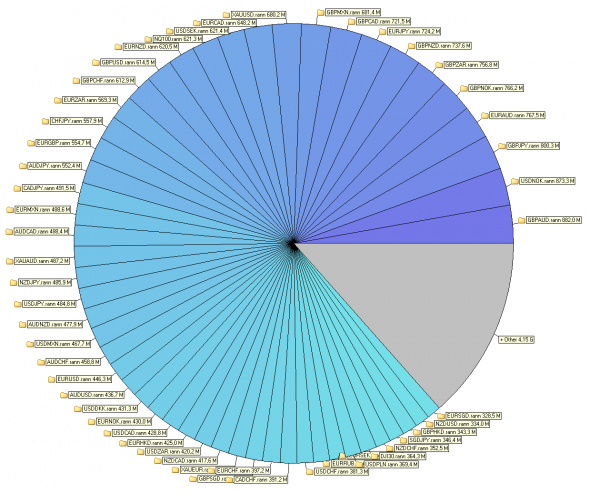

Лучшая бесплатная тиковая история FOREX

- 25 января 2021, 10:14

- |

Сейчас это:

- 31 Гб архивов.

- 81 символ.

- 2 года.

- > 5 миллиардов тиков с одними из лучших цен в индустрии.

- Миллисекундная дискретизация времени.

- Ежедневное обновление.

( Читать дальше )

Брокер - поручение Клиента и закон?

- 25 января 2021, 06:20

- |

По закону Клиенту нужно оспорить сделку? — оспоримая сделка — срок давности 1 год.

Какова ответственность Брокера в данном случае? Ведь Брокер нарушил п.2 ст.3 ФЗ-39.

Пишите мнение в комментариях.

Такая сделка, совершенная Брокером, является ничтожной или оспоримой?

Записки CEO: практический guide по санкциям

- 22 января 2021, 10:36

- |

С 2021 года нам всем снова придется столкнуться с рынком, который боится санкций, как это было в 2018 и 2016 годах, например. Самое время очертить этот размытый термин более четко.

Дизайн санкций

С приходом администрации Байдена санкции, по словам демократов, должны принять системный характер, то есть формат очень медленного катка. В отличие от Трампа, который, встав не с той ноги, мог сделать непонятно что, я бы назвал санкции Байдена «бюрократическими», т.е. выполняемыми по заранее намеченной программе, предсказуемыми, но от этого не менее вредными.

Я пришел к этой точке зрения, сопоставляя действия демократов с тем, что я слушал на сенатских слушаниях и конспектировал ещё в 2018–2019 гг.

В целом, прочитав фрагменты моего конспекта, вы можете убедиться, что сенаторы поддерживают идею мало помалу отрезать Россию от западных инвестиций и технологий, разобщать народ и элиту, обличая коррупцию и этим обосновывая санкции

( Читать дальше )

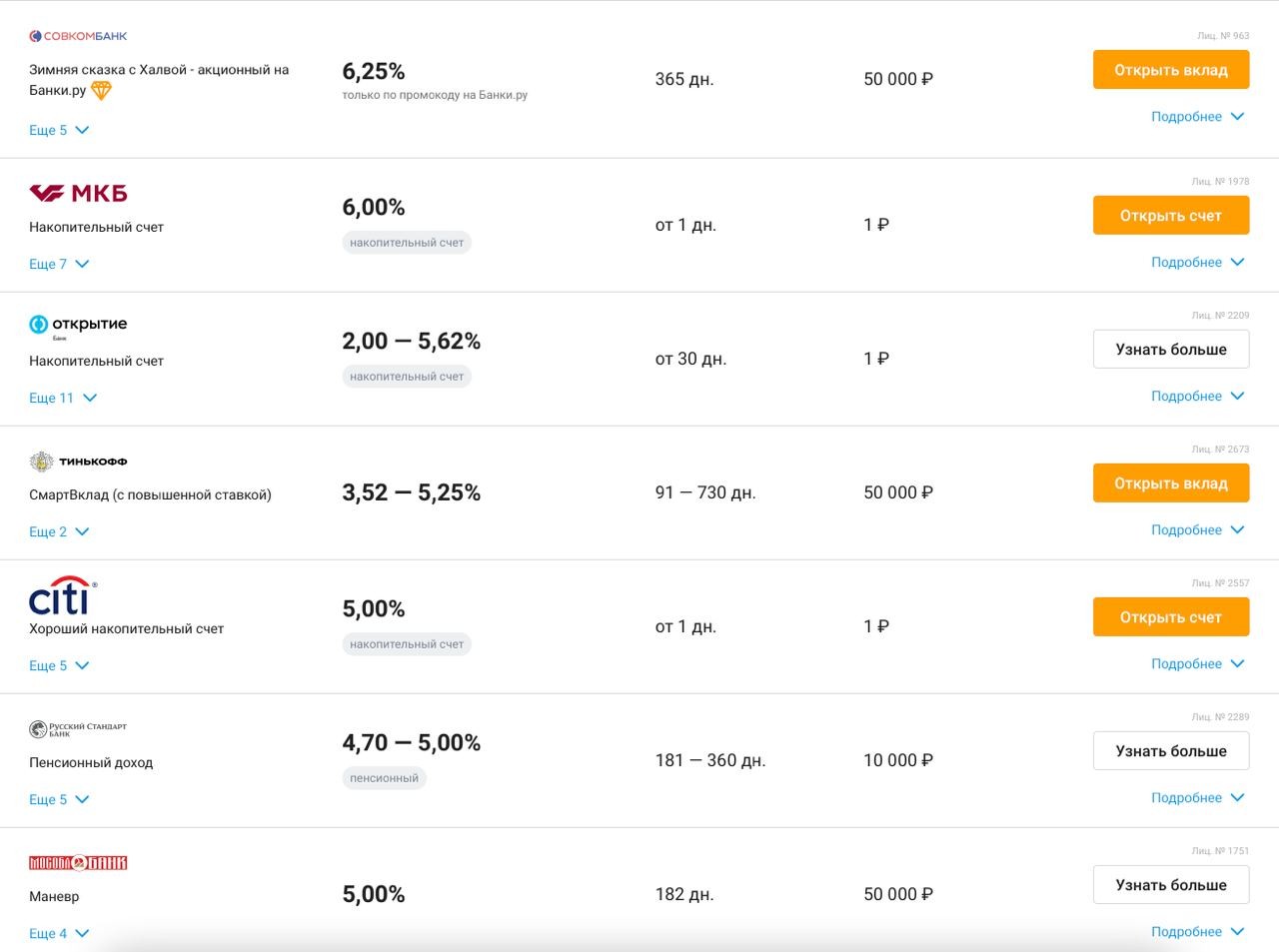

Куда вложить 300 000 рублей в 2021 году?

- 21 января 2021, 18:07

- |

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Самая оперативная информация в моем Telegram «ИнвестТема»

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

( Читать дальше )

Внимание! С февраля старт торгов в 7 утра мск.

- 20 января 2021, 15:16

- |

СТАРТ ТОРГОВ С НАЧАЛА ФЕВРАЛЯ БУДЕТ НАЧИНАТЬСЯ С 7-ми УТРА.

www.moex.com/ru/derivatives/

Тем кто за Уралом живет самое то)))

https://t.me/baikalfinance

БайкалФинансы.

Самая актуальная и оперативная инфа по рынку.

Только ТОП контент!

Как применять математику Фибоначчи к реальной торговле

- 20 января 2021, 14:44

- |

Автор: Джеффри Кеннеди

Вы когда-нибудь видели, как маленькому ребёнку дают дорогую игрушку, а он играет с самой игрушкой меньше, чем с коробкой в которую она была упакована? Я например помню, что когда я играл в детстве, некоторые коробки превращались в космические корабли, машины времени или транспорт для сафари с динозаврами.

Во многом математика Фибоначчи подобна коробке с которой дети любят играть много часов подряд. Трудно представить себе неправильный способ применения коэффициентов или уровней Фибоначчи на финансовых рынках, а новые способы появляются каждый день. Давайте рассмотрим лишь некоторые из способов применения математики Фибоначчи, которые я использую в своём анализе.

Коррекции Фибоначчи

Финансовые рынки демонстрируют сверхъестественную склонность к разворотам на определённых уровнях Фибоначчи. Наиболее распространёнными коэффициентами Фибоначчи, которые я использую для прогнозирования откатов, являются: .382, .500 и .618. Иногда .236 и .786 могут быть полезными, но я предпочитаю придерживаться первых трёх. Представьте, насколько это полезно: зная, где корректирующее движение, вероятно, закончится, можно идентифицировать заслуживающие высокого доверия торговые установки

( Читать дальше )

Любителям ТА - подарок)) - продолжение

- 20 января 2021, 09:35

- |

Продолжаю выкладывать коллекцию систем. Системы не мои!

"

Сетап

Чем больше временной диапазон, тем лучше. Я бы рекомендовал торговать на часовых графиках, как минимум, хотя лучше использовать четырехчасовые графики.

График

Я использую баровые графики, однако вы можете использовать другие типы графиков.

Индикаторы

На график добавляются следующие индикаторы:

— ЕМА, 18, по ценам закрытия (желтый цвет)

— ЕМА, 28, по ценам закрытия (желтый цвет)

Эти МА формируют «туннель»

— RVI (индекс относительной бодрости) с периодом 100 (голубой и красный)

Валютные пары

Вы можете торговать на любых парах, каких захотите. Однако при торговле не следует забывать о таких факторах, как новостные релизы, долгосрочные и другие фундаментальные факторы

Сделки

Длинные сделки

Если голубая линия RVI пересекает вверх красную линию RVI, после чего происходит подтверждение в виде пересечения линий желтого туннеля, то мы открываем длинную позицию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал