Избранное трейдера mvc

Тревожный рост инфляции

- 19 января 2021, 20:00

- |

Финк не согласился с мнением Председателя ФРС Джерома Пауэлла, высказанным на прошлой неделе, что еще слишком рано говорить о внесении каких-либо изменений в мягкую денежно-кредитную политику центрального банка, включая его программу покупки облигаций на 120 миллиардов долларов в месяц. Финк заявил: «Сейчас рынок облигаций начинает говорить, что мы будем наблюдать рост инфляции через шесть-12 месяцев…

Если форвардная кривая доходности облигаций верна, можно ожидать, что через девять или 12 месяцев, по крайней мере, ФРС и другие центральные банки начнут переоценивать свою денежно-кредитную политику». Стоит еще вспомнить, что предполагаемый будущий министр финансов США Йеллен на прежнем посту ФРС отличилась тем, что настояла на резком повышении процентных ставок незадолго до текущей рецессии. Довольно серьезные заявления!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

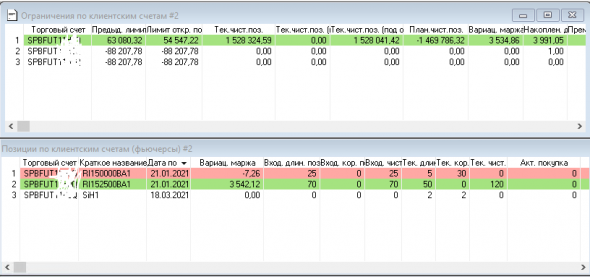

Налоговый лайфхак или как сальдировать прибыли и убытки у разных брокеров

- 19 января 2021, 17:59

- |

Друзья, 2020-й торговый год подошел к концу и хочу напомнить вам об одном маленьком лайфхаке, о котором многие не знают или забывают!

Прибыли и убытки у разных брокеров можно сальдировать и вернуть излишне уплаченный налог у прибыльного брокера.

В двух словах как это сделать?

1) Взять справку 2 НДФЛ у прибыльного брокера, где отражена сумма прибыли и уплаченного за вас налога в 2020 году.

2) Взять справку об убытках у убыточного брокера, где отражена сумма вашего убытка за 2020 год.

3) На основании двух этих справок заполнить в личном кабинете налоговой форму 3-НДФЛ.

4) Ждать возврата излишне уплаченного налога на свой счет.

Всем добра! Не теряйте деньги!

И снова ВТБ Брокер делает, все чтобы лишиться своих клиентов. Самый отвратительный брокер

- 19 января 2021, 14:17

- |

Судьба рубля на фоне сброса ОФЗ

- 19 января 2021, 13:12

- |

Как вы знаете из моего блога тут, что у Правительства РФ есть проблемы с инфляцией, так как из-за роста инфляции, привлекательность наших ОФЗ начала падать, что привело к оттоку из ОФЗ и росту доходности ОФЗ.

❗️На данный момент индекс Государственных облигаций находится на самом низком уровне с апреля 2020, ну помните, когда нефть по $20, а рубль по 80.

И получается в итоге то, что индекс на минимумах, а рубль 73.5, так почему же не 80? И что ждать?

Дело в том, что волатильность на рынках снизилась, нефть не обращает внимания на новые локдауны в мире и находится на уровне $55. Интерес к рисковым активам рос. Что естественно даёт поддержку рублю. Кроме того, в мире Центробанки развитых стран активно поддерживают свои экономики + фискальные стимулы так же опускают курс мировых валют. Например, будущая глава Минфина Йеллен, сегодня высказалась, что экономику США нужно залить деньгами, что США нуждаются в беспрецедентной по силе помощи.

( Читать дальше )

На Московской бирже начались торги биржевым фондом дивидендных акций

- 19 января 2021, 12:31

- |

19 января на Московской бирже начались торги паями рублевого БПИФ "ДОХОДЪ Индекс дивидендных акций РФ" под управлением УК «ДОХОДЪ».

Торговый код фонда – DIVD.

Фонд следует индексу «ДОХОДЪ Индекс дивидендных акций РФ» (IRDIV). Получаемые дивиденды по акциям полностью реинвестируются.

Минимальное количество бумаг в фонде – 15, ребалансировка будет производиться каждые полгода.

Минимальная сумма инвестиций – 1000 рублей.

При покупке паев на срок более трех лет действует налоговый вычет, паи также могут приобретаться на индивидуальные инвестиционные счета (ИИС).

сообщение

Как торговать и зарабатывать на квартальных финансовых отчетах на фондовом рынке США

- 19 января 2021, 11:25

- |

Инвестиции и спекуляции во время квартальных финансовых отчетов на Американском фондовом рынке является одним из способов купить акции в нужный момент и заработать в промежутку 2 недели — 2 месяца от 20% до 50% на росте акций от их стоимости.

В данной статье разберем — как правильно торговать на фондовом рынке во время квартальных финансовых отчетов на фондовом рынке США.

Для начала, в двух словах, почему период квартальных финансовых отчетов, лучший для торговли на фондовом рынке.

Дело в том, что в этот период, компании выкладывают свои результаты за предыдущий квартал и если компания показывает в этом отчете хороший финансовый рост, то она привлекает внимание инвесторов и её начинают покупать, то есть в момент финансовых отчетов, бумаги себя как бы презентуют и соответственно после этого, самые лучше начинают покупаться как горячие пирожки и из-за этого растут несколько дней, недель или даже месяцев.

( Читать дальше )

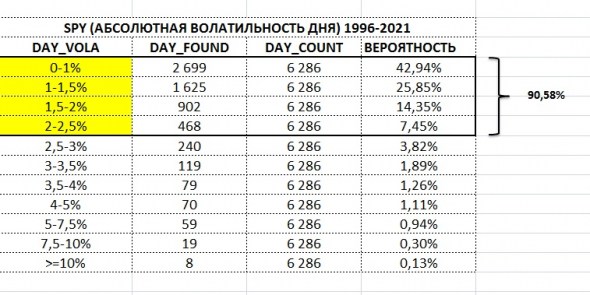

Нормализованная дневная волатильность S&P500 (SPY) 1996-2021

- 18 января 2021, 16:07

- |

Вероятность того, что дневной диапазон (HIGH-LOW) по SPY не выйдет за рамки 2,5% составляет 90,58%.

А вот кривая этого распределения:

( Читать дальше )

Можно ли учесть расходы на комиссии брокера, если не было закрытых сделок?

- 18 января 2021, 13:42

- |

Всем доброго дня!

Сразу перейдем к примеру – у вас есть отчет от зарубежного брокера. В течение года у вас были торговые сделки, но они все открытые (только покупка). Сделок по продаже не было. Но были выплачены некие проценты и попутно были расходы на общие комиссии брокера. Можно ли эти общие комиссии учесть при уплате налога с сумм полученных процентов?

Такой вопрос я неоднократно задавала налоговой службе и всегда получала один и тот же ответ – нельзя. Как пишет наша ФНС, если не было закрытых сделок по ценным бумагам или срочному рынку, то нельзя сократить сумму дохода по процентам на комиссии брокера.

Обращаю ваше внимание – речь идет о сумме общих комиссий брокера, а не тех, которые привязаны к конкретной торговой сделке.

Мое мнение – что налоговики просто не понимают о чем идет речь. Потому что сумма полученных процентов указывается в декларации 3-НДФЛ по коду «1011». И этот доход не подчиняется статье 214.1 НК РФ. Напомню, что статья 214.1 НК РФ рассказывает нам о том, какой порядок расчета налоговой базы по ценным бумагам.

( Читать дальше )

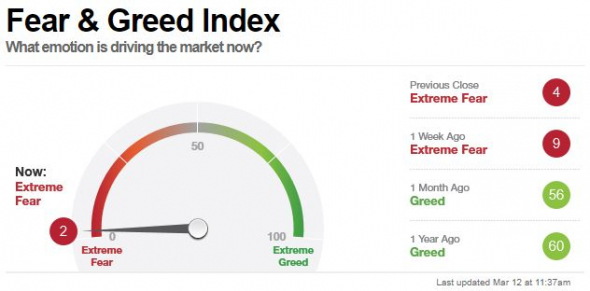

Как выглядит дно рынка ?

- 17 января 2021, 23:14

- |

Вот так он выглядел в середине марта на самом дне, далее был стремительный рост индексов.

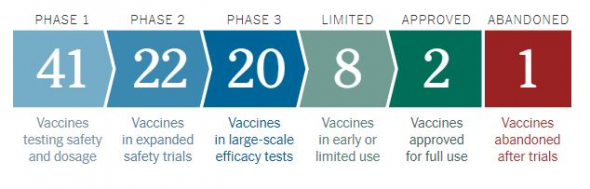

Гайд по вакцинам от коронавируса

- 16 января 2021, 23:35

- |

На сегодняшний день ситуация следующая:

Обычно вакцины требуют нескольких лет исследований и испытаний, прежде чем они попадут в клинику, но в 2020 году ученые начали гонку за создание безопасных и эффективных вакцин против коронавируса в рекордные сроки. В настоящее время исследователи тестируют 68 вакцин в клинических испытаниях на людях, и 20 вакцин достигли финальной стадии тестирования. По крайней мере, 90 доклинических вакцин активно исследуются на животных.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал