Избранное трейдера mvc

Состояние денежного рынка США и долларовой ликвидности

- 15 ноября 2021, 14:29

- |

«От таких цифр глаза лезут на лоб»

Дадли об инфляции в октябре

Данные по инфляции в США за октябрь запустили волну волнений в информационном пространстве, причем оживились и гиперинфляционисты, и стагфляционисты. Пока вторые ближе к истине, но выводы делать рано, стоит подождать данные по реальному сектору в США за ноябрь-декабрь.

А тем временем на денежном рынке США:

На неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 88 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что программа сокращения выкупа активов подразумевает большее сокращение на рынке трежерис (10 млрд/нед), против 5 млрд на ипотеку, но пока как-раз растут объёмы выкупа ипотечных бумаг. Видимо идет какая-то техническая ребалансировка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Вместо ETF-самостоятельное формирование портфеля на 100000 рублей на индекс ММВБ. Математика и ничего субъективного (ну почти).

- 15 ноября 2021, 14:18

- |

1. Не всем нравится платить за управление фондом в процентах не от прибыли (причём реальной, а не бумажной), а от стоимости своего имущества да и класть яйца в одну корзину желают не все.

2. Потому что это та сумма которая выделена. И, кстати, довольно типичная для начинающих инвесторов.

Трудности со строгим следованиям пропорциям индекса:

а) невозможно установить строгую пропорцию из-за недопустимости дробления лота (покупка неполного лота, это совсем отдельная песня, от которой больше проблем).

б) Высокая стоимость отдельных бумаг, полный лот которых превышает 20% общей инвестируемой суммы.

Методика формирования портфеля:

1.Определялось количество полных лотов каждого эмитента пропорционально весу эмитента в индексе.

2. На первом этапе отбора в портфель включались Эмитенты доля которых в индексе превышала 1 лот. При этом для включения дробная часть округлялась до целого.

( Читать дальше )

Страховка акций от падения с помощью покупки и продажи опционов

- 15 ноября 2021, 14:04

- |

▪️ С одной стороны, купленные опционы — это страховка. Покупка опциона пут страхует от падения, покупка опциона колл страхует от роста акции. Величина страховки для опциона колл неограничена. Величина страховки для опциона пут ограничена стоимостью акции.

▪️ С другой стороны, проданные опционы – это тоже страховка. Продажа опциона пут страхует шортовую позицию от роста, продажа опциона колл страхует лонговую позицию от падения. Величина страховки и для опциона колл, и для опциона пут ограничена премией опциона.

❓ Как это работает?

Например, у вас есть лонговая позиция по акции Krystal Biotech, Inc. (KRYS).

Цена покупки и текущая цена акции $45. При этом опционы пут и колл 45-го страйка с экспирацией 17 декабря 2021 года стоят $15.

Ваша цель — застраховать свою лонговую позицию от падения и заработать на росте.

( Читать дальше )

🐤 Чижик - новая "Пятерочка" от X5 Retail Group

- 14 ноября 2021, 23:48

- |

Надеемся, вы помните о новом формате магазинов Х5 Retail Group — Чижик. Это хард-дискаунтер, построенный по модели Светофора. Суть в чем: товары внутри магазина размещаются в заводских коробках, некоторые привозятся прямо на деревянных поддонах. Это экономит время их размещения на прилавках и сокращает количество необходимого персонала.

Большинство товара — это СТМы (собственные торговые марки) от Х5, что позволяет экономить на маркетинге и предлагать более низкие цены, чем у брендированных продуктов. Минималистический дизайн Чижика и простые стеллажи позволяют открывать новые магазины быстро и дешево, обеспечивая высокую масштабируемость модели.

📣 Более подробно о том, что такое Чижик:

📍 250-300 кв. м. торговая площадь, 400 кв.м. — общая (для сравнения у Красного и Белого 75кв. м. торговая площадь);

📚 750-800 SKU (торговых наименований), (у К&Б

( Читать дальше )

Вся правда о кредитовании бизнеса в России, часть 2. Мы чО, потеряли зарубежные инвестиции?

- 14 ноября 2021, 20:08

- |

кратко напомню, что в первой части "Всей правды о кредитовании бизнеса в России" мы с вами наглядно выяснили:

1. Банки активно кредитуют российский бизнес: с 2009 года объем кредитования вырос в 13,5 раз

2. Кредитование добычи полезных ископаемых только 6,6% от кредитного портфеля банков, а обрабатывающая промышленность — 25% против 18% в 2009 году, то есть это как раз инвестиции в выпуск продукции с высокой добавленной стоимостью и они все увеличиваются

3. Объем рынка корпоративных облигаций так же вырос в ~4 раза с 2009 года, что говорит о доступности кредитования через размещение облигаций

4. Высокие % ставки не оказывают решающего негативного фактора на прибыль крупных заемщиков, поэтому критика корпоративного лобби действий ЦБ на проверку выглядит как отстаивание личных интересов отдельных лиц

5. Банковское и облигационное кредитование помогает развиваться устойчивому бизнесу и плохо подходит для старта проектов с 0 частными инвесторами, в то время как крупные заемщики могут позволить себе строить предприятия любых размеров на заемные средства

( Читать дальше )

Interactive Brokers блокирует счета россиян, торгующих из Крыма

- 12 ноября 2021, 15:17

- |

👉 В 2021 году пользователь IB из России пару недель провёл в Крыму, а в августе брокер заблокировал его счёт

👉 Причиной блокировки стал «вход в аккаунт с территории, находящейся под санкциями»

👉 С августа, как утверждает клиент, он не может покупать и продавать, ликвидировать позиции, вывести деньги или перевести активы к другому брокеру. При этом поддержка IB 3 месяца не даёт ответ на запросы

👉 Это уже не первый случай такой блокировки

vc.ru/finance/317120-amerikanskiy-broker-interactive-brokers-stal-zamorazhivat-scheta-rossiyan-kotorye-zahodyat-v-akkaunt-iz-kryma

Как торгует TATARIN

- 12 ноября 2021, 15:03

- |

По всей видимости, он торгует на минутках. В моменте всегда только один активный инструмент. Пока ждёт закрытие сделки, анализирует следующие возможные точки входа в этом и других инструментах или подготавливает это заранее, размечая необходимые уровни. Пока неизвестно, делается ли всё исключительно вручную или помогает какой-то машинный алгоритм.

Не совсем понятна логика открытия/закрытия позиций в разрезе количества. Режет глаз высокая амплитуда изменения количества акций на каждую сделку. Возможно, так срабатывают рыночные ордера и в таблицу уже попадает серия сделок по одной заявке.

Традиционно профессионалы открывают позиции равными долями с нарастанием объёма по тренду и забирают профит половину за половиной, пока не достигнут неделимого минимума, который уже полностью закрывают.

В тех данных которые успел проанализировать заметил перенос по одной позиции овернайт. Но это исключение, торговля ведётся преимущественно внутри дня. Возможно, это связано с особенностью биллинга у данного брокера и через ночь позиции не переносятся, что в принципе укладывается в понятие «внутридневная спекулятивная торговля».

( Читать дальше )

Не мыльные пузыри

- 12 ноября 2021, 13:24

- |

К сожалению, никакой стройной теории по пузырям не существует. В разные периоды и разные авторы описывали те или иные из них, и даже старались подходить комплексно к этому вопросу, но пока ни одно из подобных исследований не привело к появлению полноценной теории. А жаль, наверняка за это можно было бы получить нобелевскую премию, и возможно существенно изменить улучшить наше будущее.

Как утверждает доктор экономических наук Алексей Николаевич Буренин — кризисы и пузыри являются необходимым элементом развития капитализма и рыночной экономики. Однако западный мейнстрим экономической мысли старается как можно сильнее избегать или по крайней мере существенно уменьшить значимость этих явлений. Одного из самых известных на сегодняшний день американских экономистов, который пытался явно вывести из тени данную тематику Хаймана Мински, долго «старались не замечать», но в последние 20 лет его труды стали предметом пристального внимания.

( Читать дальше )

Трейдеру в помощь

- 12 ноября 2021, 12:51

- |

я использую для многозадачности и просмотра графиков браузер Вивальди.

vivaldi.com/ru/download/

Там можно строить графики

затем

( Читать дальше )

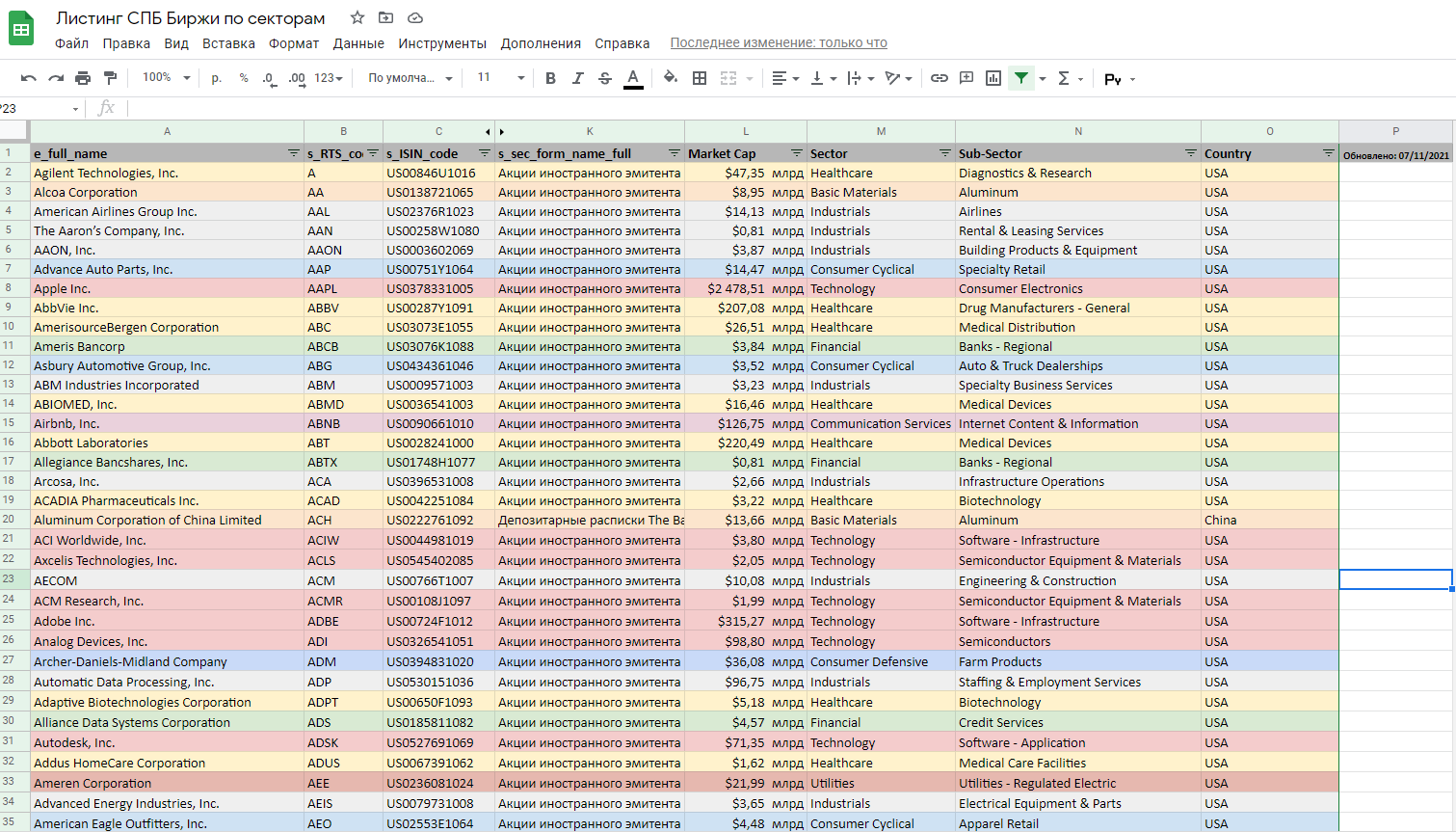

🔥 1855 компаний с листингом на СПБ Бирже: данные по секторам, отраслям и странам в одной таблице

- 08 ноября 2021, 09:40

- |

Сначала я хотел сделать отраслевой разбор всего списка ценных бумаг, допущенных к торгам на СПБ Бирже, но получилось нечто большее. Получилась таблица, в которой для каждой компании, имеющей листинг, проставлена принадлежность к сектору, отрасли и стране, где компания базируется. Данные о секторах и отраслях проставлены в соответствии с международным стандартом классификации GICS, разработанным агентствами MSCI и S&P Global. Теперь вам не нужно читать отраслевой анализ. Вы можете его сделать сами, потратив 5 минут.

Доступ к таблице получить нетрудно.

Если вам просто посмотреть, то можно использовать эту ссылку.

Если вы хотите скопировать и «поковырять» (например, использовать фильтры), то лучше использовать эту ссылку. Если таблица не предложила сделать копию, это надо сделать самостоятельно, нажав меню «Файл -> Создать копию».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал