SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера mvc

Внимание! Новые грабли для российских инвесторов - всем платить 1% в год просто так!

- 29 мая 2021, 15:02

- |

Это важно знать каждому кто покупает депозитарные расписки на ММВБ!

У меня в портфеле есть акции компании Лента в виде депозитарных расписок.

Вчера российский брокер списал с меня комиссию в размере 5000р за… Возмещение комиссии НКО АО НРД. SHAREHOLDER SERVICING FEES ISIN US52634T2006, RD 20.04.2021, ставка 0.03$ по курсу 73.4737

Где US52634T2006 — это ISIN для депозитарных расписок Ленты.

Вкратце — это комиссия иностранного банка выпустившего эти депозитарные расписки, за расписки Ленты комиссию взимает Deutsche Bank Trust Company Americas. Эту комиссию платит российский депозитарий НРД за наш счёт.

Размер комиссии для Ленты — 0.03$ на одну расписку, по текущей цене это ~1% от стоимости одной расписки.

Возникает вопрос — а они там не уху ели ?

С такими комиссиями пора вводить календарь, по которому продавать акцию перед датой выплаты комиссии и покупать после.

А если серьёзно — с такими бешеными комиссиями депозитарные расписки теряют смысл! Даже 0.1% это очень много, а тут 1% ...

У меня в портфеле есть акции компании Лента в виде депозитарных расписок.

Вчера российский брокер списал с меня комиссию в размере 5000р за… Возмещение комиссии НКО АО НРД. SHAREHOLDER SERVICING FEES ISIN US52634T2006, RD 20.04.2021, ставка 0.03$ по курсу 73.4737

Где US52634T2006 — это ISIN для депозитарных расписок Ленты.

Вкратце — это комиссия иностранного банка выпустившего эти депозитарные расписки, за расписки Ленты комиссию взимает Deutsche Bank Trust Company Americas. Эту комиссию платит российский депозитарий НРД за наш счёт.

Размер комиссии для Ленты — 0.03$ на одну расписку, по текущей цене это ~1% от стоимости одной расписки.

Возникает вопрос — а они там не уху ели ?

С такими комиссиями пора вводить календарь, по которому продавать акцию перед датой выплаты комиссии и покупать после.

А если серьёзно — с такими бешеными комиссиями депозитарные расписки теряют смысл! Даже 0.1% это очень много, а тут 1% ...

- комментировать

- ★3

- Комментарии ( 50 )

Мои приготовления к обвалу.

- 29 мая 2021, 12:26

- |

Итак остался один рабочий день до конца месяца (притом в тех же США он рабочим не будет).

И подтвердилось то, что я предполагал неделей ранее, на графике S&P вырисовалась Вечерняя Звезда (пока еще не подтвержденная, подтверждением будет поведение рынка в следующем месяце):

Должен сразу отметить, что я не доверяю японским свечным моделям, но тут уж многова-то факторов говорят за то, что далее очень вероятно может пойти падение, а возможно и обвал. Поэтому всю эту неделю потихоньку перекладывался в те активы, которые считаю защитными и следующие пару месяцев решил посидеть в них, в остальных инструментах оставил только «незграйки» (некие минимумы, которые я определил для себя по некоторым инструментам, ниже которых продавать не буду даже на падающем рынке).

Почему я считаю обвал возможным?

— Потому, что помимо свечей можно заметить тройное (и даже четверное) ускорение (пересечение вверх ранее установленных трендов), я видел слишком много графиков где после таких ускорений шел обвал.

( Читать дальше )

И подтвердилось то, что я предполагал неделей ранее, на графике S&P вырисовалась Вечерняя Звезда (пока еще не подтвержденная, подтверждением будет поведение рынка в следующем месяце):

Должен сразу отметить, что я не доверяю японским свечным моделям, но тут уж многова-то факторов говорят за то, что далее очень вероятно может пойти падение, а возможно и обвал. Поэтому всю эту неделю потихоньку перекладывался в те активы, которые считаю защитными и следующие пару месяцев решил посидеть в них, в остальных инструментах оставил только «незграйки» (некие минимумы, которые я определил для себя по некоторым инструментам, ниже которых продавать не буду даже на падающем рынке).

Почему я считаю обвал возможным?

— Потому, что помимо свечей можно заметить тройное (и даже четверное) ускорение (пересечение вверх ранее установленных трендов), я видел слишком много графиков где после таких ускорений шел обвал.

( Читать дальше )

чем опасен срочный рынок, контроль риска (личное мнение), положительное мат. ожидание на фьючерсе

- 29 мая 2021, 07:48

- |

27 мая написал написал про

возможность положительного мат. ожидания на срочном рынке (в данном случае, ФОРТС).

Было 47 комментариев и был интерес к этой теме.

Поэтому продолжаю тему.

Можно много лет выигрывать на фьючерсном рынке, но слить счёт на одном катастрофическом событии

(например, держать MIX лонг, фьючерс на индекс Мосбиржи с разумным коэффициентом достаточности, например, 1,5,

при неожиданном резком падении индекса Мосбиржи, например, на 20%, попадаете на margin call).

Есть еще мини индекс Мосбиржи:

MXI (аналогичен MIX, но меньше суммы контрактов и ГО,

брокер, Сбер, берёт комиссию 50 коп. за контракт, поэтому по дорогим контрактам % комиссии брокера ниже).

Какая разница, сколько Вы вначале заработали,

если счёт слит, а Вы с этого счёта ничего не выводили.

Только после этих комментариев о рисках, можно настроить алгоритм под себя.

Например, сумма собственных средств в описанном в этом посте инструменте

не более 5% от общей суммы на брокерском счёте:

( Читать дальше )

возможность положительного мат. ожидания на срочном рынке (в данном случае, ФОРТС).

Было 47 комментариев и был интерес к этой теме.

Поэтому продолжаю тему.

Можно много лет выигрывать на фьючерсном рынке, но слить счёт на одном катастрофическом событии

(например, держать MIX лонг, фьючерс на индекс Мосбиржи с разумным коэффициентом достаточности, например, 1,5,

при неожиданном резком падении индекса Мосбиржи, например, на 20%, попадаете на margin call).

Есть еще мини индекс Мосбиржи:

MXI (аналогичен MIX, но меньше суммы контрактов и ГО,

брокер, Сбер, берёт комиссию 50 коп. за контракт, поэтому по дорогим контрактам % комиссии брокера ниже).

Какая разница, сколько Вы вначале заработали,

если счёт слит, а Вы с этого счёта ничего не выводили.

Только после этих комментариев о рисках, можно настроить алгоритм под себя.

Например, сумма собственных средств в описанном в этом посте инструменте

не более 5% от общей суммы на брокерском счёте:

( Читать дальше )

Как детально изучать маленького эмитента? (на примере Светофор групп)

- 28 мая 2021, 19:43

- |

На этой неделе у нас был эфир с небольшим эмитентом группой Светофор. Выручка компании всего 320 млн рублей в год, рыночная капитализация, на мой взгляд, конечно высоковата, 1.8 млрд рублей. Но моя основная задача была понять, насколько эмитент живой, перспективный и т.п.

Решил поделиться алгоритмом, как я его изучал.

Цель поста — ни в коем случае не pr конкретного эмитента, а намерение показать, насколько тщательно надо изучать любую компанию, перед тем как принять какое-либо инвестиционное решение.

1. Читаю конечно же, что пишут про него на форуме акций Светофора на смартлабе. Не факт, что найдете клад, но лучше прочитать, чем пропустить что-то важное.

2. Гуглим сайт компании и находим раздел для инвесторов. Оцениваем его наполненность. Но тут особого наполнения никакого нет, презентация для инвесторов оказалась довольно лаконичной, поэтому идём дальше.

3. Дальше иду на сайт раскрытия информации, на карточку эмитента. Перехожу в раздел финансовая отчетность и начинаем рыть по отчетам. Надо отдать должное, в отчетности довольно мало инфы, но читать надо внимательно, цепляться за любые непонятки. Что меня к примеру смутило? Вопросы прежде всего вызвала оценка нематериальных активов, то есть вложения в софт, оценить которые доподлинно непросто. А там речь идет о сотнях миллионов рублей. Кроме того, при выручке 320 млн руб довольно низкий ФОТ и штат всего 24 чел.

( Читать дальше )

Решил поделиться алгоритмом, как я его изучал.

Цель поста — ни в коем случае не pr конкретного эмитента, а намерение показать, насколько тщательно надо изучать любую компанию, перед тем как принять какое-либо инвестиционное решение.

1. Читаю конечно же, что пишут про него на форуме акций Светофора на смартлабе. Не факт, что найдете клад, но лучше прочитать, чем пропустить что-то важное.

2. Гуглим сайт компании и находим раздел для инвесторов. Оцениваем его наполненность. Но тут особого наполнения никакого нет, презентация для инвесторов оказалась довольно лаконичной, поэтому идём дальше.

3. Дальше иду на сайт раскрытия информации, на карточку эмитента. Перехожу в раздел финансовая отчетность и начинаем рыть по отчетам. Надо отдать должное, в отчетности довольно мало инфы, но читать надо внимательно, цепляться за любые непонятки. Что меня к примеру смутило? Вопросы прежде всего вызвала оценка нематериальных активов, то есть вложения в софт, оценить которые доподлинно непросто. А там речь идет о сотнях миллионов рублей. Кроме того, при выручке 320 млн руб довольно низкий ФОТ и штат всего 24 чел.

( Читать дальше )

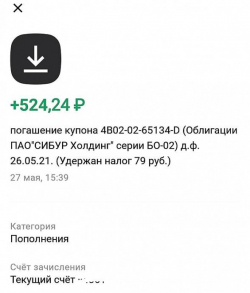

Купоны должны приходить на текущий счёт!

- 27 мая 2021, 16:04

- |

продолжение поста

Только что на текущий счёт мне пришёл купон по облигациям Сибур БО-02. Что важно, на текущий счёт.

С этих денег уже уплачен налог, и теперь я сам решу куда их направить: реинвестировать или прогулять.

Если бы деньги приходили на брокерский, то вторая опция была бы недоступна.

Так как при выводе брокер удержал бы сумму НДФЛ по сделкам за 2021 год.

То же самое и с дивидендами по акциям с ММВБ и иностранным с СПБ (дивиденды приходят на текущий валютный счёт).

У меня брокер Альфа-банк, что бы сделать так же нужно в личном кабинете подать поручение с текстом:

Только что на текущий счёт мне пришёл купон по облигациям Сибур БО-02. Что важно, на текущий счёт.

С этих денег уже уплачен налог, и теперь я сам решу куда их направить: реинвестировать или прогулять.

Если бы деньги приходили на брокерский, то вторая опция была бы недоступна.

Так как при выводе брокер удержал бы сумму НДФЛ по сделкам за 2021 год.

То же самое и с дивидендами по акциям с ММВБ и иностранным с СПБ (дивиденды приходят на текущий валютный счёт).

У меня брокер Альфа-банк, что бы сделать так же нужно в личном кабинете подать поручение с текстом:

Прошу перечислять дивиденды и купоны в рублях по ценным бумагам, учитываемым на моих счетах ДЕПО в Депозитарии АО «АЛЬФА-БАНК» на мой текущий счет №, открытый в АО «АЛЬФА- БАНК»

Как заработать миллион? Как предсказывать дефолты? Правила выживания трейдера

- 26 мая 2021, 21:35

- |

Привет! Рассылочка наша капитально задержалась из-за моей поездки на Кипр в выходные. Но забить на рассылку нельзя, потому что наши самые лучшие авторы позапрошлой недели достойны того, чтобы их отдельно выделили! Напоминаю, что все авторы, попавшие в рассылку, делят призовые 10 тыр рублей!

Инвестиции:

⭐️55❤️127 Александр Шадрин Разумный инвестор. Переход количества в качество — вдохновляющий опыт долгосрочных инвестиций в акции

✅⭐️22❤️233 Алексей Галицкий Как заработать миллион рублей с маленькой зарплатой в любом возрасте

✅⭐️22❤️177 Артем Машков А стоило оно того? — демотивирующие мысли от опытного инвестора

❤️95 Виктор Петров Плачевное состояние зарплат

⭐️13❤️62 Igor_engineer Захотел честно заплатить налоги на дивиденды с иностранных акций и получил проблему

✅⭐️48❤️60 Алексей Галицкий Что читать, чтобы научиться предсказывать дефолты

Трейдинг:

⭐️14❤️84 Евгений Алексеенко Написал торговую систему и уверенно слил три депозита

⭐️19 Азамат Проверенные временем классические торговые правила, необходимые для выживания трейдера

🔥🔥🔥Напомню, что для инвесторов мы сделали сайт для максимально удобного отслеживания новостей: https://smartlab.news/

Его телега, если вам удобнее в телеге: https://t.me/newssmartlab

Инвестиции:

⭐️55❤️127 Александр Шадрин Разумный инвестор. Переход количества в качество — вдохновляющий опыт долгосрочных инвестиций в акции

✅⭐️22❤️233 Алексей Галицкий Как заработать миллион рублей с маленькой зарплатой в любом возрасте

✅⭐️22❤️177 Артем Машков А стоило оно того? — демотивирующие мысли от опытного инвестора

❤️95 Виктор Петров Плачевное состояние зарплат

⭐️13❤️62 Igor_engineer Захотел честно заплатить налоги на дивиденды с иностранных акций и получил проблему

✅⭐️48❤️60 Алексей Галицкий Что читать, чтобы научиться предсказывать дефолты

Трейдинг:

⭐️14❤️84 Евгений Алексеенко Написал торговую систему и уверенно слил три депозита

⭐️19 Азамат Проверенные временем классические торговые правила, необходимые для выживания трейдера

🔥🔥🔥Напомню, что для инвесторов мы сделали сайт для максимально удобного отслеживания новостей: https://smartlab.news/

Его телега, если вам удобнее в телеге: https://t.me/newssmartlab

Globaltruck - заметки на полях по итогам 2020

- 26 мая 2021, 21:27

- |

Начинаю ежегодный анализ эмитентов, которые являются потенциально привлекательными или возможно когда-нибудь ими станут.

А то с переходом на работу на американские биржи стал про Мосбиржу забывать.

Первый по списку — Globaltruck. Автоперевозки. Путешествуя по России, постоянно замечаю их машины, в целом бизнес интересный. На сайте презенташка для инвесторов, начну с нее.

Начинается презентация с анализа тенденций в отрасли, это хорошо. Пишут, что в 2020 спад грузоперевозок, с 2021 восстановление. Ссылаются на M.A.Research, ну я не колеблясь нашел сайт этой компании и посмотрел свежие данные. На самом деле оказывается в 2020 спада не было. https://ma-research.ru/novosti-issledovanij/item/304-sbornye-gruzy-sokhranili-polozhitelnuyu-dinamiku-v-2020-godu.html Это интересно. «По оценке M.A.Research, в 2021-2023 гг. рынок автомобильных перевозок будет расти в среднем на 3,6% в год.» Это тоже в плюс, хотя и небольшой рост.

Дальше. Доля Глобалтрак увеличилась за два года до 2,2% от рынка, неплохо. Прогнозируют рост в связи с онлайн-коммерцией, это заказчики ГТРК, хотят на это сделать ставку. Хотят поднять выручку в 2,5 раза (до 2023? не очень ясно) за счет цифровизации и партнерских моделей.

( Читать дальше )

А то с переходом на работу на американские биржи стал про Мосбиржу забывать.

Первый по списку — Globaltruck. Автоперевозки. Путешествуя по России, постоянно замечаю их машины, в целом бизнес интересный. На сайте презенташка для инвесторов, начну с нее.

Начинается презентация с анализа тенденций в отрасли, это хорошо. Пишут, что в 2020 спад грузоперевозок, с 2021 восстановление. Ссылаются на M.A.Research, ну я не колеблясь нашел сайт этой компании и посмотрел свежие данные. На самом деле оказывается в 2020 спада не было. https://ma-research.ru/novosti-issledovanij/item/304-sbornye-gruzy-sokhranili-polozhitelnuyu-dinamiku-v-2020-godu.html Это интересно. «По оценке M.A.Research, в 2021-2023 гг. рынок автомобильных перевозок будет расти в среднем на 3,6% в год.» Это тоже в плюс, хотя и небольшой рост.

Дальше. Доля Глобалтрак увеличилась за два года до 2,2% от рынка, неплохо. Прогнозируют рост в связи с онлайн-коммерцией, это заказчики ГТРК, хотят на это сделать ставку. Хотят поднять выручку в 2,5 раза (до 2023? не очень ясно) за счет цифровизации и партнерских моделей.

( Читать дальше )

С 1 июня на Московской бирже планируется запуск торгов еще 20 иностранными бумагами

- 26 мая 2021, 13:38

- |

1 июня 2021 года Московская биржа планирует допустить к торгам 20 иностранных акций:

В результате число акций и депозитарных расписок иностранных эмитентов, с которыми инвесторы могут совершать сделки на Московской бирже, достигнет 144.

В дальнейшем Московская биржа продолжит расширять перечень доступных иностранных ценных бумаг с учетом спроса со стороны банков, брокерских, управляющих компаний и их клиентов.

источник

Странная ситуация на фьючерсе MIX

- 26 мая 2021, 13:21

- |

Интересное происходит на фортсе. Фьючерсы на индекс ммвб перешли в бэквордацию, т.е. более поздние серии стоят дешевле. Вообще то такого быть на этом фьючерсе не должно, т.к. в последующих сериях зашиты дивиденды и % ставка. На фьючерсах сбера, газпрома, лукойла и гмк ситуация как и положено нормальная, т.е. они находятся в контанго и более поздние серии дороже.

Что думаете, есть какое то объяснение этого расхождения между фьючерсом на индекс и на акции.

Что думаете, есть какое то объяснение этого расхождения между фьючерсом на индекс и на акции.

Игра на понижение наоборот.

- 26 мая 2021, 12:59

- |

Хочу поделиться размышлениями о такой торговой стратегии как выдавливание игроков на понижение из их позиций покупателями.

Играя на понижение цен какой-то компании, игроки- продавцы могут сильно перестараться и попасть в ловушку. Ловушка для продавцов играющих на понижении в том, что они имеют большое количество коротких позиций, но нет контрагента. А он нужен, чтобы закрыть короткие позиции и получить прибыль, так как именно прибыль является целью игры на понижение. В такой ситуации развивается паника продавцов, имеющих виртуальную ( бумажную) прибыль, но не имеющих возможности закрыть позицию и получить прибыль. Продавцы начинают предлагать друг другу все более высокие цены для закрытия позиций.

С ростом цен на акции бумажная прибыль продавцов превращается в бумажный убыток, а затем тенью начинает маячить маржин колл, то есть закрытие брокером принудительно коротких позиций по панической рыночной цене. Массовое закрытие брокером этих позиций приводит к резкому росту цен на совсем недавно буквально уничтоженную продавцами акцию. Хорошо виден этот механизм на примере противостояния Билла Акмана и Карла Айкмана. Этим же механизм- причина роста Тесла и истории с Game Stop.

Чтобы заработать на такой ситуации нужно определить ряд критериев и найти ситуации, подходящие под них. Для меня лично важными критериями при поиске подобных ситуаций является :

1. Отсутствие серьезных долгов у торгуемой компании( в идеале долга нет).

2.Наличие устойчивого бизнеса со стабильной выручкой и прибылью.

3. Цена на данный момент соответствует внутренней( бухгалтерской ) стоимости компании или недалеко от нее.

4. Спекулятивные или раздутые слухи о том, что дела компании плохи( на самом деле нет), уныние покупателей.

5. Высокие значения шортфлоата short float( соотношение взятых в долг и проданных акций к общему их числу)

6.Высокие значения short ratio(показатель за сколько дней при нынешнем значении объема торговли продавцы смогут в теории закрыть позиции).

7. Наличие групп или покупателя начавшего игру на повышение с целью выдавливания продавцов.

8.События, скорое появление которых может коренным образом изменить отношение к акциям компании, либо обстоятельства, которые заставят продавцов ликвидировать позиции.

Прибыли по подобной стратегии обычно довольно велики от 50-100% и значительно выше.Поэтому данная стратегия относиться к имеющим высокую степень риска.

( Читать дальше )

Играя на понижение цен какой-то компании, игроки- продавцы могут сильно перестараться и попасть в ловушку. Ловушка для продавцов играющих на понижении в том, что они имеют большое количество коротких позиций, но нет контрагента. А он нужен, чтобы закрыть короткие позиции и получить прибыль, так как именно прибыль является целью игры на понижение. В такой ситуации развивается паника продавцов, имеющих виртуальную ( бумажную) прибыль, но не имеющих возможности закрыть позицию и получить прибыль. Продавцы начинают предлагать друг другу все более высокие цены для закрытия позиций.

С ростом цен на акции бумажная прибыль продавцов превращается в бумажный убыток, а затем тенью начинает маячить маржин колл, то есть закрытие брокером принудительно коротких позиций по панической рыночной цене. Массовое закрытие брокером этих позиций приводит к резкому росту цен на совсем недавно буквально уничтоженную продавцами акцию. Хорошо виден этот механизм на примере противостояния Билла Акмана и Карла Айкмана. Этим же механизм- причина роста Тесла и истории с Game Stop.

Чтобы заработать на такой ситуации нужно определить ряд критериев и найти ситуации, подходящие под них. Для меня лично важными критериями при поиске подобных ситуаций является :

1. Отсутствие серьезных долгов у торгуемой компании( в идеале долга нет).

2.Наличие устойчивого бизнеса со стабильной выручкой и прибылью.

3. Цена на данный момент соответствует внутренней( бухгалтерской ) стоимости компании или недалеко от нее.

4. Спекулятивные или раздутые слухи о том, что дела компании плохи( на самом деле нет), уныние покупателей.

5. Высокие значения шортфлоата short float( соотношение взятых в долг и проданных акций к общему их числу)

6.Высокие значения short ratio(показатель за сколько дней при нынешнем значении объема торговли продавцы смогут в теории закрыть позиции).

7. Наличие групп или покупателя начавшего игру на повышение с целью выдавливания продавцов.

8.События, скорое появление которых может коренным образом изменить отношение к акциям компании, либо обстоятельства, которые заставят продавцов ликвидировать позиции.

Прибыли по подобной стратегии обычно довольно велики от 50-100% и значительно выше.Поэтому данная стратегия относиться к имеющим высокую степень риска.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал