Избранное трейдера Vasap

Не HFT итоги 2018 года

- 25 декабря 2018, 14:47

- |

Мне еще далеко до uralpro, secret'a, и всех остальных, кто делает больше 3000 сделок в день. Железо и логика пока в этом не нуждаются, а

вот стабильность работы- да. Поэтому стараюсь идти и прислушиваться.

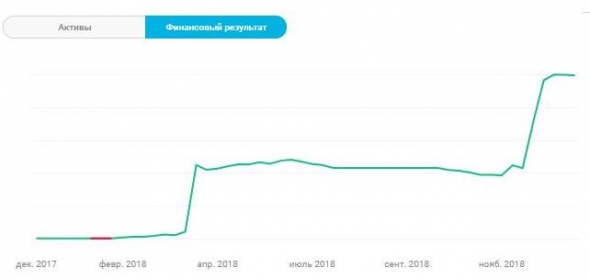

Подведем итоги уходящего года, по трендовой системе, которая была на ЛЧИ.

В поисках тренда был взят si br rts+поводыри. То есть система в обычном режиме,- работает как в пиле. Но если появляется тренд по 6-ти

признакам, то пила продолжается, но объем по ней уменьшается. То есть большая часть портфеля начинает занимать позу тренда. Пила встает в

качестве хеджа (мы же не знаем период зарождения тренда, отстрела, и финального аккорда).

В 2018 году основные два тренда были- весной в si, осенью в br. Удалось взять около 70% по обоим трендам и НЕ отдать в боковике.

Сейчас основная работа идет в том, что бы начать зарабатывать в пиле, а не стоять на месте и не кормить брокера.(48 тыс бирже, 37 тыс

брокеру-если не врет отчет брокера)

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 4 )

Контртренд "за работой"

- 13 декабря 2018, 14:17

- |

Зы. Особо не восхищайтесь, одна стрелка — 2 контракта :). Риск-менеджмент никто не отменял.

Зы1. «Продолжение банкета»

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

Поводыри утратили значение? Нефть, S&P и прочее

- 07 ноября 2018, 13:52

- |

В последние годы много говорится о том, что зависимость нашего рынка от нефти и S&P канула в лету. Я решил проверить это утверждение и посчитал корреляцию основных индексов нашего рынка с известными поводырями. Упражнение не новое, конечно. Но периодически такие расчеты нужно делать, чтобы посмотреть, как меняется рынок.

Результаты в табличках ниже. В качестве пар взяты дневные изменения индексов против дневных изменений поводырей: индексов, товаров, фьючерсов. Рассмотрены следующие индексы: нефть и газ (O&G), металлы (M&M), финансы (FNL), электроэнергетика (PWR), потребительский (CGS), RTS (RTSI), ММВБ (IMOEX). В качестве поводырей использованы фьючерсы на доллар, золото, нефть, S&P 500, а также индекс ставок на межбанке -MIACR.

Таблица 1. Корреляции за три последних года

| Индексы/ Поводыри | RTSI | IMOEX | USDRUB |

( Читать дальше )

Как я покупаю акции. Простая стратегия

- 07 ноября 2018, 12:07

- |

Почему только Сбербанк? Да потому что по сути это главная бумага российского внутреннего рынка, на Сбере завязана практически вся экономика, почти половина банковского сектора. В общем не очень-то ему страшны санкции — это внутренний игрок + дивы. Там обвалы обусловлены чистой психологией, это хорошо, значит хорошая волатильность.

Задача стояла набрать от половины депо до 70% для данной стратегии.

Купил треть по цене 200, немного по 190, и начался обычный мартингейл с шагом 2 рубля вниз на условный объем, при повышении на 2 рубля соответственно этот объем сдавался обратно(продавался) с прибылью. При накоплении 40 рублей прибыли(20 раз купил-продал) на объем покупается еще один объем на долгосрок к первоначальному. Математически это еще означает, что этот доп. объем куплен на 40 рублей ниже рынка. Отлично.

В итоге стабильно имею дополнительный ежедневный доход, в среднем совершается 4-6 сделок в день по этой стратегии.

Плюс постоянно падает средняя цена.

Три раза сходили за то время на 200 и ниже, теперь моя средняя наверное где-то под 160 или около того.

Пользуйтесь;)

Трендследящие стратегии (основанные на скользящих средних)

- 27 октября 2018, 17:05

- |

Этот пост будет отдушиной для спекулянтов.

Компания Newfound Research занимается исследованием рыночных моделей.

У них я нашел завлекающую картинку на трендследящую стратегию.

Подробнее о ней вы можете прочесть здесь.

Дьявол, как всегда, кроется в деталях. А именно, какую «машку» выбрать в качестве индикатора. В немного другой статье авторы показывают, каким мог бы быть выход из кризиса 1929 года, используя 6-12 мес. скользящие средние. И результаты весьма разнообразны: от -25% до 136%.

( Читать дальше )

3 способа инвестировать в ETF

- 01 октября 2018, 09:30

- |

ETF — это биржевые фонды, которые инвестируют в различные инструменты — индексы, акции, облигации, валюту, драгметаллы, недвижимость. Каждый фонд самостоятельно формирует свой портфель активов.

Чем удобен ETF: например, вы верите в электроэнергетику и решили инвестировать во все компании этой отрасли. Вы можете найти их самостоятельно, выбрать подходящие и составить из них портфель. Однако одна акция такой компании может стоить несколько тысяч долларов, и с ограниченным бюджетом инвестировать во все компании электроэнергетики не получится. Плюс на это может уйти много времени. Не забывайте также, что через некоторое время придется совершать обратную операцию — распродавать портфель, по одной избавляясь от ранее купленных инструментов.

Здесь приходит на помощь фонд ETF, который за вас собрал диверсифицированный портфель акций электроэнергетических компаний. Инвестировать в один пай ETF дешевле, чем покупать самому акции всех этих компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал