SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Кот Матроскин

Прибыльные торговые стратегии которые от вас скрывают ваши брокеры

- 18 сентября 2013, 13:28

- |

1. Стратегия основанная на диверсификации. Заходишь в 25-30 фьючерсов наугад в разные стороны. Когда какой либо из фьючерсов идет в нужную сторону на 1-2% сразу фиксировать прибыль. На освободившиеся деньги усреднять убыточные позиции до тех пор пока они не станут прибыльными. Ни в коем случае не фиксировать убытки.

PS. Идея мне нравится. сам отчасти применяю в своей торговле

2. Стратегия шорт газпрома и лонг сбербанка. Ждать пока они сойдутся в цене.

PS. На мой взгляд ждать прийдется очень долго, хотя идея здравая. Запасов газа на Земле хватит как минимут лет на 100, а кредиты люди будут брать всегда

3. Стратегия основанная на инсайде. Покупаешь нефть на все плечи. Дальше едешь в Африку или на ближний восток и взрываешь там нефтяную вышку или нефтепровод, фиксируешь профит.

PS. Стратегия идеальная, но только до тех пор пока арабы исламисты тебя не схватят.

4. Стратегия грааль. Споришь с кем нибудь из своих знакомых на 100 штук, что он не сможет разогнать счет от 50000 до 200000. Дальше полностью повторяешь его сделки. Если он слился ты получаешь убыток по своему счету 50000, но выигрываешь спор и забираешь у него 100000. Суммарная прибыль 50000. Если же ему удалось разогнать до 200 штук, то все равно ваша прибыль составит 150-100=50штук. В остальных вариантах сумма прибыли больше. Преимуществом стратегии является что вы можете спорить на любые суммы.

( Читать дальше )

PS. Идея мне нравится. сам отчасти применяю в своей торговле

2. Стратегия шорт газпрома и лонг сбербанка. Ждать пока они сойдутся в цене.

PS. На мой взгляд ждать прийдется очень долго, хотя идея здравая. Запасов газа на Земле хватит как минимут лет на 100, а кредиты люди будут брать всегда

3. Стратегия основанная на инсайде. Покупаешь нефть на все плечи. Дальше едешь в Африку или на ближний восток и взрываешь там нефтяную вышку или нефтепровод, фиксируешь профит.

PS. Стратегия идеальная, но только до тех пор пока арабы исламисты тебя не схватят.

4. Стратегия грааль. Споришь с кем нибудь из своих знакомых на 100 штук, что он не сможет разогнать счет от 50000 до 200000. Дальше полностью повторяешь его сделки. Если он слился ты получаешь убыток по своему счету 50000, но выигрываешь спор и забираешь у него 100000. Суммарная прибыль 50000. Если же ему удалось разогнать до 200 штук, то все равно ваша прибыль составит 150-100=50штук. В остальных вариантах сумма прибыли больше. Преимуществом стратегии является что вы можете спорить на любые суммы.

( Читать дальше )

- комментировать

- ★48

- Комментарии ( 58 )

Торговые стратегии реальных людей которые зарабатывают на рынке.

- 17 сентября 2013, 13:25

- |

1. Смысл стратегии: продать ближайшие колы вне денег и ближайшие путы вне денег ближайших опционов на следующий день после экспирации(к примеру если ртс=143, то надо продавать 145 колы и 140 путы). При пробое 145 — закрывать путы и покупать фьючерс ртс, при пробое 140 — откупать колы и шортить фьючерс ртс. Если цена возвращается в коридор 140-145 то на границе закрывать фьючерс. При идеальном раскладе(в том случае если середине октября будет между 140-145) потенциальная доходность до 40% в месяц. Знакомый товарищ говорит, что на такой стратегии делает в среднем около 10% в месяц.

PS: Не могу найти в чем подвох, вроде реальный грааль, который при любых движениях дает прибыль.

2. Стратегия на мой взгляд полный бред, но товарищ которой ей пользуется стабильной торгует в плюс(убыточных кварталов не было). Суть стратегии: ровно в 19:15 бросить 2 игральных кубика, синий и красный. Если выпадают одинаковые цифры. то просидеть целый день в кэше, если на красном выпадает 6, а на синем 1, то залезть на все плечи в шорт. если на синем 6, а на красном 1, но на все плечи в лонг. Если разница между ними небольшая, к примеру 4:3 в пользу красного кубика, то залезть в шорт без плечей. соответственно чем больше разница между выпавшими кубиками тем большее плечо. Выход из позиции осуществляется в конце торгового дня между 18:40 и 18:45

( Читать дальше )

PS: Не могу найти в чем подвох, вроде реальный грааль, который при любых движениях дает прибыль.

2. Стратегия на мой взгляд полный бред, но товарищ которой ей пользуется стабильной торгует в плюс(убыточных кварталов не было). Суть стратегии: ровно в 19:15 бросить 2 игральных кубика, синий и красный. Если выпадают одинаковые цифры. то просидеть целый день в кэше, если на красном выпадает 6, а на синем 1, то залезть на все плечи в шорт. если на синем 6, а на красном 1, но на все плечи в лонг. Если разница между ними небольшая, к примеру 4:3 в пользу красного кубика, то залезть в шорт без плечей. соответственно чем больше разница между выпавшими кубиками тем большее плечо. Выход из позиции осуществляется в конце торгового дня между 18:40 и 18:45

( Читать дальше )

альтернатива продажи кол 140 сентябрь

- 10 сентября 2013, 22:38

- |

Добрый вечер всем кто читает и пишет на смарт-лабе. Почитал вечером смарт-лаб и увидел, что есть народ, кто продал 140 сент колы. Хорошо ли это и плохо? А не знаю! Как там рынок себя поведет перед экспирой? Сам больше склоняюсь к закрытию ниже 140. Однако продать 140 колы с премией в 850 п/п это не много, можно получить неприятные неограниченные приключения. Рынок он же дикий, не ручной может и в поле податься.

Как обыграть этот момент по другому?

Итак мы предположили, что рынок 16 сентября закроется ниже 140. Продать 140 колы можно и все будет хорошо при закрытии ниже 140, ну а может быть все наоборот. Рынок взмет и закроется выше 140 и по заподлянке сильно выше. Ну страшно реально.

Тогда берем и делаем следующим образом. Покупаем кол 135 окт. по 5700 и продаем кол 135 сентябрь по 4150.

Разница между колами есть времянной (календарный)спред 5700-4150=1550 это гипотетически максимальная потеря в случае если рынок до экспиры сходит пунктов этак на 15000-20000, что совсем мало-вероятно.

Прибыль будет тем больше, чем дороже станет наш календарный спред. Это произойдет при закрытии рынка ниже 140 и ближе к 135 в день экспирации. В точке 135 цена нашего спреда будет максимальной около 3200.

( Читать дальше )

Как обыграть этот момент по другому?

Итак мы предположили, что рынок 16 сентября закроется ниже 140. Продать 140 колы можно и все будет хорошо при закрытии ниже 140, ну а может быть все наоборот. Рынок взмет и закроется выше 140 и по заподлянке сильно выше. Ну страшно реально.

Тогда берем и делаем следующим образом. Покупаем кол 135 окт. по 5700 и продаем кол 135 сентябрь по 4150.

Разница между колами есть времянной (календарный)спред 5700-4150=1550 это гипотетически максимальная потеря в случае если рынок до экспиры сходит пунктов этак на 15000-20000, что совсем мало-вероятно.

Прибыль будет тем больше, чем дороже станет наш календарный спред. Это произойдет при закрытии рынка ниже 140 и ближе к 135 в день экспирации. В точке 135 цена нашего спреда будет максимальной около 3200.

( Читать дальше )

Распродажа в последний час торгов (USA market) становится нормой

- 09 сентября 2013, 16:40

- |

VIX индекс также известен как «индекс страха», но еще один признак пристутствия страха на рынке — движение акций в последний час торговли. Движутся вверх — значит трейдеры с комфортом берут позиции овернайт, движутся вниз — наоборот.

Результат последнего часа — хороший индикатор того, как трейдеры оценивают иностранные рынки и геополитическую ситуацию, так как рынки Европы и Азии открыты, пока американцы спят.

За последний месяц (22 торговых дня) рынок откатывал назад 18 раз (82%) в среднем на -0,14%. Совсем недавно, рынок падал 8 из последних 9 торговых дней, а на последней неделе, хотя индексы росли — они падали в последний час три раза из четырех.

Результат последнего часа — хороший индикатор того, как трейдеры оценивают иностранные рынки и геополитическую ситуацию, так как рынки Европы и Азии открыты, пока американцы спят.

За последний месяц (22 торговых дня) рынок откатывал назад 18 раз (82%) в среднем на -0,14%. Совсем недавно, рынок падал 8 из последних 9 торговых дней, а на последней неделе, хотя индексы росли — они падали в последний час три раза из четырех.

Техника тестирования робота на SmartCom

- 09 сентября 2013, 08:21

- |

В чем разница между правильно и неправильно спроектированным торговым роботом? Робота с хорошей архитектурой можно изменять, масштабировать и развивать не боясь поломать его хрупкие внутренности.

Новое видео о том, как эту самую архитектуру легко и ненавязчиво заложить в основание автоматической торговой системы.

Видео можно скачать файлом отсюда. (Формат mp4, размер 218 Мб)

Новое видео о том, как эту самую архитектуру легко и ненавязчиво заложить в основание автоматической торговой системы.

Видео можно скачать файлом отсюда. (Формат mp4, размер 218 Мб)

Управление капиталом - торгуем без просадок.

- 07 сентября 2013, 19:25

- |

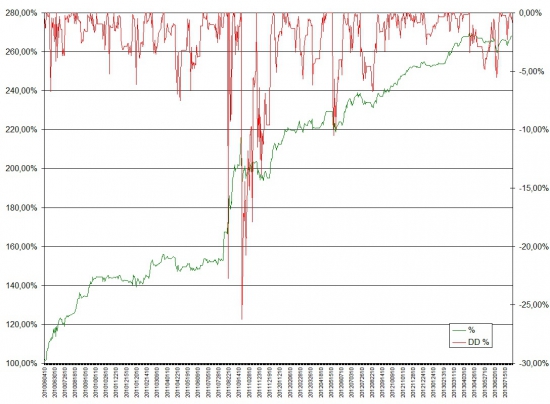

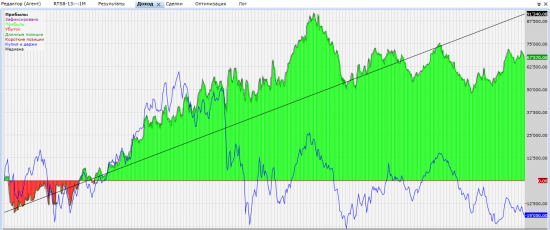

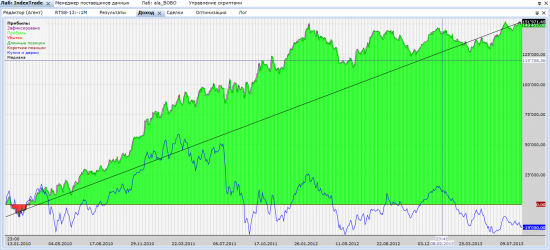

Дано: Торговая система вот с таким эквити и дродауном:

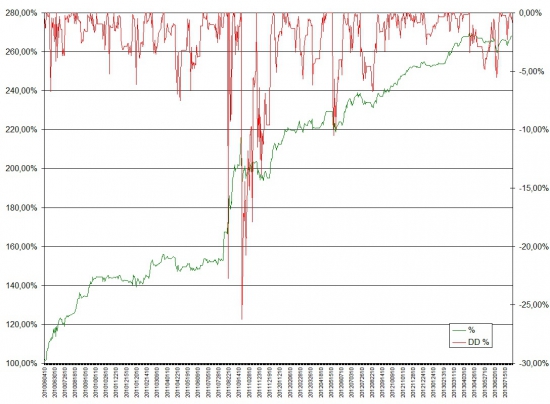

Требуется устранить просадку и получить вот такие параметры:

( Читать дальше )

Требуется устранить просадку и получить вот такие параметры:

( Читать дальше )

Актив VS Дериватив

- 04 сентября 2013, 12:17

- |

Привет всем кто читает мои статьи, ребят вы лучшие!!!

Статью не буду делать сложной, долгой и тд. Суть в следующем, если мы не смотрим в стакан, а просто торгуем по индикатору (индикатор взят произвольный со стандартным периодом 20)

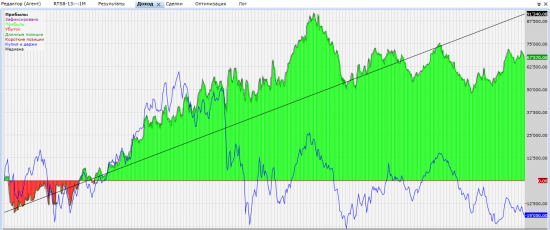

Строим его к примеру по РТС и получаем картинку аля такую -

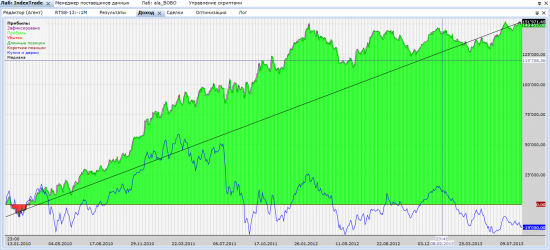

Далее меняем только источник у индикатора, заменив его на RTSI

( Читать дальше )

Статью не буду делать сложной, долгой и тд. Суть в следующем, если мы не смотрим в стакан, а просто торгуем по индикатору (индикатор взят произвольный со стандартным периодом 20)

Строим его к примеру по РТС и получаем картинку аля такую -

Далее меняем только источник у индикатора, заменив его на RTSI

( Читать дальше )

Исследование волатильности 2000 дней fRTS

- 28 августа 2013, 12:49

- |

Если заглянуть в Википедию, то мы узнаем, что волатильность — это статистический финансовый показатель, характеризующий изменчивость цены. Волатильность обычно рассчитывают с помощью стандартного отклонения, но в данном исследовании я буду использовать более простые величины — это размах свечи (разница между хай и лоу свечи) и тело свечи (разница между ценами закрытия и открытия). Они также характеризуют изменчивость и непостоянство курса, но при этом более близки и понятны большинству трейдеров.

Исходные значения fRTS я экспортировал с Финам за период с 3 августа 2005 по 8 августа 2013. Это ровно 2000 торговых дней, или 8 лет (по 250 торговых дней в году). Итак, начнём.

Любому трейдеру нужно знать о том, в каких пределах обычно изменяются котировки торгуемого им финансового инструмента. На графиках ниже красным цветом показан размах свечи (в среднем, в пунктах) на разных таймфреймах, а синим цветом для сравнения — средний размер тела свечи fRTS в пунктах:

( Читать дальше )

Исходные значения fRTS я экспортировал с Финам за период с 3 августа 2005 по 8 августа 2013. Это ровно 2000 торговых дней, или 8 лет (по 250 торговых дней в году). Итак, начнём.

Любому трейдеру нужно знать о том, в каких пределах обычно изменяются котировки торгуемого им финансового инструмента. На графиках ниже красным цветом показан размах свечи (в среднем, в пунктах) на разных таймфреймах, а синим цветом для сравнения — средний размер тела свечи fRTS в пунктах:

( Читать дальше )

Мысли алготрейдера, безиндикаторные торговые системы!

- 26 августа 2013, 11:56

- |

В основном все мои алгоритмы безиндикаторные! Не хочется говорить что это панацея, просто так проще самому что ли… (не сказать что безопаснее но проще).

Продолжительный период времени строю различные схемы фильтрации, и одна из этих схем ниже по тексту. Естественно благодарность моему знакомому Николаю, который написал для меня «индикатор» как бы это парадоксально не звучало)))

Ну естественно это не индикатор как таковой, а «кубик» (в программе TSLab использую кубики (блок анализа данных) в визуальном редакторе). Работает он следующим образом, как только цена проходит расстояние от точки А к точке Б, он суммирует количество проходов. То есть к примеру за выбранный таймфрем можно просчитать сколько раз цена прошла в любом направлении расстояние в 50п или 10п или 100 и тд и тп

Что нам это дает? Чем больше количество проходов, тем больше это говорит о целенаправленности движения. То есть мы предполагаем, что цена показывает хорошее движение, если если в течении заданного периода она делает больше количество движений по 50п (к примеру) а значит показывает не шум. (естественно стоит обратить внимание и на объем, обычно в таком случае он будет стремиться к максимуму). При этом стоит понимать, что если ставить значение расстояния в величину шага цены 10 для ртс, это не означает что будет указанно количество сделок за таймфрейм, будет лишь количество колебаний цены.

( Читать дальше )

Продолжительный период времени строю различные схемы фильтрации, и одна из этих схем ниже по тексту. Естественно благодарность моему знакомому Николаю, который написал для меня «индикатор» как бы это парадоксально не звучало)))

Ну естественно это не индикатор как таковой, а «кубик» (в программе TSLab использую кубики (блок анализа данных) в визуальном редакторе). Работает он следующим образом, как только цена проходит расстояние от точки А к точке Б, он суммирует количество проходов. То есть к примеру за выбранный таймфрем можно просчитать сколько раз цена прошла в любом направлении расстояние в 50п или 10п или 100 и тд и тп

Что нам это дает? Чем больше количество проходов, тем больше это говорит о целенаправленности движения. То есть мы предполагаем, что цена показывает хорошее движение, если если в течении заданного периода она делает больше количество движений по 50п (к примеру) а значит показывает не шум. (естественно стоит обратить внимание и на объем, обычно в таком случае он будет стремиться к максимуму). При этом стоит понимать, что если ставить значение расстояния в величину шага цены 10 для ртс, это не означает что будет указанно количество сделок за таймфрейм, будет лишь количество колебаний цены.

( Читать дальше )

Где начало того конца, которым оканчивается начало или волатильность - источник прибылей или убытков?

- 26 августа 2013, 10:30

- |

(ответ начинающему трейдеру)

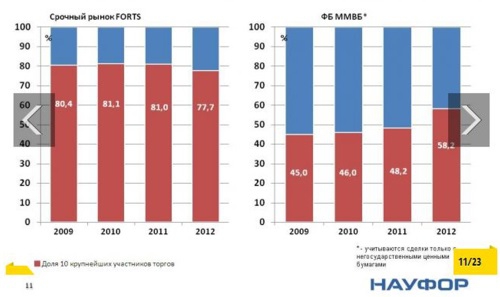

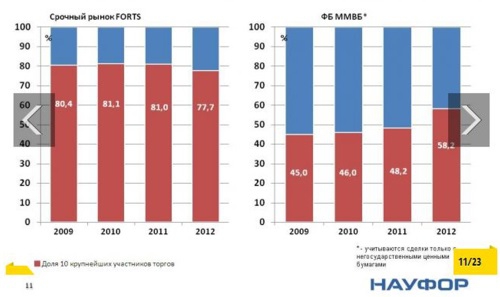

25 августа, очевидно достаточно молодой человек (ник TheRolingStones) и творческая личность, опубликовал свои впечатления от работы на фондовом рынке. Получил массу рекомендаций, начиная с того как сберечь свои духовные и физические силы и до рекомендаций как строить торговую стратегию. Этими советами можно конечно воспользоваться. Но мы, пережившие два кризиса 1998 и 2008 годов, банкротство брокеров и эмитентов хотели бы обратить внимание начинающего трейдера на нижеследующую диаграмму

10 крупнейших участников рынка на рынке производных ценных бумаг делают 80% всего оборота, а на ММВБ около 60%. На рынке Forex не работаем, поэтому однозначно утверждать не будем, но скорее всего все там аналогично.

Теперь перед простым трейдером, пусть даже самым умным, встает вопрос: А как получить свою часть прибыли? Понятно, что эти 10 участников чаще будут в прибылях, а как другие? – большинство, естественно, в убытках. И обучение здесь не помощник. У этих 10 есть все, и средства массовой информации и учителя, которые будут учить вас и понятно с какой целью.

( Читать дальше )

25 августа, очевидно достаточно молодой человек (ник TheRolingStones) и творческая личность, опубликовал свои впечатления от работы на фондовом рынке. Получил массу рекомендаций, начиная с того как сберечь свои духовные и физические силы и до рекомендаций как строить торговую стратегию. Этими советами можно конечно воспользоваться. Но мы, пережившие два кризиса 1998 и 2008 годов, банкротство брокеров и эмитентов хотели бы обратить внимание начинающего трейдера на нижеследующую диаграмму

10 крупнейших участников рынка на рынке производных ценных бумаг делают 80% всего оборота, а на ММВБ около 60%. На рынке Forex не работаем, поэтому однозначно утверждать не будем, но скорее всего все там аналогично.

Теперь перед простым трейдером, пусть даже самым умным, встает вопрос: А как получить свою часть прибыли? Понятно, что эти 10 участников чаще будут в прибылях, а как другие? – большинство, естественно, в убытках. И обучение здесь не помощник. У этих 10 есть все, и средства массовой информации и учителя, которые будут учить вас и понятно с какой целью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал