Избранное трейдера V.V.

Во что инвестировать в ближайшие 15-20 лет?

- 05 октября 2019, 08:51

- |

Самое лучшее, что вы можете сделать, это инвестировать в деньги. И если бы я сказал это, года 3-4 назад, то весь смартлаб закидал бы меня тухлыми помидорами.

Сейчас же, когда около 17 триллионов настоящих рублей вложены в облигации с отрицательной доходностью… Так вот, теперь подробнее.

Причина №1. Старение населения в цивилизованном мире. Теперь и в России и в Китае… и т.д. Стареющее население, как показал опыт Японии не покупает лишние дома, лишние авто и т.д. Оно сберегает. Ну попробовали они уже все… Неинтересно.

Причина №2. Роботизация, электромобилизация, нетрадиционные источники энергии. Все это приведет к жуткому удешевлению производства, снижению издержек, падению зарплат, прибылей компании, выплат дивидендов.

Возникает дефляционная спираль. Все дешевеет, поэтому зачем покупать? Если никто не покупает, значит надо снижать цены… (бурное развитие маркетинга пока оставим в покое, поговорим о глобальном)

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 69 )

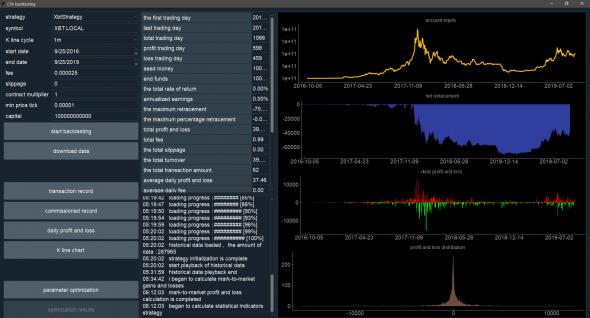

Алготрейдерский эксклюзив: сравнение реала и тестера, включая проскальзывания.

- 03 октября 2019, 05:06

- |

В качестве эксперимента, ТС не перенастраивались с момента запуска. Так что появилась уникальная возможность посмотреть отличия Тестера на исторических данных и реальной торговли. Но это обычное дело. Уникальность — сравнение скольжения лимитных ордеров (только через них идет торговля) в потиковом тестере и на реале.

Для биржевиков положительное скольжение лимитных ордеров может звучать несколько необычно. Но для децентрализованных рынков это нормальное явление. Кратко, механизм таков.

Положительное проскальзывание — это отправка кратковременного лимитного ордера в момент акцепта его цены соответствующему провайдеру ликвидности. Это значит, что провайдеру приходит лимитник по цене хуже его текущей. И он исполняет его по текущей. В итоге получается положительное проскальзывание.

( Читать дальше )

На что вложится перед кризисом? Глупые вопросы

- 26 сентября 2019, 19:45

- |

Говорят про кризис. И даже показывают индикаторы (PMI, инверсия доходности). Насколько понимаю- скорее будет чем нет. Пусть не сейчас, но в следующие пару лет. В кризисе насколько понимаю ждать большой распродажи. Поделить депозит на несколько частей и закупаться акциями при достижения падения индексов (допустим на 20,35, 50, 65%) -где дно будет непонятно, так что придётся усредняться.

Непонятно только вот что входить до кризиса. Вначале думал про облигации. Частично в наши, частично в иностранные, допустим войти в ETF. Допустим iShares iBoxx $ Investment Grade Corporate Bond ETF. Смотрю по уровню доходности и минимальной волатильности( по среднеквадратичному отклонению). По облигациям волна дефолтов всё равно идёт с некоторой задержкой после кризиса (по крайней мере на ММВБ после 2014 года так было). Очень хочется посмотреть как вели себя такие облигационные фонды в 2008, но вот где посмотреть пока непонятно (да и у большинства из них история меньше). Золото? можно идти даже на ММВБ в finex ETF(если правильно понимаю, хотя и 0.4% они берут-это выгодней чем фьючерсы) -но они почти на исторических максимумах (хотя коррекция). Серебро? Платина? Гос облигации США? лучше уж rus-28

( Читать дальше )

Python фреймворк для алготрейдинга (VNPY)

- 25 сентября 2019, 13:40

- |

Перевел тут (в автоматическом режиме) питонячий китайский фреймворк для алготрейдинга.

Что он может:

1) Тестить и пускать в лайв страты (а-ля plug and play)

2) Есть коннекторы к крипте, каким-то китайским брокерам, IB, Alpaca

3) UI на pyQT5

4) Качать/хранить котировки

в общем все что надо для базового (и не только) алготрейдинга. все это бесплатно и под MIT лицензией

Перевод пока так себе, но лучше чем китайский оригинал. Теперь хоть что-то можно понять в интерфейсе. Запустил пару предустановленных страт, загрузил данные, написал простенькую стратегию — все работает, багов не нашел пока. Постепенно улучшаю перевод в ручном режиме.

vnpy — лучшее из python open source для трейдинга что я видел. Понятная и логичная структура, ожидаемая архитектура, хорошо написанный UI. Часть логики коннекторов написана на C++ (поэтому гитхаб и говорит что оно С++, но это не так)

( Читать дальше )

Математическая модель рынка. Метод определения "справедливых" цен

- 25 сентября 2019, 09:29

- |

Здравствуйте, дамы и господа!

Думаю, что всем хочется покупать финансовые инструменты подешевле, а продавать подороже. Реакция участников торгов на новости, как правило, непропорциональна и чрезмерна: пессимисты склонны недооценивать актив, а оптимисты, напротив, его переоценивают. В определении текущих «перекупленности» или «перепроданности» активов теханализ помогает мало. Предположим, что золото подорожало и его цена в USD на историческом максимуме. Означает ли это, что его цена «несправедливо» завышена? Совсем необязательно. Она может вырасти, например, если девальвировался доллар, и тогда самая высокая его цена остается справедливой и обоснованной. А если ВСЕ основные валюты постепенно теряют покупательскую способность? Тогда девальвация USD может быть незаметна, но цена золота (и многих других активов) «справедливо» вырастет из-за инфляции.

Несколько перефразируя Дядю Федора, можно сказать, что чтобы купить что-нибудь ненужное, инвесторам надо продать что-нибудь ненужное. Деньги «перетекают» из акций в золото и облигации, из драгметаллов в кеш, из одной валюты в другую (и обратно). Поэтому для «справедливой» оценки актива его цену нужно сравнивать с ценами максимально широкого набора финансовых инструментов и построить математическую модель взаимных зависимостей их стоимости.

( Читать дальше )

Опять про Граали.

- 01 июля 2019, 19:37

- |

Вот пишут тут про Граали и прочее. Я вот всё никак не могу понять когда люди пишут что рынок меняется. Стоп, пацаны, а как рынок меняется? Что в нём меняется? И почему он меняется у вас, а у меня он 10 лет один и тот же? Почему ваши ТС перестают работать через некоторое время, а у меня работает уже 10 лет? Ну хорошо, давайте разбираться. Что может поменяться на рынке?

Только две вещи, волатильность, и ликвидность. Всё. На рынке больше ничего поменятся не может, Карл!!!

10 лет назад как то по другому отбивались уровни? Или были какие то другие пробои? Цена по другому выходила из проторговок? Я вам даже больше скажу. Даже манипуляции из года в год одни и те же. Так может надо просто строить свою систему на том без чего рынок не может существовать, а не на временных факторах? А может это просто со временем меняется ваш взгляд на рынок, а не сам рынок меняется?

Ткните меня носом, и покажите чем отличаются ретесты, откаты, коррекции, сегодняшние от 10 летней давности. Как цена стала ходить по другому? Задом наперёд? И что вы вобще понимаете под изменчивостью рынка(кроме волатильности и ликвидности). Может я чего то не доганяю. Для меня рынок прост как три копейки, вопрос только в частностях, где войти и где выйти. Жду тыканья носом. Удачи.

Господа математики, не в ту степь копаете...

- 01 июля 2019, 08:55

- |

massa

Денис Чириков

Старый дед

Ники писал на память и ещё многие многие другие.

В чем ваша основная ошибка?

Вы ищете философский камень, но даже понять так и не можете, что его просто нет!

Что между всеми вами общего? Вы больны одной и той же идеей — раздобыть рыночный Грааль, который будет предвещать движение рынка с вероятностью 98%.

При этом вы играетесь с сотым плечом на Форексе, ну правильно, а чего мелочиться то? Сигналы ведь Грааль поставляет!

Вчера вон старый дед (kon) крыл всех **ями, говорил, что он гений, изобрел модель, которая с вероятностью 98% спрогнозировала шесть четырехчасовых свечек подряд, ну т.е. полностью смоделировали торги за один день.

Один день из 250 в году? А какой от нее толк тогда, если вероятность слива по такой системе за 1 год 1/250-1=99,6%.

( Читать дальше )

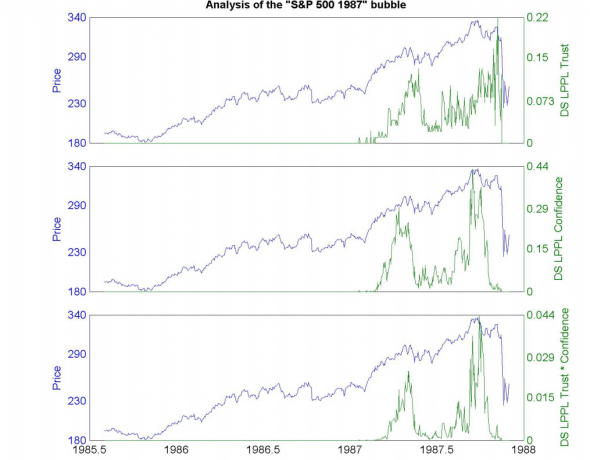

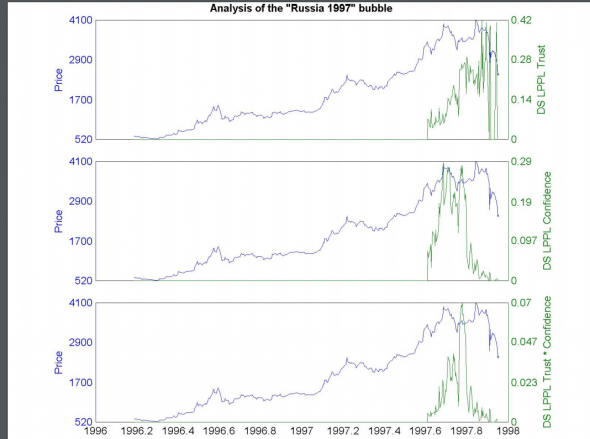

Модель предсказывающая крахи финансовых рынков

- 25 июня 2019, 14:41

- |

Давайте, рассмотрим, пример прогнозов у знаменитой модели Log Periodic Power Law (LPLL) или модель предсказания крахов. В 2001 году вышла книга:«Как предсказывать крахи на финансовых рынках», где Дидье Сорнетте описал как действует эта модель.Сейчас они пользуются улучшенной версией Log-Periodic Power Law Singularity (LPPLS).

Но гораздно интереснее насколько она прогнозирует реально рынок и где можно найти эти прогнозы!?

Давайте для начала посмотрим примеры из прошлого по модели LPLL:

( Читать дальше )

По любой будет кидок

- 24 июня 2019, 20:19

- |

Второй удар будет по доллару США. По любой будут кидать больших держателей доллара Китай, Россия, Индия, АРАБЫ, да короче весь Мир обесцениванием, средств оплаты, под названием бакс. Уже сейчас падение доллара перекрывает рост индекса SP500 кому надо тот найдет графики.

Для тех у кого память коротка напоминаю как это было в прошлые разы:

«В XX столетии новый президент США уже один раз де-

факто объявил дефолт именно в день инаугурации. Это произошло 5 марта 1933 года, в день

инаугурации нового президента США Франклина Д. Рузвельта. Напомню, как все

происходило.

́Когда в 1933 году приближалась инаугурация президента Франклина Д. Рузвельта,

финансовая система Соединенных Штатов находилась в серьезной опасности. Страх, что

Рузвельт обесценит деньги, заставлял спекулянтов обменивать доллары на золото, отчего

( Читать дальше )

Что происходит с деньгами и почему их нет.

- 22 июня 2019, 17:24

- |

Но государство сильно вмешивается в процесс денежного обращения

Пока не знаю почему и для чего так сделано.

***

Что происходит с деньгами расскажу здесь и подробно, но для чего они так делают я не могу понять.

***

Если взять пирамиду денег, то она состоит из разных слоёв и слои эти (это надо понять) плохо перемешиваются друг с другом.

Изначально в полной пирамиде денег — много разных сортов денег и каждыми деньгами вы оплачиваете разные товары и услуги, принятые обществом.

Самый верхний слой

Слой 1 это золотые монеты и приравненные к монетам куски золота (кольца, слитки)

Слой 2 это бумажные банкноты — это бумажки, которые разменны на золото ( т.е вы можете сдать банкноты и обменять на золото как и обратно)

Слой 3 это банкноты частично обмениваемые, но только на серебро.

К третьему слою денег относятся те банкноты, которые можно поменять, но только на серебро. Как и сами серебряные деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал