Избранное трейдера Носорог

Какое главное оружие есть у инвестора в акции

- 04 февраля 2020, 11:43

- |

В статье я рассказываю, что такое диверсификация, и почему она так важна для инвесторов. Я не использую сложную математику, но показываю простые графики и понятные примеры. Изучив материал, вы научитесь снижать инвестиционные риски, не жертвуя при этом доходностью.

Что такое диверсификация и зачем она нужна

Существует народная мудрость: «Не держи все яйца в одной корзине». Если перенести эту мудрость в инвестиционный бизнес, то получится: «Не грузи весь капитал в акции одной компании. Купи хотя бы двадцать разных эмитентов».

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 25 )

Как законным способом уменьшить НДФЛ.

- 03 февраля 2020, 14:47

- |

Поделюсь собственным опытом использования различных комбинаций уменьшения НДФЛ.

1. Идеальный вариант:

Основной объем какой-то конкретной акции, например МТС, находится на обычном брокерском счете. Давно, точно больше 3-х лет. Если я захочу избавиться от МТС и продам, то взяв справку у брокера и предоставив ее в ФНС в момент подачи декларации, доход от продажи данных бумаг не будет облагаться налогом.

Вторая часть акций МТС — спекулятивная находится на ИИС (Б-типа). Постоянно что-то покупаю, и что-то продаю. Счет открыт уже давно, операции по нему налогом не облагаются.

2. Сальдирование убытков прошлых лет.

Подходит в том случае, если когда-то на фондовом рынке вы понесли убытки, и этот срок не превышает более 10 лет. Также берете справку об убытках у брокера. Заполняете соответствующим образом декларацию, подаете в ФНС, и вуаля, в июле-августе получаете возвращенные денежки на счет. То есть все предельно просто: должны быть убытки прошлых лет и прибыль за прошлый год.

( Читать дальше )

Рабочее место за 40к с беговой дорожкой

- 03 февраля 2020, 12:16

- |

купил коленный стул но на нем просидеть можно часа 2 всего… да и колено болит от него...

стал сидя торговать — вес набрал (

вообщем...

Купил в икее стол с регулировкой по высоте за 18к… можно взять электрическую регулировку но я решил что это не спортивно и взял механику...

крутишь ручку стол поднимается или опускается....

взял беговую дорожку самую простую китайскую спорт элит за 22к...

поставил все это на лоджии… чтоб вдаль смотреть

получлось как то так....

по ощущениям прикольно… бодрит...

счас пост пишу и иду 3км час… за утро нагулял километра 3-4 уже

комфортная скорость примерно 2-3км час… если выше то мышка сбивается...

но при ходьбе играть нельзя — прицел сбивается… и при росте больше 180имхо низковато будет… т.к дорожка имеет высоту примерно см10-12

устану — покручу ручку… опущу стол — сяду на стул

всем удачной торговли

Процесс формализации и реализации дивергенции

- 03 февраля 2020, 11:56

- |

Приветствтую!

В предыдущей статье, просили в комментах дивергенцию реализовать по MACD. Казалось довольно понятная и простая ситуация (нет)

Процесс формализации довольно сложный оказался. Для начала я пошел таким путем — нашел на графике типичную ситуацию, и попытался ее обьяснить «роботу». По сути надо было найти две «впадинки» на графике, одна ниже другой, и две «холма» по индикатору.

А по сути получилось так, что 100% совпадать точки не будут (крайне редко могут совпасть) Это натолкнуло на мысль искать сценарий, при котором я оцениваю ситуацию, с другой стороны. Смотрю на то что в среднем график снижается, а индикатор растет. И тут оказалось тоже засада.

В общей картине индикатор растет, но на самом деле, в момент образования второй впадинки на графике, макд в 90% случаев начинает так же снижаться. Как итог, получилось так, что долгим упорным методом формализации, я смог обьяснить роботу — только частный пример (такие были повторяющиеся примеры на истории, но довольно мало.

( Читать дальше )

Дивиденды. Кто, сколько раз, как долго и почему v2.0.

- 03 февраля 2020, 11:08

- |

Пока все постят о короновирусе и других хайповых темах, я агитирую за повышение количества тематических публикаций, чему и сам следую.

С момента публикации предыдущей версии таблицы меня не покидало ощущение недоделанной работы, таблица вроде была сделана, но это скорее было похоже на набросок.

Потратив еще N-ое количество времени, я доработал таблицу, добавив в нее следующие параметры:

- Увеличен срок мониторинга данных, с самого ранеего, который я нашел для компании, самый ранний срок выплат дивидендов – 1993 год, ММК, причем в то время были привилегированные и обычные акции у компании.

- Сделано разграничение на обычные и привилегированные акции.

- Добавлены суммы выплат.

Выявлен топчик компаний по длительности выплат:

— ММК платит с 1993 года, причем в то время было разделение на обычные и привилегированные акции, с 2006 году остались только обычные, были перерывы в выплатах.

— Ленэнерго платит с 1994 года, были перерывы в выплатах.

( Читать дальше )

Есть ли сила в дивидендах?

- 02 февраля 2020, 12:51

- |

Примерно три года назад удалось мне найти и купить исторические данные по российским компаниям(цены акций, дивиденды, бухгалтерские прибыли, балансовые стоимости и т.д.). На основе этих данных было сделано несколько расчетов и написано несколько постов в ЖЖ(1,2,3,4,5). В начале этого года я решил дополнить этот массив свежими данными, но, к моему сожалению, на сайте quote.rbc.ru, там, где раньше эти данные можно было купить, теперь такая возможность отсутствует. Не знаю, может они теперь запрятали эту функцию куда-то глубоко, интегрировав прежнюю Quote с брокерскими сервисами ВТБ, но прежней возможности купить эти данные я уже не вижу. Кстати, в связи с этим вопрос — кто-нибудь использует исторические данные(кроме цен акций) по компаниям? Где-нибудь эту информацию можно найти или купить(не дорого)? На счет цен акций и дивидендов, теперь эта возможность появилась в Yahoo Finance, там в поиске надо набрать тикер Мосбиржи с суффиксом ".ME", и вся информация о компании будет доступна. Единственный момент, данные о ценах акций и дивиденды доступны только по компаниям, акции которых торгуются сейчас на бирже, и данные доступны только где-то с 2010-2012 года, более старых данных нет. Тем не менее, эта функция Yahoo Finance помогла мне собрать данные о ценах и дивидендах за несколько последних лет. Исторических данные о прибылях, балансовой стоимости и т.д. в Yahoo Finance нет, так что предсказательную силу мультипликаторов PE, PB и прочих производных на их основе протестировать не удастся. Прошлый раз, три года назад, ничего хорошего из них не получалось, см. выше ссылки 1,2 на прошлые посты. А вот с дивидендами тогда всё получалось гораздо интересней, раз у меня есть полные данные о дивидендах, то попробую развить данную дивидендную тему.

( Читать дальше )

Итоги инвестирования через Interactive Brokers за 2019 год

- 30 января 2020, 15:32

- |

Сегодня подведу итоги инвестирования по иностранной части моего инвестиционного портфеля на Интерактив Брокерс за 2019 год.

По многочисленным просьбам подписчиков будет оценен именно рост активов и конечно же с учетом дивидендной доходности.

Не переключайтесь и вы узнаете рост активов в иностранной части моего портфеля с начала 2019 года. Сравню итоги с индексом S&P 500 и с глобальным индексом MSCI World. Будут выводы, собственно, они и интересны. Так же оценю потенциал кэша в портфеле.

Конечно, нужно оценивать общий портфель целиком вместе с российской частью, тем более, что с российской частью результат явно будет лучше. Но хочется посмотреть и отдельно. К тому же нет цели приукрасить результат.

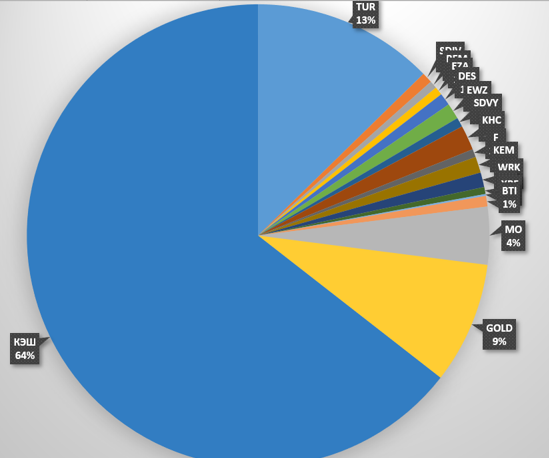

Вот иностранная часть портфеля, о которой идет речь, ее структура.

Видно, что в портфеле есть 9% золота и много кэша. Кэш в виде фондов коротких трежерис и просто долларов. Трежерис платят купоны, а на просто доллары.Брокер начисляет проценты. Кэш в расчете не участвует.

( Читать дальше )

Стоимостная стратегия инвестирования

- 27 января 2020, 16:18

- |

Допустим, у вас есть 250.000 рублей сбережений. Есть запас времени. И есть острое желание сколотить капитал и поскорее перестать трудиться по принуждению.

Я вас немного разочарую. Если отбросить случайные способы обогащения (наследство, удачный брак по расчету и др.), то у вас останется не так много вариантов быстрого и кратного роста капитала.

- Предпринимательство. Тут все понятно. Достаточно взглянуть список Форбс.

- Умный трейдинг. Здесь оговорюсь. Я встречал людей, которые с депозита в 100к рублей разгоняли капитал до 10 млн рублей. Но мне не попадались долларовые мультимиллионеры, которые сделали бы свои капиталы именно трейдингом.

- Стоимостное инвестирование.

( Читать дальше )

7 признаков разворота тренда от PROSТGUIDE.RU

- 27 января 2020, 09:06

- |

Примерно неделю назад известный трейдер — Julian Komar выложил в своем Twitter аккаунте пост, в котором поделился со своими подписчиками «семью признаками истощения тренда на рынке». В данной статье мы подробно разберем каждый из этих признаков:

1. 7 и более восходящих дней подряд

2. Акция торугется на максимальных объемах с момента зарождения тренда

3. Сильный Гэп — после нескольких месяцев ралли

4. Новый максимум — на меньших объемах

5. Пин-бар на недельном тф

6. Рост цены на 50% за 3 недели

7. Цена более чем на 100% выше 200 (Moving Average)

1. Семь и более растущих дней подряд.

Любое безоткатное движение рано или поздно заканчивается. И обычно, чем быстрее и сильнее развивался импульс вверх, тем сильнее будет и коррекционное движение вниз.Разворот тренда вверх после нисходящего семидневного импульса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал