Избранное трейдера nishchebrod

Мой портфель

- 28 марта 2019, 13:14

- |

Бонды:

XOM 2.222 03/01/21, KO 8 1/2 02/01/22, KO 0 06/20/20, AAPL 2 11/13/20, TEVA 3.65 11/10/21 FAF9, KO 8 1/2 02/01/22, KO 8 1/2 02/01/22, KIM 3.2 05/01/21, F 9.215 09/15/21, M 3.45 01/15/21

Привилегированные акции:

AGNCB, BHR PRB, BHR PRD, BRG PRA, CIM PRB, CMRE PRE, HT PRC, HT PRD, KIM PRI, LMRKO, NLY PRD, PEI PRC, PEI PRD, TNP PRE, TNP PRF, TWO PRA, WPG PRI,

Акции, етф:

AAPL AB ABBV ABR AIC APLE ARCC ARI AWP BA BDN BGH BPL BPR BPY BSJK BSJL CC CELG CGBD CLDT CWB DM EOS EPR EPRT EQM ET F FFC FSIC FUN GLOP GM GMRE GPM GSBD GSY HCLP HCXY HMLP HTGC IBDK IBDL IBDM ICSH IEP IGHG IRM JPS KIM KMI KNOP LAZ LB LGI MAIN MFC MIC MMP MO MRCC NEWT NLY NRZ O OHI OMP PBC PEI PFF PFFD PFG PFXF PGF PSEC PSK RAVI REM RILYG SKT SMHD SNH SPFF SRC SRET SSWA STWD SUNS TCPC TDE TPVG TRTX TSLX UNIT UPS USA VNQ VNQI VZ WBA WDC WPC WPG

В том числе что-то из этого через продажу путов, где-то близких, где-то дальних.

Большая часть портфеля в проданных путах. Причем для себя я оцениваю так, что если продан например пут VNQI 18APR19 56.0 P, то считаю что в это вложено 5600$, то есть готов к исполнению всех опционов. С учетом этого загрузка портфеля около 150%

Около 40% — кэш на счету, на который IB начисляет проценты, мелочь но приятно.

Далее по размеру — бонды и етф на бонды.

Ну и акции, привилегированные акции и етф на них.

На многие акции проданы покрытые колы.

Распределение не равномерное, каких-то акций больше, каких-то немного.

Есть еще всякая мелочь, буквально по нескольку акций, здесь не стал указывать

Жду падения рынка, чтобы докупаться.

- комментировать

- ★1

- Комментарии ( 28 )

Что я использую по акциям США. Кратко.

- 25 марта 2019, 11:03

- |

Также использую - https://www.zacks.com/ (тоже распишу), https://etfdb.com/ , https://www.dividendinvestor.com/, https://www.dividend.com/ , https://www.elliottwavetrader.net/marketupdate/ , https://navelliergrowth.investorplace.com/portfolio-grader/ , https://www.simplysafedividends.com/intelligent-income , https://investorplace.com/ , https://www.investorsalley.com/ .

Также читаю taxfree в жж (платная подписка).

Больше платных подписок нет, но подумываю про подписки в seekingalpha .

Возможно что-то забыл указать.

А вы чем пользуетесь?

Первый пост инвестора в дивидендные американские акции

- 24 марта 2019, 10:54

- |

Немного о себе. Мои инвестиции в акции начались где-то в 1996-97 годах, не помню точно, с покупки акций газпрома. Помню что начинал покупать примерно с 5 рублей. Потом продал около 120. В 2000-х покупал всякие гэсы и продал часть после объединения в русгидро, и последний пакет недавно. Всё покупал по фундаменталу, не спекулировал.

На американский рынок зашёл в середине 2000-ых. Почти сразу начал там торговать опционами. В общем без убытка, но и прибыль не большая.

Потом охладел к этому делу, инвестировал в основном в коммерческую недвижимость.

Сейчас, видя что в перспективе российская недвижимость в твёрдой валюте будет только дешеветь, потихоньку распродаю и вкладываюсь в американские акции.

( Читать дальше )

Инвестиционная оценка акций. Теория и практика.

- 17 марта 2019, 21:19

- |

Как широко известно, фундаментальный анализ компаний — занятие крайне бесперспективное, так как ведет только к потерям времени и капитала. Тем не менее, рискуя быть недостаточно мудрым, безоговорочно поверив в непреложные истины, я всё-таки попробую немного написать на данную тему. Побудило меня к этому, вероятно, бесполезному графоманству следующее:

- Даже пассивному инвестору, формирующему портфель на основе «широких» индексных фондов акций, может быть полезно опуститься на уровень чуть ниже, понять базовые принципы работы компаний и методы оценки их работы. Используя аналогию с водителем и автомобилем, по большому счету простому автолюбителю не обязательно знать, что там у него под капотом и как это всё хозяйство в целом устроено. Достаточно просто выяснить — в какую горловину, и какую жидкость надо заливать. :-) Тем не менее, я нахожу весьма полезным ознакомиться с общими принципами функционирования автомобиля, работы двигателя и т.д. Тогда самые простые вещи по его обслуживанию можно будет делать самостоятельно или, по крайней мере, не попасть на «развод» при обслуживании машины в автосервисе.

- В русскоязычной части интернета я не так много встречал интересных фундаментальных вещей, даже на уровне оценок и текстов, подготовленных инвестиционными компаниями. Я, конечно, поиском такого рода материалов специально не занимался, но тем не менее… Попадается всё больше оценок примерно на уровне: у этой компании низкое значение P/E или P/B, поэтому мы её включаем в инвестиционный портфель. Всё-таки с момента написания «Разумного инвестора» прошло уже много времени, и руководствоваться исключительно его принципами, по-моему, сейчас недостаточно.

- Как я сам уже не раз убеждался, сам процесс написания текстов очень хорошо способствует усвоению прочитанного материала и замечательно структурирует все новые знания в голове. Так что, можно сказать, я пишу это всё для себя самого. :-) Опять же, потом будет легко найти необходимые вещи, если вдруг они понадобятся… :-)

( Читать дальше )

Interactive brokers без уплаты налогов в РФ. Реально? Чем грозит? Что если НЕ платить налоги с прибыли на IB? Есть у кого опыт?

- 16 марта 2019, 15:23

- |

Дивидендный портфель-2019 от БКС

- 14 марта 2019, 12:49

- |

В условиях роста санкционных рисков многие инвесторы в российские акции ищут защитные активы, которые были бы не так сильно подвержены зависимости от внешних геополитических факторов.

Один из возможных вариантов защиты от подобных событий – составление консервативного портфеля из дивидендных бумаг. Высокая дивидендная доходность позволяет частично нивелировать негативные шоки. Статистически подобные портфели являются наиболее надежным инструментом на рынке акций во время просадок, поскольку привлекательная доходность не дает бумагам сильно просесть.

Ранее мы опубликовали обзор с прогнозами дивидендов на 2019 г. по акциям российского рынка. Данные расчеты мы взяли за основу нашего дивидендного портфеля. В итоге мы отобрали 10 наиболее привлекательных бумаг из разных отраслей, обладающих различной ликвидностью, что позволяет максимально диверсифицировать риски.

В портфель вошли бумаги следующих эмитентов: Сбербанк-ап, Татнефть-ап, Северсталь, АЛРОСА, ФСК ЕЭС, Сургутнефтегаз-ап, Башнефть-ап, Детский мир, ЛСР, Мечел-ап.

( Читать дальше )

Дивидендные аристократы: крупнейшие ETF и российская "знать".

- 13 марта 2019, 21:26

- |

Про многочисленных американских дивидендных аристократов написано уже немало, и каждый сам волен решать нужны ему эти «скучные» акции с див.доходность около 3% в портфеле или нет. Для тех, кому они интересны, есть два пути. Первый — это самостоятельно выбрать наиболее интересные (с Вашей точки зрения) акции. Используя нужные параметры (например, классические для США 25 лет непрерывно повышающихся дивидендов), Вы получите длинные выборки, которые придется изучить поименно, чтобы отсеять компании с теми или иными изъянами (опять же по Вашему мнению).

Также можно купить всю выборку сразу или воспользоваться экспертизой акул инвестиционного бизнеса за сравнительно небольшую комиссию. Существует масса подборок хороших дивидендных акций, как американских, так и других стран. На рынке можно найти (и купить) разные биржевые фонды (ETF), инвестирующие в дивидендные истории. И методики отбора эмитентов у них различаются. Но основной критерий в виде стабильных и высоких дивидендов у всех подобных фондов на первом месте. Просто каждый добавляет свои, так сказать «авторские», фильтры. А некоторые просто повторяют какой-нибудь из «аристократических» индексов, например S&P 500 Dividend Aristocrats (тот самый, в котором 25+ лет роста выплат).

Выбор дивидендных ETF велик, вот лишь некоторые из наиболее крупных фондов (таблица составлена по данным сайта ETFdb.com):

( Читать дальше )

Портфель облигаций или что взять вместо мусора

- 06 февраля 2019, 12:07

- |

Дисклеймер- автор не несёт ответственности за любые последствия вызванные применением данного материала. Данный материал является личным мнением и не несёт в себе рекомендации к действию.

В последнее время стали очень популярны мусорные облигации, я решил подобрать альтернативу из компаний которые имеют достаточно высокую доходность, однако обладают инвестиционным рейтингом.

Лизинговая компания работает с 2004 года, 26 место по объёму лизингового портфеля.

Не так давно АКРА повысила рейтинг с ВВВ+ до А-. Котировки пока не отреагировали.

цена в терминале 99,85 дох. 11,22% погашение через 779 дн.

Амортизационное погашение равными частями по 8,3% от номинала.

Фактически половина вложенных вами денег вернётся уже через год.

Подходит для тех кому интересно короткое вложение средств под хороший процент и с хорошей надёжностью.

( Читать дальше )

Стратегия ротации ETF - 16% годовых в $ США (часть 2)

- 25 января 2019, 16:00

- |

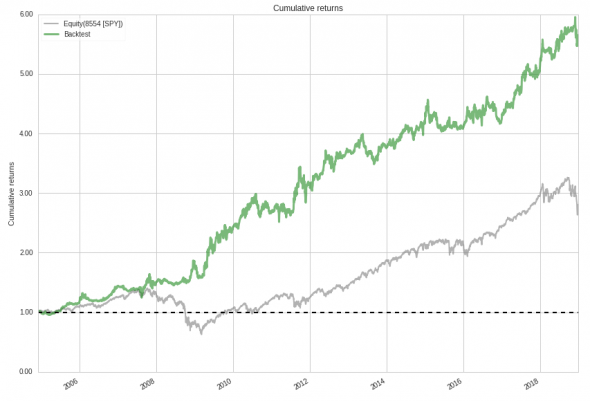

Во всех решениях есть свои нюансы, к примеру в Quantopian история котировок скорректирована на сплиты и дивиденды, поэтому нужно добавлять к среднегодовой доходности (CAGR) среднегодовую доходность по дивидендам (для акций в среднем это приблизительно 3% годовых в период тестирования).

Результаты за 2005-2018 года (13 лет) против S&P500 (SPY):

( Читать дальше )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал