SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера offside

Давно что-то мы на вопросы не отвечали, а вы их не задавали - велкам!

- 10 августа 2011, 10:50

- |

:)

- комментировать

- ★5

- Комментарии ( 279 )

Сложные времена для индустрии.

- 08 августа 2011, 21:20

- |

Это будет сложный месяц для управляющих. А после выхода отчетов по результатам квартала, то и для сейлзов.

Вообще, это самый тяжелый бизнес, поскольку большая часть компаний из этой индустрии не намного лучше частного трейдера. Но в отличии от частного трейдера, им нужно продавать свой товар.

И одно дело, когда продаешь машину или фотоаппарат. И совсем другое, когда продаешь то, чего нет. При этом большая часть людей не знает, что они конкретно продают, а поскольку так делаю все вокруг, то все начинают думать, что так оно и есть и что это в порядке вещей.

Индустрия управления капиталом больна по рождению, поскольку риск лежит только на владельце капитала. Это дает возможность продавать пустоту. В день, когда сейлзы и управляющий и акционеры управляющих компаний начнут нести солидарную ответственность в части потерь, идустрия очистится. Останутся только люди, которые будут профессионально делать свое дело.

Ответ в части продукта крайне прост. Как и везде, продается профессонализм. И как и везде, профессионализм — это способность закрытой системы работать с меньшим количеством ошибок, а также умение определять ситуации с высокой вероятностью успеха.

Когда это понимание в полной мере придет каждому клиенту управляющих компаний, то в тот же момент он поймет, что профессионал в этой области никогда не будет работать с клиентами.

Вообще, это самый тяжелый бизнес, поскольку большая часть компаний из этой индустрии не намного лучше частного трейдера. Но в отличии от частного трейдера, им нужно продавать свой товар.

И одно дело, когда продаешь машину или фотоаппарат. И совсем другое, когда продаешь то, чего нет. При этом большая часть людей не знает, что они конкретно продают, а поскольку так делаю все вокруг, то все начинают думать, что так оно и есть и что это в порядке вещей.

Индустрия управления капиталом больна по рождению, поскольку риск лежит только на владельце капитала. Это дает возможность продавать пустоту. В день, когда сейлзы и управляющий и акционеры управляющих компаний начнут нести солидарную ответственность в части потерь, идустрия очистится. Останутся только люди, которые будут профессионально делать свое дело.

Ответ в части продукта крайне прост. Как и везде, продается профессонализм. И как и везде, профессионализм — это способность закрытой системы работать с меньшим количеством ошибок, а также умение определять ситуации с высокой вероятностью успеха.

Когда это понимание в полной мере придет каждому клиенту управляющих компаний, то в тот же момент он поймет, что профессионал в этой области никогда не будет работать с клиентами.

Ударные дни. Статистика 03.08.05 - 01.08.11

- 04 августа 2011, 12:09

- |

Продолжаю публиковать статистические выкладки по fRTS за период с 3.08.2005 по 01.08.2011 года

(Начало здесь)

Сегодня рассмотрим более внимательно так называемые «ударные дни».

Напомню, что при поверхностном анализе было выявлено 250 УД из 1 487 торговых дней, а это 17% или почти каждый 6 день.

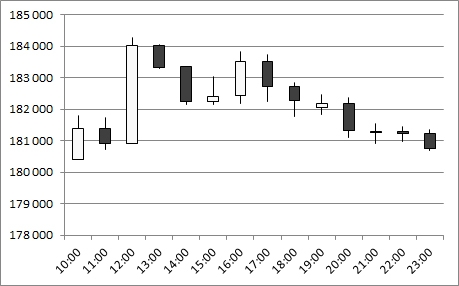

На самом деле, это не совсем ударные дни в распространенном понимании, а просто направленные дни, когда цена в течение дня ни разу не пересекла цену открытия. Но при таком подходе и вот такой день попадает под это определение:

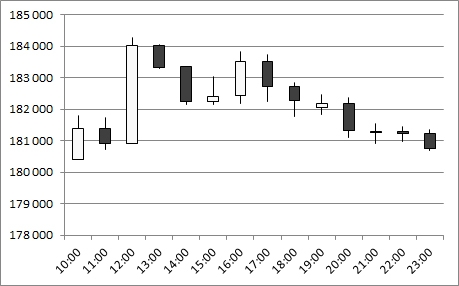

24 июня 2011 года

Технически – направленное движение вверх, но с УД никак ассоциируется, тем не менее, такие дни попали в «список 250»

В таком случае с 250-ти дней имеем 77 «настоящих» УД, а это уже всего лишь 5% или каждый 20-й день. Не так густо, согласитесь. Возможно ли построить систему только на УД? Возможно, но точно такие дни придется подождать…

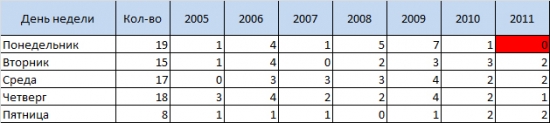

Видим, что по количественному показателю явное преимущество у быков. 50 против 27. Говорит о том, что покупатели более уверены в завтрашнем росте, нежели быки — в падении. И еще если вы в лонге, и видите, что цена на фьючерс «трендово» растет, то сидите до конца дня. Вероятность, что при закрытии цена будет максимальна, достаточно высока. И если наоборот, вы в шорте и цена «трендово» падает, то ищите точки выхода до закрытия дня.

По качественному показателю медведи почти в два раза опережают быков. Среднее падение более 7 500 пунктов! Конечно большой вклад дает 2008-й год, но даже если посмотреть на 2010-2011 – это не менее 5,5 тысяч пунктов! Поэтому падение так любимо многими внутридневными трейдерами! Но как показывает статистика такой «халявы» не очень много, даже в панический 2008-й всего 8 дней. Но эти дни остаются в сердцах многих…

Из всех месяцев выделяется сентябрь. Наибольший % всех УД был именно в сентябре. Не было еще ни одного сентября с 2005 года без УД.

Стоит отметить, что и в этом случае 2009 г был пиковым. Рассвет теории УД :) Даже кризисный и очень волатильный 2008-й год не так богат на УД.

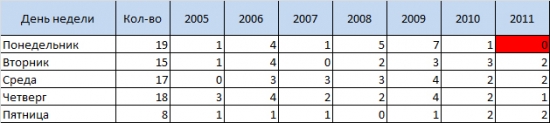

В любой! Это не возможно предсказать используя статистику. В общем количестве явный аутсайдер – пятница, но в 2010 и в 2011 годах – пятница наравне с другими днями. В целом видно, что здесь предпочтений нет. Но стоит отметить что в этом году не было ни одного ударного понедельника. Скорее всего он нас еще ожидает, еще не вечер J

Это мы проанализировали «чистые» УД. Но мы упустили из вида такие, дни, когда high или low последней часовой свечи не является самой высокой или самой низкой ценой дня, но при этом закрытие дня происходит на уровнях близких к хаям/лоям.

Например, такой день:

07.07.2011

Но это уже в следующий раз…

(Начало здесь)

Сегодня рассмотрим более внимательно так называемые «ударные дни».

Напомню, что при поверхностном анализе было выявлено 250 УД из 1 487 торговых дней, а это 17% или почти каждый 6 день.

На самом деле, это не совсем ударные дни в распространенном понимании, а просто направленные дни, когда цена в течение дня ни разу не пересекла цену открытия. Но при таком подходе и вот такой день попадает под это определение:

24 июня 2011 года

Технически – направленное движение вверх, но с УД никак ассоциируется, тем не менее, такие дни попали в «список 250»

- Зададим еще один параметр УД – high или low последней часовой свечи (исследую 1H) должен быть самой высокой или самой низкой ценой дня.

В таком случае с 250-ти дней имеем 77 «настоящих» УД, а это уже всего лишь 5% или каждый 20-й день. Не так густо, согласитесь. Возможно ли построить систему только на УД? Возможно, но точно такие дни придется подождать…

Видим, что по количественному показателю явное преимущество у быков. 50 против 27. Говорит о том, что покупатели более уверены в завтрашнем росте, нежели быки — в падении. И еще если вы в лонге, и видите, что цена на фьючерс «трендово» растет, то сидите до конца дня. Вероятность, что при закрытии цена будет максимальна, достаточно высока. И если наоборот, вы в шорте и цена «трендово» падает, то ищите точки выхода до закрытия дня.

По качественному показателю медведи почти в два раза опережают быков. Среднее падение более 7 500 пунктов! Конечно большой вклад дает 2008-й год, но даже если посмотреть на 2010-2011 – это не менее 5,5 тысяч пунктов! Поэтому падение так любимо многими внутридневными трейдерами! Но как показывает статистика такой «халявы» не очень много, даже в панический 2008-й всего 8 дней. Но эти дни остаются в сердцах многих…

- Если посмотреть на помесячную разбивку, то видно, что на лето УД приходится крайне мало. В этом году таких дней даже не было ни разу (до 1 августа)

Из всех месяцев выделяется сентябрь. Наибольший % всех УД был именно в сентябре. Не было еще ни одного сентября с 2005 года без УД.

Стоит отметить, что и в этом случае 2009 г был пиковым. Рассвет теории УД :) Даже кризисный и очень волатильный 2008-й год не так богат на УД.

- В какой день недели наиболее вероятен УД?

В любой! Это не возможно предсказать используя статистику. В общем количестве явный аутсайдер – пятница, но в 2010 и в 2011 годах – пятница наравне с другими днями. В целом видно, что здесь предпочтений нет. Но стоит отметить что в этом году не было ни одного ударного понедельника. Скорее всего он нас еще ожидает, еще не вечер J

Это мы проанализировали «чистые» УД. Но мы упустили из вида такие, дни, когда high или low последней часовой свечи не является самой высокой или самой низкой ценой дня, но при этом закрытие дня происходит на уровнях близких к хаям/лоям.

Например, такой день:

07.07.2011

Но это уже в следующий раз…

1000 пунктов в день на fRTS - реально? Сложная неделя

- 29 июля 2011, 20:35

- |

Краткая характеристика недели:

ХОРОШИЕ профиты и БОЛЬШИЕ лоси.

Цифры:

Стартовая на начало недели: 111360р

Итого за неделю: +9511р (+8.5%), план недели 5000п не выполнен(

По дням недели:

Понедельник +18674р, прогноз более-менее http://www.smart-lab.ru/blog/11315.php по ходу торгов подстроился, половину профита взял краткосроком по 400-500п, половину лонгом сбера.

Вторник +20013р, прогноз после корректировки почти нормальный http://www.smart-lab.ru/blog/11410.php , торговал в обе стороны, не жадничал. Рынок был хорош для интрадея.

Среда -16144р, прогноза как такового не было http://www.smart-lab.ru/blog/11488.php , уперся в своем мнении про ралли на ожиданиях решения, в итоге на клозе получил антиралли с хорошим убытком. Стал жадничать и не забрал виртуальный профит в 1000п. Просто зазвездил после 2х дней с хорошим плюсом.

Четверг +5974р, подметил правильно неадекват рынка на выкуп

( Читать дальше )

ХОРОШИЕ профиты и БОЛЬШИЕ лоси.

Цифры:

Стартовая на начало недели: 111360р

Итого за неделю: +9511р (+8.5%), план недели 5000п не выполнен(

По дням недели:

Понедельник +18674р, прогноз более-менее http://www.smart-lab.ru/blog/11315.php по ходу торгов подстроился, половину профита взял краткосроком по 400-500п, половину лонгом сбера.

Вторник +20013р, прогноз после корректировки почти нормальный http://www.smart-lab.ru/blog/11410.php , торговал в обе стороны, не жадничал. Рынок был хорош для интрадея.

Среда -16144р, прогноза как такового не было http://www.smart-lab.ru/blog/11488.php , уперся в своем мнении про ралли на ожиданиях решения, в итоге на клозе получил антиралли с хорошим убытком. Стал жадничать и не забрал виртуальный профит в 1000п. Просто зазвездил после 2х дней с хорошим плюсом.

Четверг +5974р, подметил правильно неадекват рынка на выкуп

( Читать дальше )

Время торговать опционами

- 27 июля 2011, 14:57

- |

Решил разместить цикл вэбинаров Твардовского по опционам — это полноценное обучение азам опционной торговли — советую всем ознакомится — очень перспективные инструменты.

Приятного просмотра и не забудьте плюсануть тему на главную ) Спасибо.

Лекция 1.

Лекция 2. Лекция 3. Лекция 4. Лекции 5, 6, 7, 8 доступны только клиентам Ай Ти Инвест — нужно зайти в вэбкабинет и продолжить просмотр.

Приятного просмотра и не забудьте плюсануть тему на главную ) Спасибо.

Лекция 1.

Лекция 2. Лекция 3. Лекция 4. Лекции 5, 6, 7, 8 доступны только клиентам Ай Ти Инвест — нужно зайти в вэбкабинет и продолжить просмотр.

Сужения волатильности - отличные точки для принятия решений.

- 20 июля 2011, 12:08

- |

Продолжаю перепост записей со своего сайта ByTrend.ru, на этот раз торговая тактика.

Волатильность на рынке имеет цикличную природу, многим известно, что после периодов снижения волатильности наступают периоды ее повышения. Время, когда размах движения падает, является одним из лучших моментов для принятия торговых решений по следующим причинам:

1. Можно выставить небольшой стоп, что позволяет зайти бОльшим размером в позицию при тех же рисках на депозит.

2. В случае пробоя в сторону обратную Вашему прогнозу можно быстро перевернуться.

3. Если прорыв истинный, то во время пробоя волатильность резко вырастает и цену уносит быстро и далеко от Вашей точки входа, что соответствует критерию хорошей сделки.

4. При входе в сужениях легко соблюдать золотое правило трейдинга: «Давай прибыли течь, режь убытки сразу», потому что зачастую потенциал выхода из сужения значительно больше, чем возможный стоп.

Сужения волатильности достаточно просто отслеживаются, есть несколько простых вариантов.

( Читать дальше )

Волатильность на рынке имеет цикличную природу, многим известно, что после периодов снижения волатильности наступают периоды ее повышения. Время, когда размах движения падает, является одним из лучших моментов для принятия торговых решений по следующим причинам:

1. Можно выставить небольшой стоп, что позволяет зайти бОльшим размером в позицию при тех же рисках на депозит.

2. В случае пробоя в сторону обратную Вашему прогнозу можно быстро перевернуться.

3. Если прорыв истинный, то во время пробоя волатильность резко вырастает и цену уносит быстро и далеко от Вашей точки входа, что соответствует критерию хорошей сделки.

4. При входе в сужениях легко соблюдать золотое правило трейдинга: «Давай прибыли течь, режь убытки сразу», потому что зачастую потенциал выхода из сужения значительно больше, чем возможный стоп.

Сужения волатильности достаточно просто отслеживаются, есть несколько простых вариантов.

( Читать дальше )

Про ОИ

- 18 июля 2011, 16:32

- |

ОПРЕДЕЛЕНИЕ

Открытый интерес — это число открытых фьючерсных или опционных контрактов. Открытым контрактом может быть контракт на покупку или на продажу, который до настоящего момента не исполнен, не закрыт или срок которого не истек. Открытый интерес — скорее не индикатор, а просто один из элементов стандартного набора данных по некоторым видам ценных бумаг.

Известно (хотя порой и упускается из виду), что фьючерсный контракт всегда подразумевает участие покупателя и продавца. Это означает, что каждая единица открытого интереса всегда представляет две стороны: покупателя и продавца.

Открытый интерес увеличивается, когда покупатель и продавец заключают новый контракт. При этом покупатель открывает длинную позицию, а продавец—короткую. Открытый интерес уменьшается, если стороны ликвидируют существующие контракты. При этом покупатель продает свою длинную позицию, а продавец закрывает свою короткую позицию.

ИНТЕРПРЕТАЦИЯ

( Читать дальше )

Открытый интерес — это число открытых фьючерсных или опционных контрактов. Открытым контрактом может быть контракт на покупку или на продажу, который до настоящего момента не исполнен, не закрыт или срок которого не истек. Открытый интерес — скорее не индикатор, а просто один из элементов стандартного набора данных по некоторым видам ценных бумаг.

Известно (хотя порой и упускается из виду), что фьючерсный контракт всегда подразумевает участие покупателя и продавца. Это означает, что каждая единица открытого интереса всегда представляет две стороны: покупателя и продавца.

Открытый интерес увеличивается, когда покупатель и продавец заключают новый контракт. При этом покупатель открывает длинную позицию, а продавец—короткую. Открытый интерес уменьшается, если стороны ликвидируют существующие контракты. При этом покупатель продает свою длинную позицию, а продавец закрывает свою короткую позицию.

ИНТЕРПРЕТАЦИЯ

( Читать дальше )

Торговля по правилам

- 17 июля 2011, 18:32

- |

Недавно я описал один из своих неудачных торговых дней, где посетовал на то, что не следую своей ТС, что приводит к убыткам там, где должна была быть прибыль и к большим убыткам там, где могли быть маленькие. С тех пор, работая над собственными ошибками, пытался хоть один день провести торговлю без лишних (не по системе) сделок. Тем не менее, нет нет, да получалось совершить глупость, из-за которой мой торговый день считался некошерным.

Наконец, получилось провести целый день четко по системе. Так получилось, что этим днем оказалась пятница 15.07.2011, т.е. день экспирации июньских опционов. Фьючерс на индекс РТС в этот день был во флетовом боковике, и я полагаю, многие со мной согласятся, что день не самый удачный для прибыльной торговли. Однако, следуя точно своим правилам, я вышел в плюсе. Это не самый прибыльный день за те две недели, что я пытался исправить свои ошибки, но считаю его показательным прежде всего для самого себя, а потому привожу результаты именно от 15-го июля. (Хотя, будь у меня поболее опыта и поменьше жадности, — я бы вообще не торговал в этот день).

( Читать дальше )

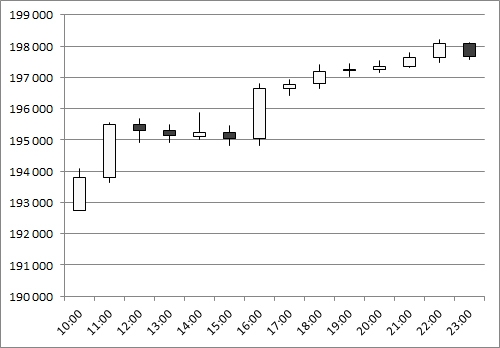

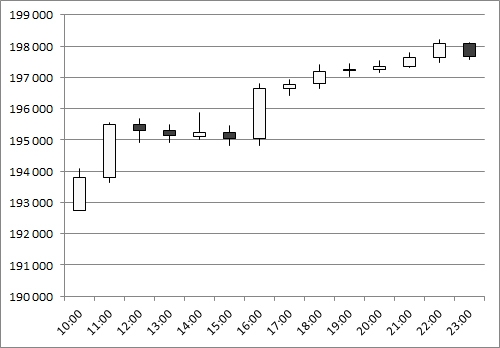

Взгляд на 15.07.11 "БИТВА бычки198 vs мишки187"

- 15 июля 2011, 06:44

- |

Стандартное для последних нескольких дней утро. Очередное агентство понижает прогноз по рейтингу США, и мы видим азиатский пролив сипифуча до 1302 с попыткой выкупа на 1310.

А это значит, что БИТВА бычков198 и мишек187 будет продолжена. Исход битвы на 18:45 могу попытаться предсказать заранее 192500 +-500п.

Почему именно 192500, считаем на пальцах:

(198000-187000)/2=192500

Для проверки смотрим вчерашнюю внутридневную среднюю.

Какой из этого делаю вывод? Мой мозг интрадея пипсовщика должен думать чуть более глобально, а то дальше 1го часа торгов я в оценке силе и направления движения РИУ не продвинусь.

Итак, мой прогноз движения РИУ на сегодня:

1. Открытие 10:00 бычки пытаются тащить к уровню 192500, в этом помогает рекордный для этой недели бэкворд. Первую попытку выкупится оцениваю скептически, наверное не дотянут. Одним ухом слушал вечером РБК впервые за несколько месяцев. Как же там покупцов пугают)))

2. 10:05-12:00 бои местного значения, колебания идут с жесткими запилами. Основной диапазон 191000-193000.

3. Особое внимание на уровень 190000. Именно здесь сосредоточены стопы бычков, т.к. это уровень поддержки локального восходящего тренда и горизонтальный уровень проторговки.

Считаю, что мишки предпримут попытку снятия стопов бычков. Время атаки вижу с 13:00 до 15:00.

В случае вылета стопов мы должны увидеть на экране 189000.

4. 15:00-18:45 задача этого этапа привести цену в нужное место 192500 -+500п.

Используют две ручки регулировки ГП и Сбер.

А) укатали рынок — Кукл покупает и сбер и ГП подтягивая.

Б) перекуплен рынок — сливают ГП и стоит сбер

В) точная подстройка осуществляет на споте заявками в стакане ГП и сбера от закидывания по 50000 лотов до полного отсутствия заявок выше 3000.

Мой торговый план:

1. Хорошая покупка 190000, отличная 189000, идеальная 188000

2. Хороший шорт 194000, отличный 195000, идеальный 196000.

3. До 15:00 тактика ловить сделки по 500-600п, меньше быть в рынке.

Я сегодня БыкоМедведь.

Претендую на объективность и сейчас без позиций.

Шорт на вечерке закрыт, а попытка еще и от лонга, перевернувшись на 190830, нажится не удалась (пересидел) и пришлось скинуть в 23:49:50, т.к. свое правило овернайт без позиций на такой внешке нарушать нельзя.

Всем удачных торгов!

А это значит, что БИТВА бычков198 и мишек187 будет продолжена. Исход битвы на 18:45 могу попытаться предсказать заранее 192500 +-500п.

Почему именно 192500, считаем на пальцах:

(198000-187000)/2=192500

Для проверки смотрим вчерашнюю внутридневную среднюю.

Какой из этого делаю вывод? Мой мозг интрадея пипсовщика должен думать чуть более глобально, а то дальше 1го часа торгов я в оценке силе и направления движения РИУ не продвинусь.

Итак, мой прогноз движения РИУ на сегодня:

1. Открытие 10:00 бычки пытаются тащить к уровню 192500, в этом помогает рекордный для этой недели бэкворд. Первую попытку выкупится оцениваю скептически, наверное не дотянут. Одним ухом слушал вечером РБК впервые за несколько месяцев. Как же там покупцов пугают)))

2. 10:05-12:00 бои местного значения, колебания идут с жесткими запилами. Основной диапазон 191000-193000.

3. Особое внимание на уровень 190000. Именно здесь сосредоточены стопы бычков, т.к. это уровень поддержки локального восходящего тренда и горизонтальный уровень проторговки.

Считаю, что мишки предпримут попытку снятия стопов бычков. Время атаки вижу с 13:00 до 15:00.

В случае вылета стопов мы должны увидеть на экране 189000.

4. 15:00-18:45 задача этого этапа привести цену в нужное место 192500 -+500п.

Используют две ручки регулировки ГП и Сбер.

А) укатали рынок — Кукл покупает и сбер и ГП подтягивая.

Б) перекуплен рынок — сливают ГП и стоит сбер

В) точная подстройка осуществляет на споте заявками в стакане ГП и сбера от закидывания по 50000 лотов до полного отсутствия заявок выше 3000.

Мой торговый план:

1. Хорошая покупка 190000, отличная 189000, идеальная 188000

2. Хороший шорт 194000, отличный 195000, идеальный 196000.

3. До 15:00 тактика ловить сделки по 500-600п, меньше быть в рынке.

Я сегодня БыкоМедведь.

Претендую на объективность и сейчас без позиций.

Шорт на вечерке закрыт, а попытка еще и от лонга, перевернувшись на 190830, нажится не удалась (пересидел) и пришлось скинуть в 23:49:50, т.к. свое правило овернайт без позиций на такой внешке нарушать нельзя.

Всем удачных торгов!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал