SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Мурен(а)

7-10 лет стагнации в экономике РФ

- 20 августа 2013, 10:27

- |

Дубинин говорит, что 10 лет ничего хорошего не будет

top.rbc.ru/viewpoint/19/08/2013/870736.shtml

top.rbc.ru/viewpoint/19/08/2013/870736.shtml

- комментировать

- ★2

- Комментарии ( 7 )

Откуда возникает улыбка волатильности?

- 17 августа 2013, 21:55

- |

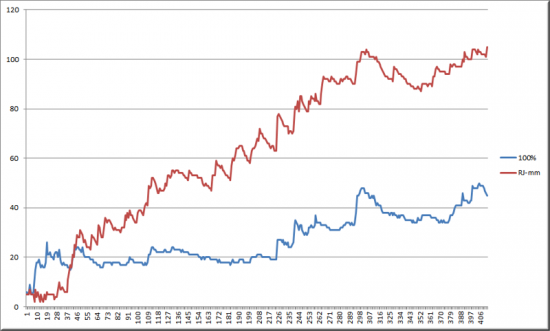

Продолжая популярную сейчас тему с моделями улыбки волатильности, хочу поделиться результатами своего исследования на эту тему. Немного стремно делать это после поста Виталия Курбаковского. Но может кому-то и мое исследование будет интересно. Сам я не математик и не трейдер, просто программист. Поэтому не судите строго.

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Ограниченность системного подхода в торговле.

- 17 августа 2013, 14:11

- |

Есть масса преимуществ системного подхода в торговле. Это и стабильность и точность. Но данный подход имеет свои ограничения. Необходимо их знать. На данном видео рассмотрим ограничения применения системного подхода для торговли по ценовым паттернам. Возьмем для примера классическую фигуру технического анализа " голова и плечи" и увидим недостатки формализации.

Преимущество системного подхода в торговле.

- 10 августа 2013, 15:59

- |

В чем состоит преимущество системного подхода в торговле? Рассмотрим на конкретном примере торговой системы, как можно использовать принципы системной торговли и добиться хорошего и устойчивого результата.

Пушечное мясо для брокеров

- 07 августа 2013, 13:42

- |

Неужели и Здесь нет ни одного Трейдера??

Весь анекдот состоит что они ещё и плятят за всякие лабы для того чтобы их обчистили… С их уровнем — у них нет ни Одного шанса.

Это просто садо мазо..

Лучше бы хоть слушали специалистов типа:

shelandr.ru/doska/?p=739#comment-242

Весь анекдот состоит что они ещё и плятят за всякие лабы для того чтобы их обчистили… С их уровнем — у них нет ни Одного шанса.

Это просто садо мазо..

Лучше бы хоть слушали специалистов типа:

shelandr.ru/doska/?p=739#comment-242

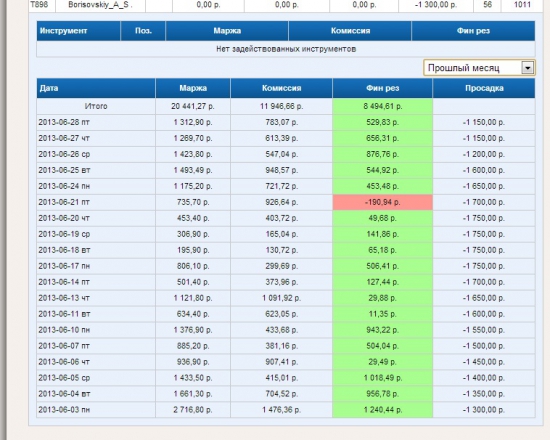

5-ый месяц в профессиональном трейдинге. Разбор полётов.

- 01 августа 2013, 11:15

- |

Всем привет, дорогие смарт-лабовцы!

Вот и закончился Июль, а это значит, что прошли еще два месяца торговли в плюс...

Вот мои предыдущие публикации:

1. Обращение к трейдерам.

2. Первые ласточки. Продолжение.

В прошлый раз (ссылка) я публиковал результаты своей торговли за апрель и май. И сегодня я хотел бы вновь подвести итоги за июнь и июль, плюс параллельно поговорить немного о психологических проблемах, с которыми может столкнуться как начинающий, так и опытный трейдер, который стремится к более высоким результатам.

Июнь

Сделав промежуточные выводы после майских торгов, что не стоит обращать внимание на финансовый результат от сделки, а надо уделять внимание и усилия только на правильные, обоснованные точки входа, с обязательным сохранением соотношения риск/прибыль не менее 1/4, я с особым энтузиазмом ринулся в бой. Но не тут то было. Я планировал выйти, с учетом прошлой динамики, на уровень 20 000 — 30 000р. в месяц. Для этого мне необходимо было увеличить торговые объемы примерно в 1,5 — 2 раза. И вот что в итоге получилось:

( Читать дальше )

Вот и закончился Июль, а это значит, что прошли еще два месяца торговли в плюс...

Вот мои предыдущие публикации:

1. Обращение к трейдерам.

2. Первые ласточки. Продолжение.

В прошлый раз (ссылка) я публиковал результаты своей торговли за апрель и май. И сегодня я хотел бы вновь подвести итоги за июнь и июль, плюс параллельно поговорить немного о психологических проблемах, с которыми может столкнуться как начинающий, так и опытный трейдер, который стремится к более высоким результатам.

Июнь

Сделав промежуточные выводы после майских торгов, что не стоит обращать внимание на финансовый результат от сделки, а надо уделять внимание и усилия только на правильные, обоснованные точки входа, с обязательным сохранением соотношения риск/прибыль не менее 1/4, я с особым энтузиазмом ринулся в бой. Но не тут то было. Я планировал выйти, с учетом прошлой динамики, на уровень 20 000 — 30 000р. в месяц. Для этого мне необходимо было увеличить торговые объемы примерно в 1,5 — 2 раза. И вот что в итоге получилось:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал