Избранное трейдера Uranov Oleg

4 налоговые льготы для частных инвесторов в 2021 году

- 26 июня 2021, 16:49

- |

А в 2020 году их было 5..

Привет! Я решил актуализировать прошлогоднее видео по налоговым льготам для частного инвестора и сразу обнаружил плохую новость:

В 2020 году мы не платили налог по купонам с облигаций (ОФЗ, муниципальных и даже некоторых корпоративных). А в 2021 году этой налоговой льготы уже нет — и налог придется платить, 13%.

Так что -1 льгота… А вот, что осталось:

1. ИИС (Индивидуальный Инвестиционный Счет).

ИИС — главная налоговая льгота для инвесторов в России. Если у вас до сих пор не открыт ИИС счёт — обязательно откройте его прямо сейчас (можно по моей реферальной ссылке — вы и я получим бонусы): можете не класть на него деньги, а срок для получения льготы у вас при этом будет идти.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 13 )

Серебро: причины роста цены

- 24 февраля 2021, 16:24

- |

С начала 2020 года по сегодняшний день цена на серебро показала рост приблизительно на 54,04% и превысила отметку 27 долл. США за тройскую унцию, таким образом, достигнув одного из наиболее высоких значений за последние 20 лет. Более того, настолько высокая (или более высокая) цена на серебро наблюдалась лишь еще 2 раза: в конце 1970-ых – начале 1980-ых, а также в начале 2010-ых.

Динамика цены на серебро за последние 70 лет

( Читать дальше )

Каморка ''Деда Панаса".

- 24 февраля 2021, 15:59

- |

Небольшой обзор по СЕРЕБРУ с точки зрения графического анализа .

СЕРЕБРО глобально. Уровень 30 долларов водораздел между ЛОНГОМ с целью роста на 35 долларов или ШОРТОМ на 21 доллар.

Если закрепляемся выше 30 покупаем цель роста 35. Сейчас по сути Серебро в шорте отбившись от 30 с целью 21 доллар, стоп выше 30.

( Читать дальше )

Как инвестору уберечься от надвигающегося цунами

- 24 февраля 2021, 08:30

- |

Возможно, уже во второй половине 2021 года мы увидим инфляцию на рынке США, что потянет за собой много интересных событий. Давайте разберемся как может развиваться ситуация.

Судя по всему, ближе к лету карантинные меры в США и Европе начнут ослабевать, люди выйдут на работу и станут активнее тратить деньги на кино, рестораны, путешествия т.е. деньги пойдут в реальные сектора экономики. Инфляция начнет разгонятся и к концу 21го или началу 22го на радарах ФРС замигает красный огонек.

Как неоднократно нам говорили представители ФРС, их не смущает рост собственного баланса, для них таргет это инфляция. Как только инфляция станет угрожать экономики США мы услышим сначала общие, а потом все более конкретные формулировки о том, что выкуп активов на баланс ФРС надо прекращать. На самом деле даже робких высказываний на этот счет хватит, чтобы поднять волну на фондовых рынках всего мира. В цунами ее превратят сами участники рынков.

( Читать дальше )

Как правильно определить тренд и его силу, чтобы не попасться на удочку пампа.

- 23 февраля 2021, 15:59

- |

На прошлой неделе мы стали свидетелями большой волатильности акций эмитентов третьего эшелона рынка РФ, таких как: Белуга, Красный Октябрь и других жертв рыночных манипуляций группы лиц, преследующих цель спекулятивного обогащения по предварительному сговору. Не буду заострять внимание на платформах каких сообществ и телеграмм каналов это происходит, хочу только обратить внимание на то, как можно, даже не разбираясь в причинах роста, по характеру тренда определить степень серьезности изменения цены бумаги.

Давайте вспомним, что такое тренд.

Определение тренда по графику при помощи правильно начерченной линии позволяет без сложных инструментов понять верное направление цены и вести торговлю по тренду. Для этого нужно открыть терминал с тайм фреймом, на котором работает трейдер, и попытаться соединить крайние точки цены одной линией.

Наложенная линия под углом должна проходить минимум через два максимума или минимума. Если в результате она соединяет три и более точки, то это еще лучше и вернее подтверждает тренд.

( Читать дальше )

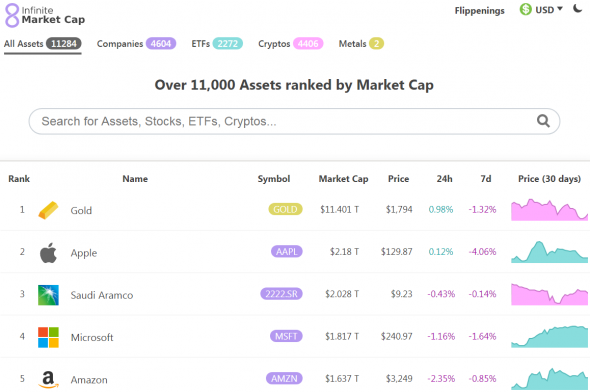

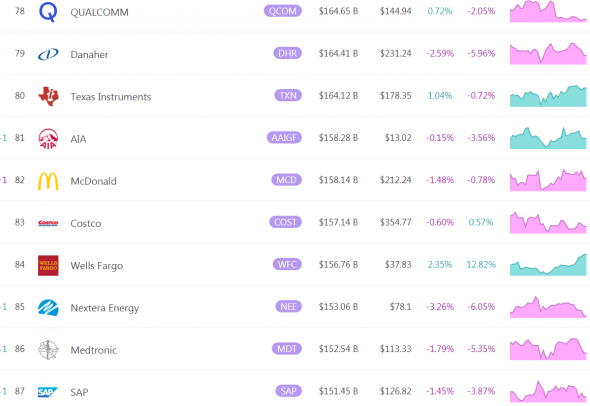

Отличный сайт. 8marketcap.com Пользуйтесь.

- 22 февраля 2021, 14:06

- |

Выдает данные по капитализации.

11284 актива

4604 компаний

2272 ЕТФ

4406 криптовалют

( Читать дальше )

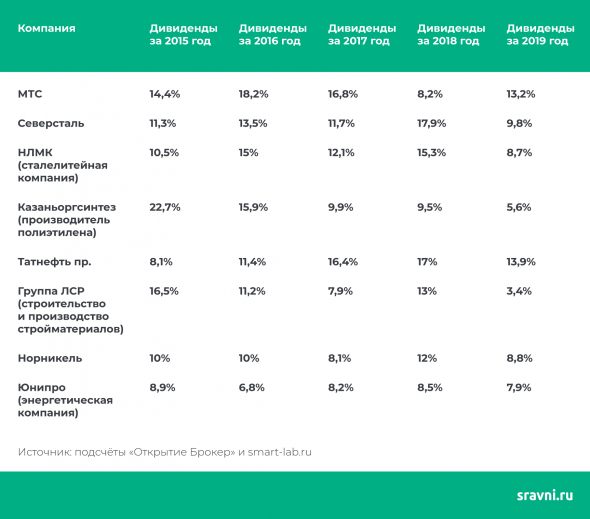

8 компаний, которые каждый год платят дивиденды

- 04 февраля 2021, 13:23

- |

Акции покупают, чтобы заработать не только на росте цены, но и на выплате дивидендов. Мы попросили аналитиков назвать компании, которые за последние пять лет лидировали по дивидендным выплатам.

Согласно подсчётам «Открытие брокер», больше всего дивидендов в течение последних пяти лет заплатили восемь компаний. В их числе МТС, Северсталь, Норникель и ЛСР.

В 2015 году самый большой дивиденд в размере 22,7% от цены акции заплатил крупнейший производитель полиэтилена — компания Казаньоргсинтез. По итогам прошлого года наибольший дивиденд на уровне 13,9% заплатила по привилегированным акциям компания Татнефть. Это почти в два раза больше, чем можно было заработать на вкладах в крупных банках.

Не все компании выплатили дивиденды за 2020 год. Выплаты могут происходить до середины 2021 года. Поэтому данные за 2020 год в этой таблице мы не указали.

( Читать дальше )

НЕФТЬ.СОТ200609. Абсолютно бычий рынок.

- 25 ноября 2020, 03:58

- |

В блоге на СЛ за 16 апреля. писал:

“Контанго.

Дальние контракты стоят дороже не потому что их кто то покупает, а потому что их не продают, они в глубокой просадке у спекулянтов и переработчиков.Хеджеры же будут давить последовательно каждый ближний, добиваясь максимальной прибыли от шортов к экспире.И так несколько месяцев, пока спекулянты не перестроят свою позу в лонг по минимальным ценам.

И только после этого можно пободаться с Хеджерами за рост.”Теперь посмотрим детально куда большие спекулянты (Money Managers) перестроили свою позу.

Всё лонги от 18 до 40 долл выкупили они, +200 тыс. контрактов:

( Читать дальше )

Самая простая стратегия для трейдинга

- 24 ноября 2020, 16:23

- |

Фьючерс на фондовый индекс DAX за период с 1998 по 2011 годы. При покупке после каждого закрытия вниз с последующим выходом из рынка по цене закрытия того же самого дня мы совершим 1591 сделок, 52 процента которых будут выигрышными, но зато общая сумма убытка составит внушительные 60558$! При двух медвежьих закрытиях подряд реализуются 724 сделки, 52,2 процента которых будут закрыты с прибылью, причем общие потери оказываются значительно ниже – 1568$. Если вам хватит терпения каждый раз дожидаться подряд трёх закрытий вниз, вы будете вознаграждены 334 сделками, 55 процентов из которых принесут серьёзную прибыль 25295$.

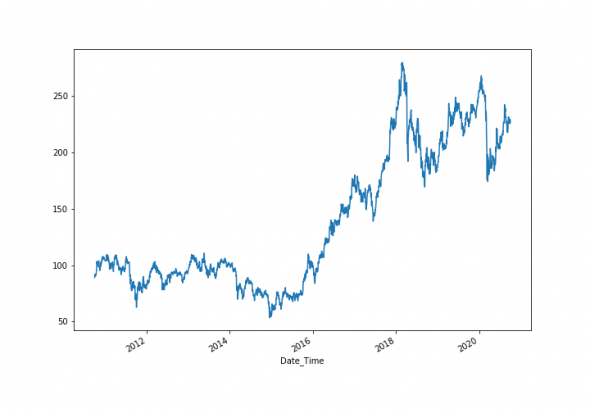

Проверять буду на сбербанке, на чём же ещё. Взял историю за последние 10 лет. Вот его график.

График цены сбербанка за последние 10 лет.

( Читать дальше )

Нейрофинансирование или почему некоторые люди зарабатывают деньги легче, чем другие

- 24 ноября 2020, 16:20

- |

Потерять больно, а иногда и очень.

Выигрыш в 100 долларов США может заставить многих людей чувствовать себя счастливыми, но потеря 100 долларов США может вызвать еще более сильное волнение, чем эта радость.

Этот пример приводит Би-би-си Арман Эшраги, профессор финансов и инвестиций Кардиффского университета, чтобы объяснить, что МРТ-сканирование мозга показало, что «потери вызывают большую активность в областях мозга, связанных с негативными эмоциями, чем те, которые генерируют (эквивалентную) прибыль в центрах удовольствия».

Хотя в прошлом медицинская область была в основном сосредоточена на изучении мозга, в последние десятилетия другие области, такие как финансовые, также стремились понять это.

Экономика смешана с нейробиологией, чтобы дать объяснение нашему поведению, будь то инвесторы или потребители, принимая во внимание не только мозг, но и нервную систему и даже гормоны.

Появилось так называемое нейрофинансирование, «относительно новая область, которая стремится понять принятие финансовых решений путем добавления знаний о психологии и нейробиологии к традиционным теориям финансов», отмечает Керстин Преускофф, адъюнкт-профессор Нейрофинансирования и нейроэкономики Женевского университета.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал