SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Шадрин

Иркутскэнерго.Дивидендная доходность 26%!?

- 09 апреля 2014, 23:21

- |

Сегодня в сущ фактах по Иркутскэнерго прошла вот такая информация.

disclosure.skrin.ru/ShowMessa...10648&agency=3

3.3. Рекомендовать годовому общему собранию акционеров ОАО «Иркутскэнерго» принять следующее решение:

1. Распределить прибыль в размере 9 681 290 тыс. руб., полученную ОАО «Иркутскэнерго» по результатам 2013 года, на следующие цели:

– инвестиционная деятельность (основное производство) – 1 613 329 тыс. руб.;

– социальные и благотворительные мероприятия – 186 000 тыс. руб..

2. Перенести рассмотрение рекомендаций по размеру дивидендов по акциям ОАО «Иркутскэнерго» и порядку их выплаты по результатам 2013 года на заседание Совета директоров не позднее 22.04.2014.

Считаем, сколько же собирается распределять СД: 9681м-1613м-186м=7882м руб.

Это 1,65руб на акцию. Котировка на сегодняшнее закрытие 09.04.14 6,3 рубля.

( Читать дальше )

disclosure.skrin.ru/ShowMessa...10648&agency=3

3.3. Рекомендовать годовому общему собранию акционеров ОАО «Иркутскэнерго» принять следующее решение:

1. Распределить прибыль в размере 9 681 290 тыс. руб., полученную ОАО «Иркутскэнерго» по результатам 2013 года, на следующие цели:

– инвестиционная деятельность (основное производство) – 1 613 329 тыс. руб.;

– социальные и благотворительные мероприятия – 186 000 тыс. руб..

2. Перенести рассмотрение рекомендаций по размеру дивидендов по акциям ОАО «Иркутскэнерго» и порядку их выплаты по результатам 2013 года на заседание Совета директоров не позднее 22.04.2014.

Считаем, сколько же собирается распределять СД: 9681м-1613м-186м=7882м руб.

Это 1,65руб на акцию. Котировка на сегодняшнее закрытие 09.04.14 6,3 рубля.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 25 )

Инвестиционные счета

- 07 апреля 2014, 15:53

- |

Народ, кто-то ознакомился полноценно с новым законом о ИИС, который вступает в силу с 2015 года? Как я его понял:

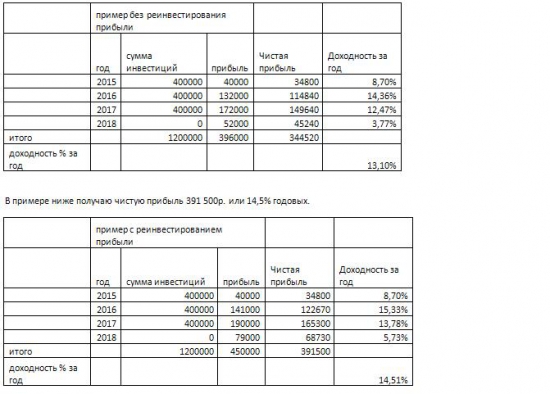

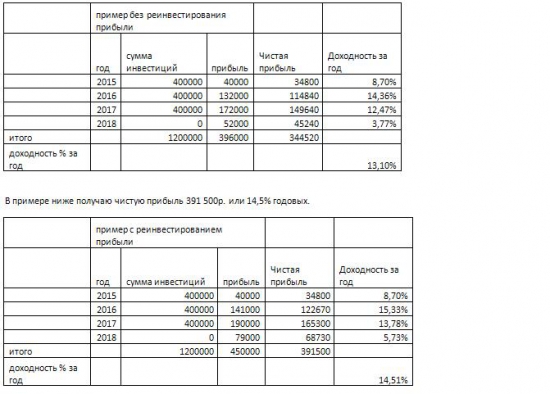

Пример: в 2015 году открываю ИИС на 3 года, вношу на счет 400т.р., покупаю облиги и держу...

В 2016 году получаю у работодателя справку 2 ндфл за 2015год и иду в налоговую получать 52т.р. (400т.р.*13%=52т.р).

В 2016 и 2017 снова вношу 400т.р., а в 2017 и 2018 году соответственно снова получаю налоговый вычет.

В 2018 году закрываю счет и в итоге получаю 13% на 1,2 млн. руб. плюс доходность 7-15% по облигациям.

В итоге инвестирую по 400т.р. в год 3 года подряд в облигации с доходностью 10% годовых получаю чистую прибыль в размере 344 520р. и доходность без реинвестирования прибыли 13,1% годовых.

Много полной информации о новом законе здесь http://smart-lab.ru/blog/159947.php

Пример: в 2015 году открываю ИИС на 3 года, вношу на счет 400т.р., покупаю облиги и держу...

В 2016 году получаю у работодателя справку 2 ндфл за 2015год и иду в налоговую получать 52т.р. (400т.р.*13%=52т.р).

В 2016 и 2017 снова вношу 400т.р., а в 2017 и 2018 году соответственно снова получаю налоговый вычет.

В 2018 году закрываю счет и в итоге получаю 13% на 1,2 млн. руб. плюс доходность 7-15% по облигациям.

В итоге инвестирую по 400т.р. в год 3 года подряд в облигации с доходностью 10% годовых получаю чистую прибыль в размере 344 520р. и доходность без реинвестирования прибыли 13,1% годовых.

Много полной информации о новом законе здесь http://smart-lab.ru/blog/159947.php

Buyback по-американски или прощай доходность от инвестиций

- 31 марта 2014, 10:50

- |

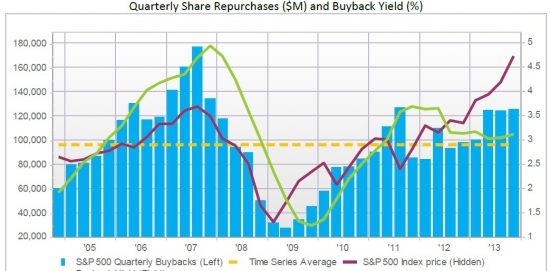

Квартальный обратный выкуп акций вырос на 28.5% по сравнению с аналогичным годом: обратный выкуп акций в долларовом эквиваленте составил $126 млрд. в четвертом квартале и $477.6 млрд. за двенадцать месяцев. В четвертом квартале сумма выкупа было около значений Q3 2013, но за весь год рост составил 28.5%.

Технологический и финансовый сектора увеличили обратный выкуп больше чем на 50%: технологий сектор потратили на обратный выкуп $34.6 млрд. в 4-ом квартале, что составило один из самых высоких темпов роста в годовом исчислении – 69.4% в индексе S&P500. Финансовый сектор также зарегистрировал впечатляющий рост — на 59.6%.

IBM и Apple выкупили акций на сумму $6.0 млрд. и $5.1 млрд. в 4 квартале. Несмотря на то, что Apple не выкупала акций в первом квартале прошлого года, она за весь 2013 совершила выкуп на $26.8 млрд. Это на 60% выше, чем во всем индексе S&P 500 от следующего в списке за весь год. Но, тем не менее, деятельность компании Apple в обратном выкупе не рекордная, если учитывать 12-и месячную скользящую за всю историю индекса. Exxon Mobil выкупила акций на сумму $35.7 млрд. в 2008 году и $ 31.8 млрд. в 2007 году. Если брать в общем 2013 год, то он не дотянул $765 млн. до того, чтоб обогнать 2007 год по сумме обратного выкупа.

( Читать дальше )

Технологический и финансовый сектора увеличили обратный выкуп больше чем на 50%: технологий сектор потратили на обратный выкуп $34.6 млрд. в 4-ом квартале, что составило один из самых высоких темпов роста в годовом исчислении – 69.4% в индексе S&P500. Финансовый сектор также зарегистрировал впечатляющий рост — на 59.6%.

IBM и Apple выкупили акций на сумму $6.0 млрд. и $5.1 млрд. в 4 квартале. Несмотря на то, что Apple не выкупала акций в первом квартале прошлого года, она за весь 2013 совершила выкуп на $26.8 млрд. Это на 60% выше, чем во всем индексе S&P 500 от следующего в списке за весь год. Но, тем не менее, деятельность компании Apple в обратном выкупе не рекордная, если учитывать 12-и месячную скользящую за всю историю индекса. Exxon Mobil выкупила акций на сумму $35.7 млрд. в 2008 году и $ 31.8 млрд. в 2007 году. Если брать в общем 2013 год, то он не дотянул $765 млн. до того, чтоб обогнать 2007 год по сумме обратного выкупа.

( Читать дальше )

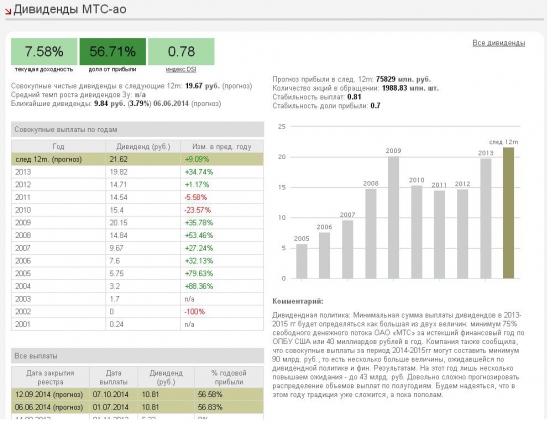

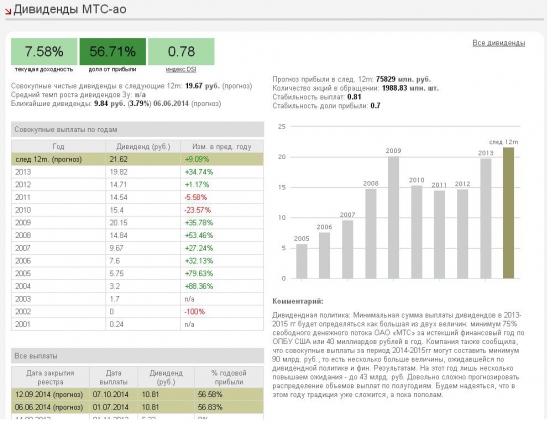

История и прогнозы дивидендов российских компаний

- 21 марта 2014, 14:31

- |

Не сочтите за рекламу, но в эти смутные дни мы запускаем расширенное покрытие дивидендов российских компаний. Теперь рейтинг дивидендных акций (http://www.dohod.ru/ik/analytics/dividend/) дополняется историей дивидендов с динамикой суммарных выплат по годам, списком всех выплат с 2000-го года, нашими комментариями по каждой бумаге, прогнозами выплат на следующие 12 месяцев.

Будем надеется, что рано или поздно ситуация стабилизируется и еще более низкие цены акций привлекут внимание инвесторов не только своими уровнями, но и высокой дивидендной доходностью, а данный сервис будет так или иначе полезен.

Будем надеется, что рано или поздно ситуация стабилизируется и еще более низкие цены акций привлекут внимание инвесторов не только своими уровнями, но и высокой дивидендной доходностью, а данный сервис будет так или иначе полезен.

Секреты трейдера: Нефтегазовый сектор (Россия)

- 18 марта 2014, 19:02

- |

17 марта 2014, 23:09

Мы начинаем тематические серии по основным отраслям российского фондового рынка. И первой такой отраслью конечно же будет нефтегазовый по известным вам причинам.

Мы начинаем тематические серии по основным отраслям российского фондового рынка. И первой такой отраслью конечно же будет нефтегазовый по известным вам причинам.

Мы рассмотрим все основные фишки с точки зрения технического анализа и здравого смысла. Учитывая, что российский рынок 3-ий год находится в боковом коридоре, мы считаем, что наступает время перемен. Мы не претендуем на уникальность материала, так как освновой задачей данной статьи является структурирование собственных мыслей и разработки торговой тактики на ближайшие 12 месяцев.

Начнем с дивидендов, на российском рынке есть очень хорошие акции строго с инвестиционной принадлежностью, это Башнефть и Сургутнефтегаз преф., доходность которых сейчас выше 10%.

( Читать дальше )

Мы начинаем тематические серии по основным отраслям российского фондового рынка. И первой такой отраслью конечно же будет нефтегазовый по известным вам причинам.

Мы начинаем тематические серии по основным отраслям российского фондового рынка. И первой такой отраслью конечно же будет нефтегазовый по известным вам причинам.Мы рассмотрим все основные фишки с точки зрения технического анализа и здравого смысла. Учитывая, что российский рынок 3-ий год находится в боковом коридоре, мы считаем, что наступает время перемен. Мы не претендуем на уникальность материала, так как освновой задачей данной статьи является структурирование собственных мыслей и разработки торговой тактики на ближайшие 12 месяцев.

Начнем с дивидендов, на российском рынке есть очень хорошие акции строго с инвестиционной принадлежностью, это Башнефть и Сургутнефтегаз преф., доходность которых сейчас выше 10%.

( Читать дальше )

Паноптикум

- 16 марта 2014, 14:34

- |

Всё чаще и чаще попадаются статьи про идеи инвестиций в украинские акции...

Они на низах, «когда льется кровь...», «будут положительные изменения» и прочее...

Сегодня я к одному из подобных позитивных топов о перспективах Украинского ФР — Инвестируем в Украину! +100% для начала практически гарантировано)) оставил пару комментариев:

"Шадрин Александр: Да уж очень хорошее исследование — особенно в конце:

«Нужно отметить, что детальный фундаментальный анализ этих компаний мы не проводили, но, как правило, во время потрясений лучше всего работает просто взгляд со стороны. Фактические финансовые показатели обязательно будут играть роль – но только тогда, когда Украина перестанет быть в экономическом смысле средневековой страной, а это время, уверен, не за горами. Пока же наступило время передела собственности – и действовать нужно быстро.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал