Избранное трейдера Фыва

Экономика.Почему мы имеем низкие процентные ставки.Часть 1.

- 15 октября 2015, 10:15

- |

Экономика.Почему мы имеем низкие процентные ставки.Часть 1.

Экономика.Почему мы имеем низкие процентные ставки.Часть 1.

Автор: Бен Бернанке перевод мой)

Бен Бернанке является почетным членом в резиденции Программы экономических исследований в Институте Брукингса. С февраля 2006 по январь 2014 года, он был председателем Совета управляющих Федеральной резервной системы. Доктор Бернанке также служил в качестве председателя Комитета по открытым рынкам, главного органа денежно-кредитной формирования политики Системы.

Процентные ставки во всем мире, как краткосрочные, так и долгосрочные, в настоящее время находятся на очень низком уровне. Правительство США может производить заимствования на срок в десять лет в под ставку приблизительно равную примерно 1,9% годовых, а на срок равный тридцати годам, примерно под 2,5%. Процентные ставки в других промышленно развитых странах еще меньше: например, доходность десяти летних государственных облигаций Германии сейчас находится на значении приблизительно равному 0,2% годовых, долговые бумаги Японии котируются приблизительно на уровне 0,3% годовых и 1,6% годовых доходности имеют облигации Соединенного Королевства. В Швейцарии, доходность десятилетних облигаций в настоящее время является немного отрицательной, это означает, что кредиторы должны заплатить швейцарскому правительству за возможность разместить свои капиталы! Процентные ставки, выплачиваемые предприятиями и домашними хозяйствами по их облигациям относительно выше, в первую очередь из¬-за кредитного риска присущего их долговым инструментам, но и они все еще очень низки относительно своих исторических значений. Низкие процентные ставки не являются краткосрочным явлением, они являются частью долгосрочной тенденции.

Как показывает рисунок ниже, доходность по 10-ти летним государственным облигациям в США была относительно низкой в 1960, но в 1981 году выросла до своего пикового значения выше 15 процентов, и снижается до сих пор. Модель отображенная на рисунке отчасти объясняется взлет и падение инфляции. При прочих равных условиях инвесторы требуют более высокие ставки доходности в периоды, когда инфляция высока, чтобы компенсировать за ее счет снижение покупательной способности доллара. Но доходность по защищенным от инфляции облигациям также находится на очень низких уровнях; реальные ставки или ставки с поправкой на инфляцию по 5-ти летним долговым обязательствам правительства США в настоящее время колеблется около значения равного минус 0,1 %.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 1 )

Walmart потерял $20 млрд за 20 минут.

- 15 октября 2015, 09:47

- |

В течение 20 минут акции Walmart обвалились на 9,8%, что стало рекордным падением за 15 лет, пишет Financial Times. Капитализация компании в итоге снизилась на $19,8 млрд.

Причиной обвала издание называет предупреждение инвесторам о том, что доходность по акциям Walmart в 2017 фискальном году снизится в диапазоне от 6 до 12%. Ранее аналитики прогнозировали, что этот показатель вырастет на 4%.

По словам финансового директора Walmart Чарльза Холли, снижение доходности обусловлено ростом расходов на зарплаты и вложениями в интернет-торговлю.

Падение стоимости акций произошло на фоне объявления компанией планов по выкупу своих акций на сумму $20 млрд.

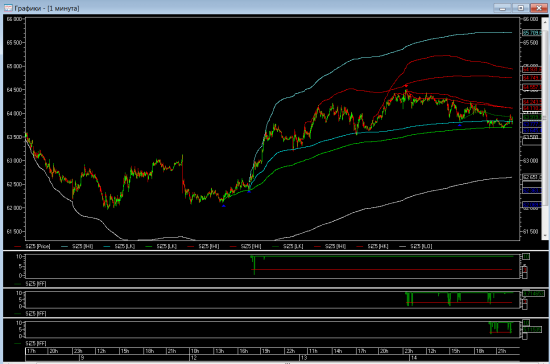

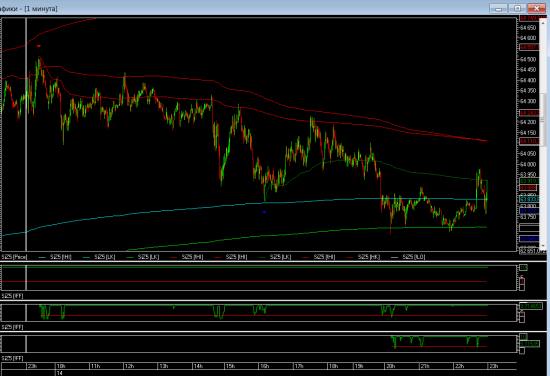

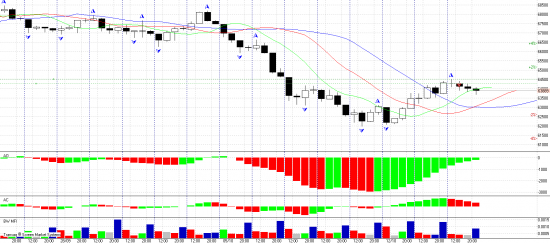

Для наглядности масштаба падения графики — неделя, день, час:

( Читать дальше )

Чоткий чатец. Четверг, 15-10-2015.

- 15 октября 2015, 09:33

- |

Ри 87530(87730) пробой и выход из облака 30м это предполагаемый полёт к 89030-90030

15:30 мск - США — Реальная недельная заработная плата, м/м — сентябрь Прогноз: н/д Предыдущее значение: 0,7%

15:30 мск — США — Индекс потребительских цен, м/м — сентябрь Прогноз: -0,2% Предыдущее значение: -0,1%

15:30 мск — США — Индекс потребительских цен, г/г — сентябрь Прогноз: -0,1% Предыдущее значение: 0,2%

15:30 мск — США — Базовый индекс потребительских цен, м/м — сентябрь Прогноз: 0,1% Предыдущее значение: 0,1%

15:30 мск — США — Базовый индекс потребительских цен, г/г — сентябрь Прогноз: 1,8% Предыдущее значение: 1,8%

15:30 мск — США — Первичные обращения за пособиями по безработице, тыс. — за неделю Прогноз: 270 Предыдущее значение: 263

17:00 мск — США — Индекс деловой активности в промышленности ФРБ Филадельфии — октябрь Прогноз: -1 Предыдущее значение: -6

17:30 мск — США — Президент ФРБ Нью-Йорка Уильям Дадли выступит с речью

18:00 мск

( Читать дальше )

Полный песец 2016

- 15 октября 2015, 08:29

- |

http://smart-lab.ru/blog/275681.php

пс

Вот и посмотрим: муйня чёрточки или не муйня?!

Выбирайте: на чьей вы стороне.

ппс

РФ-то крайне удачно решила везде поучаствовать: и Украина, и Сирия. Ещё афганское направление подключить и будет полный комплект.

( Читать дальше )

ФРС о чужом, а рынки о своем

- 15 октября 2015, 00:56

- |

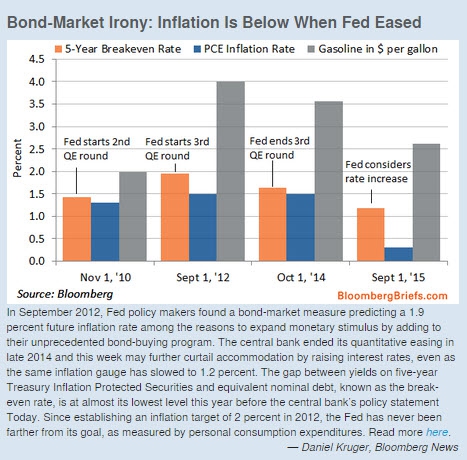

Пока Федеральная система “морочит всем голову”, как высказался Стиглиц пару месяцев назад о повышении процентной ставки, некоторые из макроэкономических показателей указывают на то, что мы стоим не на пороге повышения учетной процентной ставки, а как раз наоборот – на пороге нового раунда количественного смягчения.

Индекс ожиданий новой рецессии подскочил до новых максимумов, что так же говорит о том, что ужесточение денежно-кредитной политики будет такой же ошибкой, которую совершила Япония, а затем Европа. Единственное, что должно беспокоить, так это то, что если “трилогии” не было достаточно для нормального восстановления экономики, то может не стоит устраивать “сериал Санта-Барбара” в рамках количественного смягчения? Такое синхронное поведение экономик развитых и некоторых развивающихся стран наводит на мысль, что максимальный уровень глобализации в нынешней концепции денежно кредитной политики был достигнут еще в 2010 году. Приведет ли это к перестройки мирового порядка, или денежно-кредитной системы, и/или деглобализации (в данном предположении очень сомневаюсь, что подтверждается достижением договоренностей по Трантихоокеанского партнерству(TTP), остается догадываться, но что точно будет очевидным, что пока не найдут общего языка на высшем уровне, то все же увидим сериал “Санта-Барбара”.

( Читать дальше )

Si

- 15 октября 2015, 00:08

- |

Оставил Шорт на ночь

Выставил Лося на 64288

Поставил ордер на открытие сделки в лонг по цене 64513

График 4часа

( Читать дальше )

Покупайте акции! Питер Линч

- 14 октября 2015, 23:59

- |

Готовых рецептов нет, но вот направлений, в отношении которых стоит подумать, описано немало.

С самого начала автор располагает к себе манерой изложения фактов и рассуждений. Ироничная манера слога, множество бытовых примеров из жизни. По ходу изложения материала Линч снабжает читателя рядом советов, которые помогут начинающему инвестору поверить в себя и не делать глупых ошибок.

Что очень непривычно для такого рода книг – это юмор, читается, как увлекательный рассказ, по меньшей мере! Питер Линч с первых страниц располагает к себе. При этом опыт, который вы приобретаете, действительно бесценен. И это не «магические формулы», а реальные приемы и методы определения перспектив акций, Линч просто рассказывает и показывает, как это делается, только невероятно интересно.

Питер Линч дает советы инвесторам, советы, выведенные им на основе своего собственного опыта. Тем не менее, стоит помнить, что рынок ценных бумаг 1980-1990-х годов в США и рынок ценных бумаг сегодня – это далеко не одно и тоже. За два десятилетия появилось множество новых инструментов рынка ценных бумаг, изменилась экономическая конъюнктура, изменился и стиль жизни (широкое распространение получили мобильная связь, Интернет…). Многие из «принципов Питера» из-за ироничного стиля повествования автора не всегда понятны без приведения пояснений, некоторыми довольно сложно воспользоваться, не имея в своем распоряжении аналитических обзоров, рекомендаций аналитиков.

( Читать дальше )

Демпинговая атака Аравии на российский рынок Европы

- 14 октября 2015, 22:39

- |

В свою очередь, глава «Роснефти» Игорь Сечин заявил, что, пытаясь закрепиться в Польше, Саудовская Аравия «активно демпингует».

«Что является также элементом изменения мировых цен. Безусловно, борьба за рынки является на этом этапе одним из ключевых факторов», — сказал Сечин (цитата по Reuters).

Европа — важнейший регион для российского нефтяного экспорта, однако, по данным Reuters, в последнее время российская нефть начала сдавать здесь свои позиции из-за притока более дешевых сортов с Ближнего Востока.

Для Саудовской Аравии Европа еще несколько десятков лет назад была основным рынком сбыта. В 1970-х годах на страны нынешнего Евросоюза приходилось около половины всего саудовского нефтяного экспорта, однако год за годом объемы поставки нефти в Европу снижались. Если в 1986 году в Западную Европу было отправлено около 34% всей поставленной на экспорт саудовской нефти, то к 1990-му году ее доля упала до 18%, а к 2010 году — примерно до 10%.

( Читать дальше )

Одна из немногих книга по риск-менеджменту на русском

- 14 октября 2015, 18:12

- |

В принципе, эта книга годится только лишь для системных трейдеров, поскольку для несистемного подхода данные методы управления капиталом вряд ли покатят… Основная идея книги — это то, что существует оптимальная доля счета для осуществления торговой операции, которая будет способствовать максимизации геометрического роста депозита. Логичным кажется только то, что если вы будете торговать слишком маленькой долей счета (как Шадрин), то вы недозаработаете. Но не совсем очевидно то, что есть вы переберете кол-во контрактов выше нормы, то вы тоже будете зарабатывать меньше.

Чтобы не парить вас деталями, я лишь дам ссылку на две статьи фин. словаря, в которых это все описано:

Критерий Келли

Оптимальное F

Основную идею, описанную в этой книге, еще в 2012 году рассказывал Алексей Каленкович на встрече смартлаба:

В общем, я точно могу сказать, что эта книга обязательна к прочтению всеми системными трейдерами и алготрейдерами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал