Избранное трейдера Сергей М

Ипотека, Кредит, РЕПО

- 05 января 2021, 21:28

- |

Как человеку без официальной работы в России получить кредит на крупные покупки, например на квартиру или дорогой автомобиль? Лично для меня вызывал парадокс тот факт, что в банке ВТБ в котором у меня акций и облигаций на несколько миллионов рублей мне отказались оформить кредитную карту с беспроцентным периодом с лимитом на 100т. рублей по той причине, что я не смог предоставить справку 2-НДФЛ.

Хочу поделиться своим опытом и мыслями о использовании механизма РЕПО, если кратко то это кредитование наличными под залог ценных бумаг.

Вопрос которой я ставил был достаточно прост, как можно приобрести квартиру не прибегая к ипотеке и не продавая ценные бумаги.

В конце ноября 2019 года был проведен вебинар Марины Сакович из GROTTBJÖRN “Кредитное плечо VS РЕПО с ЦК” в котором рассказывалось о преимуществе работы РЕПО с ЦК.

Ссылка на вебинар: finansovoe-a.esclick.me/DPagSuMgij8u

Ссылка на презентацию: finansovoe-a.esclick.me/DPagXb1vunWu

Основная мысль заключалась в том что с акциями и облигациями можно проводить сделки РЕПО, то есть получать займ под их залог, при этом ставки кредитования подвержены рыночным колебаниям. Результаты торгов можно посмотреть на сайте МосБиржи в разделе Денежный рынок: https://www.moex.com/ru/markets/money/repock/

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 12 )

Молодость навсегда.Часть 2. Как замедлить процессы старения и сохранить здоровье. Воспаление и ожирение. Питание – борьба с мифом о жире

- 04 января 2021, 18:11

- |

Молодость навсегда. Как замедлить процессы старения и сохранить здоровье. Доктор Дункан Кармайкл

Электронная книга t.me/kudaidem/1701

( Читать дальше )

до сих пор путь к МИЛЛИОНАМ :-)

- 26 декабря 2020, 18:34

- |

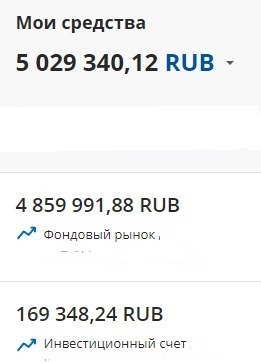

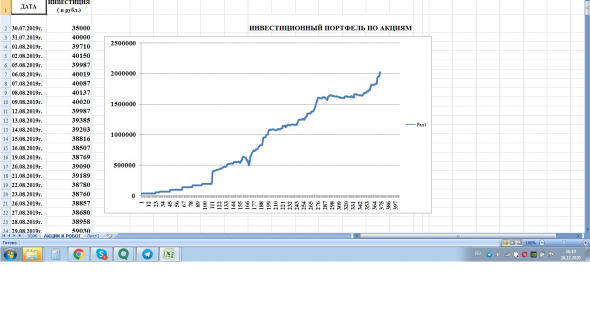

С вами тот же переливальщик второго эшелона… TATARIN30 ( хотя уже в следующем году

мне будет 40 лет :-( )

Я давно не публиковал тут, но читаю смартлаб каждый день (раньше много больше было интересных статей). Но Тимофей создал интересный контент и сайт… когда я начал публиковать с 2014 года путь к МИЛЛИОНУ (многие в комментариях писали «да что ты дро… ь с маленькой суммой, это не серьезно, это фотошоп, развод брокера..

я никого не слушал и шел к своей цели) меня публичность дисциплинировала… не каждый это поймет. Даже те кто в ЛЧИ начали участвовать, мне писали в личку в свое время, что теперь мы понимаем твои слова.

Раз пошла такая.... многие делятся итогами 2020 года я тоже решил опубликовать свои итоги и показать как меня колбасило в этом году по ОДНОМУ из счетов, а также показать что можно и возможно зарабатывать на фондовой бирже (спекуляциями и инвестициями).

СЧЕТ ИИС:

за полтора года я внес денежные средства чуть более 950 тыс рублей...

сейчас на счету чуть более 2 млн рублей (иду к своей заветной мечте… :-) )

свой инвест счет я веду в своем инсте.

( Читать дальше )

Поставим точку в дискуссиях о пузыре на рынке акций

- 23 декабря 2020, 13:25

- |

На создание сего поста меня подтолкнуло очередное творчество господина Шиллера.

Разговоры о том, что на рынке акций США надулся пузырь не прекратятся наверное никогда. Но раз в год, как говорится, и палка стреляет: а вдруг в этот раз-таки стрельнет? Что ж, давайте посмотрим какова реальная картина на фондовом рынке на конец 2020 года.

Мы, будучи умными людьми, для себя чётко определим самое главное: если просто что-то резко (или плавно) выросло в цене или котировках и стало чисто субъективно «дорого стоить» — это ещё не пузырь.

( Читать дальше )

Простая система на основе индикатора MACD для корзины акций. Ноябрь.

- 02 декабря 2020, 17:59

- |

Статья предназначена для тех, кто ищет (разрабатывает) свою торговую систему, думаю, что мой опыт будет полезен.

Делюсь результатами торговли акциями по очень простой системе на основе индикатора MACD, начиная с апреля 2020 г.

Вот основные правила торговой системы:

Торгую только российские акции, преимущественно дивидендные. Сейчас «на листе» 50 шт. по несколько субъективному признаку – насколько они техничны на истории. Также, я исключил слишком дорогие акции для равномерного распределения риска на эмитент.

Таймфрейм – недельный.

Индикатор MACD — со стандартными настройками. Оптимизация сознательно не проводится.

Открытие и закрытие позиций – только в понедельник по сигналу индикатора на закрытой свече.

Открытие позиции – при появлении зеленого столбца гистограммы.

Закрытие позиции – при появлении красного столбца гистограммы.

Чем больше эмитентов в портфеле — тем лучше. Желательно чтобы их доли были в равных долях.

( Читать дальше )

Ильшат Юмагулов, инвестор-физкультурник, которого не покажут на РБК-ТВ

- 25 ноября 2020, 21:52

- |

У меня сегодня замечательный гость. В течение последних 14 лет он методично откладывает по 3000-4000 рублей в месяц и покупает на них ценные бумаги. Размер капитала достиг уже 5.000.000 рублей.

Ильшат — известный в узких кругах инвестор. В своем блоге он максимально детально фиксирует каждый свой шаг: состав портфеля, приток дивидендов, докупки и продажи.

Ссылка на соцсети Ильшата:

( Читать дальше )

Пример заполнения уведомления об открытии брокерского счета

- 24 ноября 2020, 23:06

- |

Доброго дня всем!

Меня часто просят подготовить пример заполнения уведомления об открытии (закрытии) брокерского счета. Форма такого уведомления новая, а вот в личном кабинете налогоплательщика пока не обновилась, но сдать такое уведомление можно электронно.

Пример заполнения для вас я сделала в своем новом видео

( Читать дальше )

ИБШ результат за октеноябрь

- 20 ноября 2020, 16:30

- |

Я сам индексным инвестированием не занимаюсь, считаю это что-то между инвестированием и отдачей денег дядюшке управляющему (которому нужна лишь комиссия, а не результат), поэтому, когда смотрю на состав российского индекс МосБиржи или других индексов – мне их редко хочется покупать. Поэтому я, месяц назад, в качестве эксперимента решил сделать свой мини индекс под названием «Индекс Без Шлака»(ИБШ) на российских рынок, сейчас объясню почему так.

Большинство людей плохо понимает, что покупая ETF на индекс, например, сейчас, они из вложенных 1000 рублей на 100 рублей (10%) покупают, например Яндекс на максимумах (и переоцененный, на мой взгляд, на текущий момент). Я уже не говорю о всяких шлаках (мое мнение, прошу не обижаться), которые по непонятным мне причинам в индекс Мосбиржи попали: МКБ, Киви и т.д.

( Читать дальше )

Разумный инвестор: перезагрузка

- 14 ноября 2020, 14:52

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно». Уоррен Баффетт

Пришло время возродить свой публичный проект «Разумный инвестор»!

Вот последний пост по нему — Разумный инвестор. Итоги 2018, планы на 2019

Почти два года прошло. Перейдите по ссылке, посмотрите на состав моего портфеля на конец 2018 года и станет понятно почему проект перешел в спящий режим. Там же ссылки на мои предыдущие посты с 2011 года – кому интересен путь развития меня, как инвестора, особенно, если раньше не читали меня.

Летом 2013 года я начал инвестировать с 120 тыс. руб. Изначально я базировался на простых критериях Бенджамина Грэма, почему и назвал проект Разумный инвестор.

( Читать дальше )

❤ Пенсионный фонд "Кубышка". Итоги 173 мес. Октябрь 2020. Дивиденды. "Моя борьба": Ковид-19-20. ДР 51 год. Друзья: "Ильшат! Пошли бухать". Я "Неа, я лучше акцию куплю".

- 31 октября 2020, 11:53

- |

Я инвестирую уже 14,5 лет — 173 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 000 руб., с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 169 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 524,2 тыс. руб.)

Деньги, которые я уже получил в 2020 году.

Из чего складывается денежный поток?

ЧДП — чистый денежный поток — это дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля,

с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП.

ЧДП = Январь-Октябрь 2020 г.= 430170 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП)

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, ВозвратНДФ от ФНС на ИИС, ЗП).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП).

8. Август 2020 = 37830 руб. (Газпром, Сургутнефтегаз, НМТП, ЗП).

9. Сентябрь 2020 = 17200 руб. (Ростелеком, Северсталь, ЗП).

10. Октябрь 2020 = 51900 руб. (Химпром (Новочебоксарск), Сбербанк, МТС, Башинфиормсвязь, НЛМК, Татнефть, Фосагро, ЗП (4200 руб.)).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал