Избранное трейдера Петр Пятнов

А что со СПРЕДОМ?

- 21 ноября 2017, 18:43

- |

Везде пишут про радужные перспективы мировой экономики. Что наметилось какое-то синхронное ускорение во всех частях света. Под это дело сильно выросли цены на промышленные металлы и на остальное сырье. Логика такая, раз мировая экономика растет, то будет увеличиваться потребление сырья. Американские биржевые индексы забыли уже такое слово «коррекция». Никаких коррекций уже нет ровно год. Т.е. казалось бы всё великолепно, можно расслабиться!

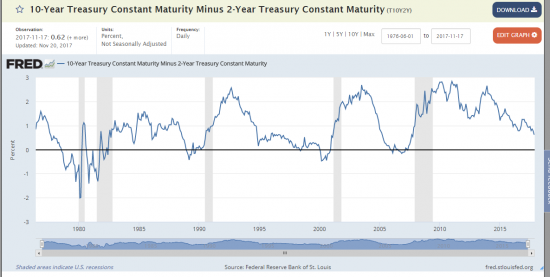

Но меня смущает один момент. Почему спред между доходностями 10 летних и 2-х летних гособлигаций США вплотную приближается к значениям, которые предшествуют рецессии в США? Почему важен этот спред? Долговой рынок США — это самый крупный и самый важный рынок мира. Он гораздо важнее американского рынка акций. Убежден просто, что уровень доходностей по американским облигациям находится под полным контролем ФРС и первичных дилеров. Никаких случайностей на этом рынке быть не может. Возвращаемся к этому спреду. По идее, если ты ждешь роста экономики и инфляции, то ты должен продавать 10-летние гособлигации США, т.к. ФРС будет и дальше повышать ставки. Но этого не происходит. Доходность по 2-х летним облигациям растет, а по 10 летним нет. Мы стремительно приближаемся к инверсионной кривой доходности (когда доходность по 2-х леткам выше, чем по 10 леткам), которая четко предсказывает рецессии в главной экономике мира. Налицо сильный тренд по сужению спреда 2-х летних и 10 летних гособлигаций США (см.рис)

Так кто же врет? Рынок сырья или долговой рынок США? Ведь два эти рынка посылают абсолютно противоположные сигналы. Рынок сырья говорит в пользу роста мировой экономики и разгона инфляции, а вот долговой рынок показывает, что впереди нас ждет спад.

- комментировать

- ★12

- Комментарии ( 29 )

Существенное падение котировок по RUS-30

- 21 ноября 2017, 16:39

- |

Между тем, цены упали с 120 до 111, довольно сильно подняв доходность. У кого какие идеи? ФК Открытие наконец скидывает запас? Не думаю, что доходность по Rus-30 вырастет до 4%, как у Rus-28. Все таки по 30-тке осуществляются частичные погашения.

Уже через 100 лет Вас никто не вспомнит...

- 20 ноября 2017, 21:25

- |

Хочу задать Вам несколько вопросов.

Вы знаете Ваших прадедов и прабабушек?

Вам кто-нибудь рассказывал кем они были по профессии?

Вы интересовались когда-нибудь их личной жизнью?

По статистике ответы на эти вопросы знают не более ОДНОГО процента людей, проживающих на планете Земля.

С вероятностью 99% уже через СТО лет Вас также не будут помнить. Обидно, но это — подтверждённый научный факт. Ваши правнуки не будут задавать своим родителям вопросы про Вас. История Вашей личности полностью затеряется в огромном массиве данных, которое порождает современная цивилизация.

Про более дальних потомков говорить нет смысла. Праправнуки только в исключительных случаях что-то знают о своих родственниках и то при условии, что те были весьма значимыми персонами в своём поколении. Конечно среди Вас может оказаться гений, которого запомнят на века, но таких людей один на миллиард (я не ошибся, именно девять нолей).

( Читать дальше )

ГОЛУБЫЕ АКЦИИ: золотые, серебряные, бронзовые

- 20 ноября 2017, 19:43

- |

Сегодня я решил обнародовать первый fin_chip, открывающий серию из 100 статей, которые последовательно от простого к сложному раскрывают важные торговые нюансы.

Голубые фишки, или blue chips, давшие название формату моего биржевого контента, — это наиболее высоконадежные и ликвидные акции первого эшелона российского фондового рынка.

Самое главное их отличие от акций других эшелонов – это акции эмитентов с самой высокой капитализацией и соответственно самой высокой долей в биржевом индексе. В этих акциях постоянно и равномерно присутствуют крупные игроки, что обеспечивает выполнение определенных статистических правил:

1. Высокая ликвидность – то есть возможность купить или продать большой объем со среднестатистическим (прогнозируемым) отклонением от текущей цены;

2. Плотная (повышенная) проторгованность/повторяемость ценовых диапазонов, небольшой спред между текущими ценами спроса и предложения;

3. Адекватная и взвешенная реакция на внешний фон;

4. Статистически-устойчивые и умеренные амплитуды/размахи ценовых колебаний на всех основных торговых периодах (таймфреймах);

5. Статистически-устойчивые высокие торговые объемы/обороты в каждом из основных таймфреймов;

6. Взаимные корреляции;

7. Прогнозируемая корпоративная отчетность;

8. Устойчивые выплаты дивидендов.

( Читать дальше )

Сбережения - для бедных, инвестиции - для богатых

- 20 ноября 2017, 11:13

- |

Ник Маджиулли (ofdollarsanddata.com) напоминает нам о важности сбережений, что весьма коррелирует с моим недавним постом.

Вольный пересказ мой.

Оригинал Saving is For the Poor, Investing is For the Rich

Когда мой блог стал довольно популярным среди моих друзей, я стал получать от них вопросы типа:

"Ник, я скопил 1 000 долл., куда мне их вложить, чтобы получить наилучшую отдачу?"

Я начинаю облачаться в костюм консультанта, вспоминаю все заумные речи и диаграммы, и тут мне приходит понимание: сумма столь незначительна, что доход в 10% даже не покроет ужин с друзьями. Это проблема всех бедняков. Их капитал настолько мал, что проценты практически не играют роли. С другой стороны, если у вас есть 2 000 000 долл., то даже 5%-ое снижение вызовет 100 000 долл. убытков, которые не покрыть из текущих заработков. Таким образом, мы приходим к мысли, что для

( Читать дальше )

Кто не понял, тот поймёт или кто виноват и что делать.

- 13 ноября 2017, 09:45

- |

--------------------

Еврoкомиссия откaзалась от «Сeверного потoка-2»

--------------------

За девять месяцев этого года россияне заняли в банках (3,76 трлн руб) более чем в 7 раз больше, чем отдали им на сохранение (553,9 млрд руб).

--------------------

Продажи новых легковых авто. январь – сентябрь 2017, единиц

РФ: 1 129 374

Украина: 56,2 тыс

Казахстан: 32,2 тыс.

Беларусь: 22,4 тыс.

--------------------

Динамика добычи нефти в России

Alibaba. Продажи в День холостяка:

2017: $25.3 млрд

2016: $17.7 млрд

2015: $14.3 млрд

2014: $9.3 млрд

2013: $5.8 млрд

2012: $3.1 млрд

2011: $800 млн

--------------------

Золотовалютные резервы Венесуэлы уменьшились до $9 млрд, при долге в $144,5 млрд.

--------------------

ВВП (ППС) на душу населения:

( Читать дальше )

Стратегия нищеброд! Или как и какие деньги делает беднота смартлаба!

- 26 октября 2017, 22:50

- |

Но еще вышеуказанный топик очень сильно возбудил легендарного Ванюту, который закидал комментариями мой топик, так еще и в добавок написал свой https://smart-lab.ru/blog/428712.php

Приходиться отвечать ему на его топик. Мне даже не обидно быть нищебродом, это даже как-то гламурненько, да и с другой стороны стыдно быть богатым в бедной стране.

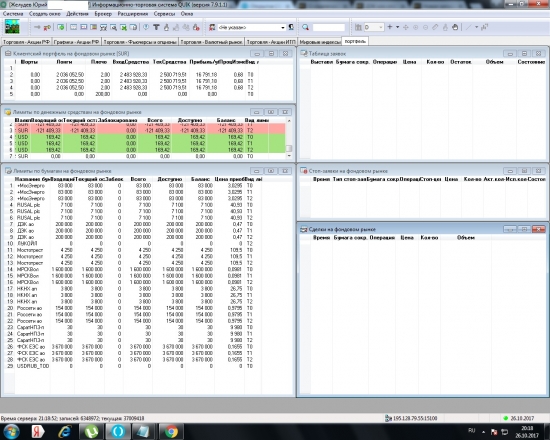

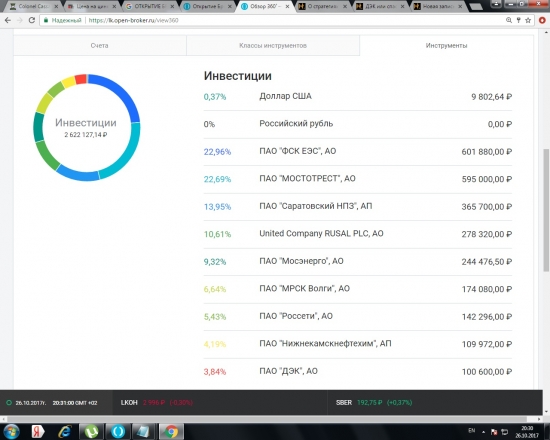

И так на конкретный вопрос сколько у меня ДЭК, делаю конкретный ответ, а точнее публикую скрин из своего квика, счета который у меня завязан на ЛЧИ.

Для подтверждения еще опубликую скрин из своего личного кабинета.

( Читать дальше )

Не усложняйте.

- 10 октября 2017, 16:42

- |

Приветствую. Сначала немного информации о себе. 36 лет. Высшее образование. На рынке с осени 2008г. За это время — один счет, один брокер. Были сливы, были довносы. Был активным читателем форума финама,mfd, смартлаб, сайта Vanutы, Кречетова. В принципе остался интерес к смартлабу и сайту Кречетова. Лет 5 или больше живу только с рынка. Всегда работал только со спотом. Сейчас 90% сбер об, 90% интрадей. Никакого околорынка, прогнозов и т.п.

Сколько копий сломано «ТА или ФА»…. Мнений - как трейдеров. Сам создал тактику торговли основанную на ТА. Использую пару простейших индикаторов, заточенных под мои хотелки. И это работает, что бы не говорили те кто не умеет «готовить кошек». Сам ТА, как если бы на него посадить бота, работать самостоятельно в плюс – не будет. Примите это как аксиому. Совместно с человеком разумным – прекрасный способ брать свое.

Для тех кто ищет грааль… Его нет. Отсюда следует вывод – Вам его никто не сможет дать. Везде надо работать.

( Читать дальше )

Спекуляции или Инвестирование? О правильном выборе трейдера

- 01 октября 2017, 17:24

- |

По предварительным данным этот человек был постоянным посетителем Смарт Лаба и даже завоевал призовое место на ЛЧИ.

Человек разорился на бирже, влез в крупные долги.

Каковы причины? Самые главная причина это высокорискованный трейдинг, который не каждый сможет выдержать психологически. Предварительно известно, что человек слился на срочном рынке, используя большие плечи. Он бы никогда не слился создав диверсифицированный инвестиционный портфель.

До данного случая (совсем недавно) я в отпуске прочитал отличную книгу "Заметки в инвестировании". Книга для всех трейдеров будет очень полезной.

Основная идея которая мне запомнилась — «вероятность выиграть в казино у игрока выше, чем на срочном рынке» Этот вывод подсчитан математически в книге. Хотя я лично знаю человека, который живет только от казино. Но каковы шансы у вас постоянно обыгрывать казино?

Кроме этого в книге говорится что плечи, шорты, стопы и все деривативы от основного актива (акций) придуманы брокерами для своего заработка, но не для вашего обогащения! Запомните это!

К чему я призываю вас:

1. Инвестировать только на фондовых биржах, покупая акции в среднесрок и долгосрок.

2. Забудьте про срочный рынок.

3. Забудьте про валютный рынок.

4. Забудьте про опционы.

5. Не брать плечи (ДУ, кредиты, торговля под ГО....). Инвестировать только свои деньги, даже если у вас 50 000р.

6. Не ставить стопы.

7. Не шортить.

8. Диверсифицировать портфель минимум 10-15 бумагами из разных секторов.

9. Если живете только с биржы, то всегда держать часть портфеля в кэше.

Вы не знаете как будете вести себя в случае больших убытков и больших долгов. Поэтому не испытывайте судьбу и придерживайтесь этих правил.

3/5 СИГНАЛЫ ПАНИКИ - 90% Down Volume Day (S&P 500)

- 24 сентября 2017, 12:28

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

90% Down Volume Day является моим третьим СИГНАЛОМ ПАНИКИ, который дополняет другие сигналы. Про другие сигналы паники вы можете почитать здесь:

(VIX 3 Points: smart-lab.ru/blog/419734.php)

(VVIX: smart-lab.ru/blog/421074.php)

Для определения этого сигнала рынок (индекс S&P 500) должен находиться в нисходящем тренде (у меня все просто: несколько дней/ недель под 21 SMA). Сигналом является объем продаж (Declined), который составляет минимум 90% всего протарговоного объема за последний день на фондовом бирже NYSE (Я наблюдаю NYSE и Nasdaq).

Эту информацию можно посмотреть на самой бирже:

www.nasdaq.com/markets/most-active.aspx?exchange=NYSE

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал