Избранное трейдера Павел

Грааль который вы не заслужили

- 12 мая 2022, 14:06

- |

Для этого надо потребуется всего ничего, уровни и объемы. Стратегия Герчика проще говоря. Но только улучшенная. Улучшенная за счет датафида WST и принципов VSA. А так же если хватит духа то и СОТ.

Все просто, находим уровень который цена не может пробить. И нам нужны ситуации когда при подходе к уровню наливается большой объем. В таких паттернах очень легко входить в обратном направлении и брать тренд.

Почему я говорю только про этот паттерн? Потому что он рабочий и самый легкий. И только с помощью него я сам лично и зарабатываю. Меня научили ему старшие коллеги по цеху, которые давно его применяют. Они обучают этому за немыслимые деньги, потому что они очень богаты и каждый может убедиться в том что они живут с трейдинга. Я же рассказываю вам стратегию бесплатно, потому что знаю что все равно ее никто применять на практике не будет.

( Читать дальше )

- комментировать

- ★90

- Комментарии ( 26 )

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

Инфляция, инфляция, говорили они... Да где ж ты подевалась падла?! Или остановись печатный станок хоть на мгновенье.

- 05 апреля 2021, 17:40

- |

Всех приветствую, господа! Вчера посмотрел очередной выпуск инвест шоу Васи Олейника, всё как всегда, рынкам конец, да прибудет долларовое затмение и фондовое забвение… разгонится инфляция, ФРС поднимет ставку и перестанет снабжать рынок халявным баблом. Но… не на те метрики мы смотрим, господа, не на те. В американской экономике действительно есть проблемы, но зарыты они чуть глубже. Предлагаю в данном посте немного сместить вектор вашего внимания и посмотреть на ситуацию немного под другим углом.

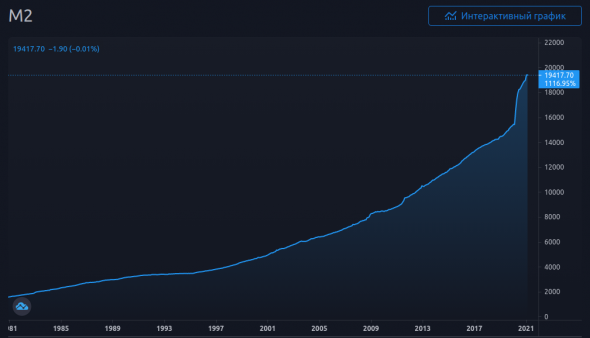

И так, давайте начнём по порядку, первое на что обращают внимание читателя большинство армагедонщиков(к Васе Олейнику кстати не относится), это печать денег федрезервом. График роста долларовой денежной массы М2 ниже. Его не видели наверно только ленивые.

График 1. Денежная масса М2 доллара.

На первый взгляд, выглядит действительно пугающе. Количество долларов растет экспоненциально. Но инфляции нет. Большинство смартлабовцев люди не глупые и понимают, что инфляция зависит не только от количества напечатанного бабла, но и от скорости его обращения. Классическая формула Фишера выглядит следующим образом:

( Читать дальше )

12 полезных сайтов для трейдеров

- 17 марта 2021, 23:57

- |

Все ресурсы ± бесплатные, но те функции, которые описаны они выполняют, я сам ими пользуюсь в своей торговле, изучайте, делитесь и добавляйте в избранное.

StockBeep

Показывает акции на которых идут большие объемы на покупку/продажу.

Делаем сортировку по капитализации и смотрим акции в топе, далее заходим в терминал и принимаем решение входить в лонг или шорт по акции.

Finviz.com

( Читать дальше )

Что почитать по (алго) трейдингу? Обзор небанальных книг без Талеба, Грэма и Богла

- 03 марта 2021, 18:09

- |

Привет! Бегло полистал SL и обнаружил, что книжные обзоры делятся на 2 типа – инвесторские и хардкорное алго (HFT и опционы). Промежуточный вариант попытаюсь закрыть данным постом. По уровню сложности книги в обзоре находятся между зубодробительной подборкой от Eugene Logunov https://smart-lab.ru/blog/534237.php и приятным чтивом по фундаментальным стратегиям.

1) Lasse H. Pedersen – Efficiently Inefficient

Отличная книга и №1 по соотношению польза/сложность. Автор показывает, как кванты тестируют и отбирают стратегии в портфель. Условно ее можно разделить на 4 части: арбитраж, факторные стратегии, глобал макро и технические моменты запуска и финансирования фонда. HFT и опционные стратегии упоминаются вскользь. Наверное, книга подойдет и для совсем начинающих, т.к. все метрики (вплоть до волатильности) и базовые концепции раскрываются с 0.

LHP – один из боссов крупного хедж фонда в Гринвиче, но в отличие от Далио или Дракенмиллера, еще и хардкорный академик. Поэтому в книге любое утверждение подтверждается ссылками, а для глубокого погружения есть отличный список первоисточников. Понятно, что никаких секретов своего работодателя LHP не раскрывает, но профильные главы для меня оказались полезными в плане идей + отсылки туда, где копать глубже.

( Читать дальше )

Опционы. Текущий рейтинг методов расчета исторической волатильности HV

- 23 февраля 2021, 12:20

- |

Свои выводы я представил на завтраке инвестора у Алины Ананьевой.

Были рассмотрены восемь активов на различных рынках и период с 2010 по 2016 гг.

Методы сравнивались по критерию наименьшей ошибки прогноза будущей волатильности.

Лучшими подходами по моему мнению оказались методы господина Твардовского, господина Механизатора, экспоненциальный способ, а также усреднение этих трех прогнозов. Сейчас мне стало любопытно, насколько я оказался прав тогда в своих выводах.

Для теста я взял часовые свечки различных активов с января 2017г. по январь 2021г.

Основные выводы представлены ниже, объяснения и таблички следуют за ними.

Выводы

1. В общем рейтинге с учетом всех рынков первое место занял метод усредняющий три прогноза: г-на Твардовского, г-на Механизатора и экспоненциальный.

2. Подход г-на Твардовского с подобранным мной множителем подтвердил свою прогнозную силу на различных рынках. Для российского рынка акций и фьючерсов данный метод оказался наилучшим. Для commodities, индексов и американских акций этот подход вошел в тройку лучших. Для дневного таймфрейма подход г-на Твардовского оказался самым точным для выбранной группы из пяти активов.

3. Экспоненциальный метод также доказал свою полезность, заняв третье место в общем рейтинге. Для американских акций прогнозы в рамках данного подхода оказались самыми точными.

4. Подход г-на Механизатора с выбранным мной множителем уступил лидерские позиции другим методам, но оказался полезен при совместном использовании с другими способами .

5. Для часового таймфрейма популярные подходы Parkinson, Yang-Zhang, Rogers-Satchell и Garman-Klass в большинстве случаев оказались хуже даже базового метода расчета исторической волатильности. Впрочем, для дневного таймфрейма показатели этих методов (в частности, подхода

( Читать дальше )

ТЕПЛОВАЯ КАРТА ОПЦИОНОВ И ДРУГИЕ ПОЛЕЗНОСТИ

- 21 февраля 2021, 11:51

- |

Сегодня будет мало слов и много картинок.

Реклама:

Живёт на свете человек и… боится опционов. Не бойся!

Можно попробовать покупки в день экспирации. Понятно, что жестко и очень резко, но зато понимание придёт намного быстрее. Самое главное — риск ограничен премией! Что бы не случилось — больше премии потерять невозможно! (Это тебе не отрицательные цены на нефть).

Пример: RI145000BN1, т.е. 145-й пут на РТС

В день экспирации если фьючерс не снизится ниже 145000, то опцион будет в итоге стоить 0.

В последний час торгов в четверг 18.02.2021 фьючерс ныряет ниже цены страйк (см. вставку с ФЬЮЧом) и опцион начинает резко дорожать. Кратно! Можно было купить по 70-200, а продать по 500-750. НО! Надо успеть скинуть вовремя, ибо опцион теряет стоимость очень быстро на обратном движении.

( Читать дальше )

ЛЧИ 2020. Торгуем как Старый Бес.

- 18 января 2021, 20:55

- |

Сегодня под лупой нашего пристального внимания окажется опционный трейдер Старый бес и его сделки на ЛЧИ 2020. Сразу скажу, что по моему скромному мнению СБ является одним из лучших опционщиков, засветившихся на СмартЛабе. Чтобы проигрывание сделок было не просто красивой картинкой, настоятельно рекомендую помедитировать над конспектом мыслей СБ, заботливо составленным tashik.

Результатом торговли является вот такая шикарная эквити.

Ну а теперь за дело. Старый Бес в основном торгует двумя инструментами: RI и Si. Поэтому в сегодняшнем выпуске будет целых два видео.

( Читать дальше )

Физико-математические основы Грааля. Часть 6

- 16 января 2021, 20:18

- |

Мы провели исследования (см. https://smart-lab.ru/blog/668918.php и https://smart-lab.ru/blog/669222.php), на основании которых можно сделать вывод, что на рынке мы имеем дело со случайным процессом, который не дает никаких преимуществ пред любыми метОдами.

Никто не может быть уверенным в том, что он всегда будет зарабатывать так же как сейчас. Несмотря на обилие миллионеров здесь на форуме. Вот так вот...

Добавим исследования.

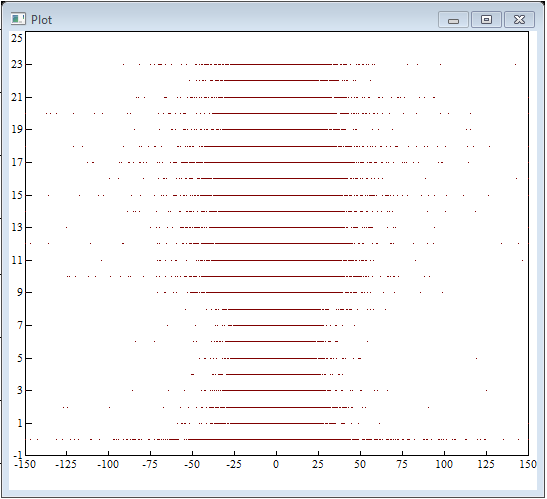

1. Зависимость приращений от часа внутри суток:

Очевидно, что, зависимость приращений от часа суток выражается только в нестационарности дисперсии процесса и не более того… А ведь условие получения Грааля состоит в некой асимметрии, как правильно заметил Великий Трейдер svgr.

2. Зависимость текущего приращения от предыдущего для стационарного ряда цен OPEN равнотиковых баров (получен одним из Волшебников для пары EURUSD за 2016-2017 гг. Получен он был на котировках Дукаскопи, по 100 тиков на 1 бар)

( Читать дальше )

Физико-математические основы Грааля. Часть 1

- 19 декабря 2020, 16:00

- |

Подарить, что ли, основы построения Грааля страждущим на Новый Год?

Душа болит за рыцарей, бьющихся с бездной… Э-хе-хе....

Ладно. Поехали...

1. Котировки должны приниматься с интервалами времени, удовлетворяющими распределению Эрланга.

Вы должны быть уверены, что поток событий на рынке имеет последействие определенного порядка. Сие есть «память» рынка.

Это - основная парадигма построения граальной ТС. Без достижения этой цели, Вы обречены бороться с рынком как с СБ, математически победить которое очень сложно. Но, можно. Это есть — Относительное Время Системы.

2. Ваша модель должна быть вероятностной.

Это означает, что Вы должны быть готовы как к победам, так и к поражениям. Однако, вероятность победы (получения профита) должна быть выше вероятности поражения. Если для СБ достаточно теоретически доказанных 66% вероятности возвращения к среднему, то эта вероятность должна быть максимально преобразована в деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал