Избранное трейдера Алексей Севастьянов

Как настроить торговый терминал TWS от Interactive Brokers?

- 05 декабря 2019, 16:33

- |

В этом видео мы рассмотрим основные возможности и настройки торгового терминала TWS от Interactive Brokers.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

- комментировать

- ★32

- Комментарии ( 2 )

Электроэнергетика глазами частного инвестора

- 04 декабря 2019, 10:19

- |

Электроэнергетика предоставляет много вариантов для частных инвестиций. В этой отрасли есть и «голубые фишки», и глубокоэшелонированные эмитенты, дивидендные истории и компании роста, госкорпорации и частный бизнес. Да и сама отрасль очень интересна по своей структуре. Без понимания этой структуры начинающим инвесторам бывает непросто разобраться в особенностях работы того или иного эмитента на этом рынке. Тема очень обширная, но я попробовал собрать наиболее значимую, на мой взгляд, информацию о функционировании электроэнергетики и роли основных игроков рынка. Осторожно, лонгрид)

Структура рынка

В России электроэнергетика входит в десятку отраслей с наибольшим вкладом в ВВП. При этом потребление электроэнергии растет во всем мире, а Россия является нетто-экспортером электроэнергии. Помимо собственно потребителей рынок электроэнергии включает в себя еще три сегмента:

- генерация

- передача и распределение

- сбыт

( Читать дальше )

Надёжные облигации для консервативных инвесторов

- 04 декабря 2019, 08:48

- |

Подбор облигаций для портфеля — дело довольно утомительное, особенно, если не знаешь, как подступиться к нему. Конечно, первым делом нужно идти на Rusbonds.ru, где можно отобрать облигации с подходящими параметрами. Однако, если параметры не слишком жёсткие, то выбирать придётся примерно из 100-150 выпусков. Можно пойти путём пассивного инвестора и просто взять все выпуски, которые удовлетворяют условиям поиска, но управляться с таким «зверинцем» будет нелегко. Да и потом, вопрос качества облигаций в портфеле будет открытым.

В общем, хочется набрать в портфель качественных эмитентов и не связываться со всяким подозрительным шлаком. Как быть? Не проводить же детальный анализ всех эмитентов в портфеле? Конечно, можно ограничиться ОФЗ и субфедеральными облигациями, но доходность по ним еле-еле обгоняет депозит, а с учётом транзакционных издержек овчинка и вовсе может не стоить выделки. Однако, не всё так безысходно, как может показаться на первый взгляд. Есть такая вещь, как ломбардный список, куда включаются облигации надёжных эмитентов. Помимо ОФЗ и «субфедералов» туда включены корпоративные облигации. Это даёт надежду на то, что можно получить хорошую доходность, превышающую депозит. Полный актуальный список можно посмотреть

( Читать дальше )

Див. стратегии, не ловить дно, пассивный доход? В топку.

- 03 декабря 2019, 21:10

- |

Здравствуйте, коллеги!

Основные риски которые ждут вложения на длительном периоде, а это революции, перевороты, инфляция, катаклизмы, военные конфликты, разорение компаний в которые вложены деньги, риски контрагента у которого открыт брокерский счёт, болезни, несчастный случай, преждевременная кончина и куча по-мельче. А Вы в это время монотонно откладываете сколько там сейчас средняя з/п по стране и вкладываете, хорошо если в бумаги той страны в которой Вы живетё и уверены, а если ещё и в непонятно что...

Особенно в период низких %%-х ставок ;))

Но не об этом сказ. Речь пойдёт о Баффетте, и знаете что? Он как раз и делал то что нельзя, - ловил дно, наверно поэтому и сколотил на старте хорошее состояние:

" Баффет систематически совершал покупки именно в моменты особого пессимизма «господина Рынка». Бóльшая часть инвестиций Berkshire на открытом рынке сделана в результате некоего кризиса индустрии или компании, который затмил стоимость основного бизнеса. Следующая таблица демонстрирует этот принцип."

( Читать дальше )

дивидендные акции на замену ОФЗ

- 03 декабря 2019, 19:54

- |

Продал часть облигаций (длинные ОФЗ), решил попробовать дивидендные акции.

Посмотрел список Ларисы Морозовой — спасибо.

https://smart-lab.ru/blog/575638.php

Взял эмитентов, входящих в Индекс, их отчетность за 9 месяцев и 2 критерия:

1. Выручка должна расти (желательно, выше инфляции)

2. Должна расти чистая прибыль

Получилось не так много кандидатов на покупку:

эмитент |

дд% |

выручка |

чист приб |

СургутНГ п |

18,16 |

2,3% |

-80,7% |

Северсталь |

15,24 |

-2,7% |

-5,4% |

НЛМК |

( Читать дальше )

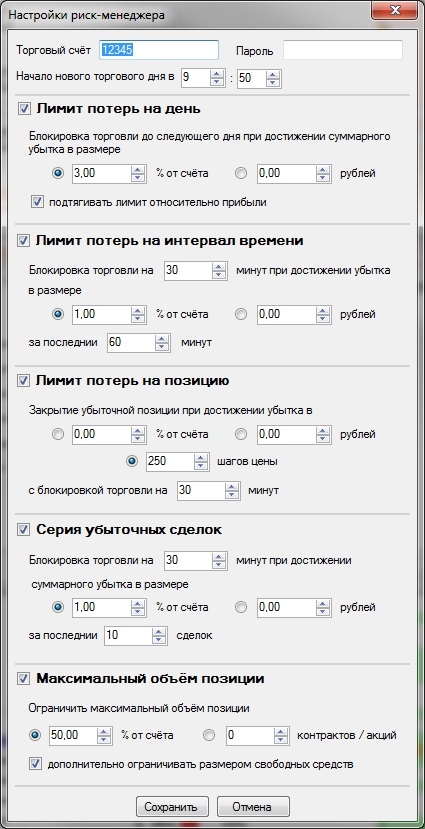

Риск менеджер.

- 03 декабря 2019, 16:48

- |

Такая проблемка, была как-то у меня раньше прога риск-менеджер.

Не помню чья она, возможно кселиуса, или так какой конторы, не в этом суть.

И я её где-то посеял, то-ли удалил ненароком, то-ли на старых вениках пропала.

Может есть кто подсказать?

Остался только один скрин, вот как она выглядела:

Может у кого-нибудь завалялась?

Или кто-то знает где её скачать.

Буду очень благодарен.

Все нанавидят риэлторов, а я умею извлекать из них пользу для себя!

- 03 декабря 2019, 13:48

- |

У нас в обществе бытует мнение, что все риелторы — жулики и дармоеды. Это не так. Да, многие действительно такие. Но если вам попадется сильный специалист, то он сэкономит вам кучу денег, времени и нервов.

Сегодня я беседую как раз с таким специалистом.

Расскажи о себе. Чем ты занимаешься? В чем твой основной бизнес?

Привет, меня зовут Александр Харыбин, мой бизнес заключается в том, что мы сдаём квартиры, офисы в аренду, занимаемся продажей жилой недвижимости.

( Читать дальше )

ИИС - какой тип выгоднее?

- 30 ноября 2019, 12:52

- |

Индивидуальный инвестиционный счёт предполагает выбор типа налоговой льготы, которой осчастливит нас государство. Попробуем прикинуть, что выгоднее: первый тип — получение ежегодного вычета в размере 52 тыс рублей или второй тип — освобождение от налога на доход по счёту.

Дальнейшие выкладки имеют отношение к тем, кто платит НДФЛ — то есть, имеет белый налогооблагаемый доход в размере не менее 400 тыс в год. Если вы не получаете зарплату или иные выплаты и не можете вернуть из казны уплаченные налоги — выбора у вас нет. Открывайте второй тип и экономьте на налогах с прибыли вашего счёта.

Будем смотреть правде в глаза — обычный инвестор редко получает с рынка космические доходы. Возьмём для примера доходность 12% в год. Сегодня это почти две ключевых ставки ЦБ РФ. Это хорошая доходность на длинной дистанции. Если вдруг вы стабильно зарабатываете на пару процентов больше — внесите коррективы в мои расчёты.

Из 12%, которые инвестор получает в год половину обеспечивают поступления купонов и дивидендов. С них уже удержан налог или они налогом не облагаются в случае, например, ОФЗ. То есть при выборе ИИС тип Б вы будете экономить на налогах только с половины вашего дохода. Это 6% в год. Теперь посмотрим, во что это выльется на практике.

Тип Б обычно выбирают люди, которые могут вносить максимальные суммы на ИИС. Будем считать, что вносится 1 млн рублей.

( Читать дальше )

Для начинающих. Как не впасть в тильт или правила управления собственным капиталом на валютном рынке.

- 27 ноября 2019, 20:53

- |

Дорогие друзья, доброго времени суток! Вопрос правильного управления собственным капиталом — краегольный камень современного трейдинга. Как бы не была хороша и прибыльна торговая система, сколько бы успешных тестов не прошел Ваш советник — все пойдет насмарку, если Вы не умеете правильно рассчитывать торговый лот для своего капитала и не выходить за рамки указанных значений. Многие из нас знают, что профессиональный трейдинг — это не как много ты поднимаешь, а после каких просадок остаешься на ногах и не впадаешь в тильт ( Тильт — состояние игрока, в которое он впадает в результате психического воздействия. Не обязательно отрицательного, то есть проигрыша. Тильтовое состояние может быть вызвано и выигрышем, а также событиями не связанными с покером.

( Читать дальше )

Как я стал совладельцем нескольких магазинов «Пятерочка» и «Перекресток»

- 27 ноября 2019, 14:13

- |

Читатели просили меня написать о том, как я вкладываю в недвижимость. Расскажу про один из инструментов. Скоро будут и другие материалы на эту тему.

Все началось с того, что меня перестала устраивать доходность моих “однушек”. Куча хлопот ради микроскопической ренты в 5%.

Долгое время я облизывался на двухзначные доходности коллег из коммерческой недвижимости. Но не понимал как к ним присоединиться. Любые попытки войти в “высшую лигу” заканчивались провалом.

Сначала меня отпугивали хлопоты. Я сидел на форумах и с интересом читал захватывающие истории рентополучателей, которые пытались скупать квартиры на первых этажах, переводили их в нежилой фонд и сдавали магазинам. Неплохая была “тема”. Правда сегодня она уже не работает. Слишком сложно получить разрешение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал