Избранное трейдера Алексей Севастьянов

Инвестировать в Китай: Обзор Лучших Акций

- 05 июня 2019, 23:03

- |

02:11 — Кризис-Радар: Быстрый взгляд на основные индикаторы, которые могут предсказать начало кризиса.

05:52 — Главная Тема: Лучшие акции Китая.

25:55 — Alibaba — основные фундаментальные показатели и технический анализ акции.

38:25 — Конкурс! Разыгрываем подписку PREMIUM на 1 месяц.

40:40 — Инвестиционный Портфель: Разбираемся с акциями из моего модельного портфеля, добавляем новые акции.

42:10 — Почему я зафиксировал прибыль в акциях Газпрома (GAZP) и где я планирую восстановить позицию?

45:06 — Стоит ли выходить из акций QIWI (QIWI)?

46:45 — Несколько слов о Лента (LNTA)

47:26 — Рубрика «Боль»: Залезли по неопытности в Century Link (CTL)

57:44 — Разбор по акциям Baidu (BIDU)

01:03:00 — Разбор по акциям Weibo (WB)

- комментировать

- ★7

- Комментарии ( 7 )

Чтобы Квик не Тупил надо...

- 05 июня 2019, 20:12

- |

файла info.log «только чтение» файл можно предварительно удалить и создать текстовый документ сменив полное название вместе с расширением файла info.log. После этого квик будет ругаться что файл недоступен для записи, но три раза послав ЕГо Квика все Нормально, правда дневную сессию в этот файл не сохраняет т.е. при перезапуске Квика в течении дня котировки будут вчерашние, и заново загрузятся.

если что тестирую.

после сей манипуляции в буфере

*:\WINDOWS\system32\clipbrd.exe

нет черно\белых скринов и вообще ошибок его переполнения.

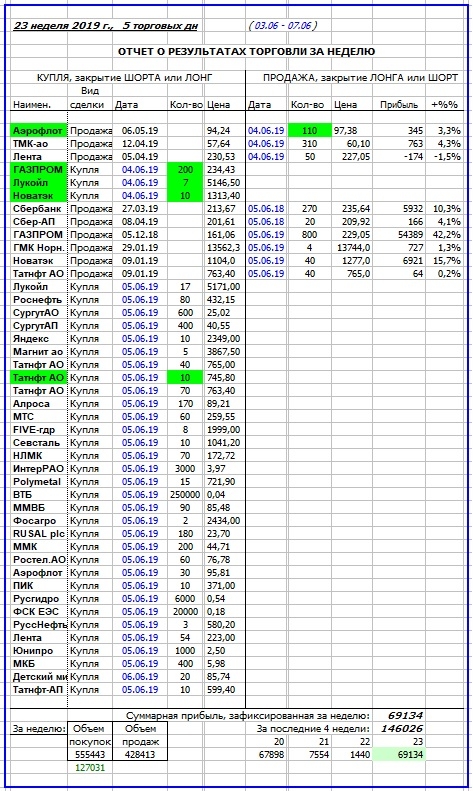

Большая торговля

- 05 июня 2019, 20:11

- |

Фуф, только что закончил регистрацию сегодняшних тридцати восьми сделок.

Такая торговля у меня бывает раз в квартал, поэтому решил итоги опубликовать чисто на память.

Всего на этой неделе за 3 дня зафиксировал прибыль 69134 р., а за последние 4 недели 146026 р.:

Всем успехов в торгах.

Как заработать на дивидендах? ДТС №1

- 05 июня 2019, 18:57

- |

Как заработать на дивидендах? ДТС №1

Введение

Сейчас начинается большой дивидендный сезон, и нас ждет много хороших дивидендных историй, на которых можно неплохо заработать. Но как это сделать? Можно, конечно, купить акции компании и просидеть в них весь год, чтобы получить дивиденды и, если повезет, то еще и заработать на росте курсовой стоимости акций за это время. Подобная стратегия пользуется большой популярностью.

Собирать портфель акций из дивидендных бумаг — это одна из наиболее распространенных или даже самая распространенная инвестиционная стратегия. Тем не менее, у этой стратегии есть не только плюсы, но и минусы (как, впрочем, и у любой другой). Одним из слабых мест этой дивидендной стратегии является то, что ваши деньги будут все время вложены в акции и если на рынке наступит сильная коррекция или рынок войдет в медвежий тренд, то вместо ожидаемой прибыли вы можете получить убыток. К тому же бывает и такая ситуация, когда дивидендный гэп в акции так и не закрывается в течение всего года.

( Читать дальше )

Заявление в налоговую для получения справки (для ИИС 2 типа с вычетом на доход). Может кому пригодится.

- 05 июня 2019, 10:22

- |

Приложение № 1 к Рекомендациям

Примерный перечень сведений, указываемых налогоплательщиком в заявлении о выдаче Справки о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, указанного в подпункте 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации

В ИФНС России №

по области (краю)

от [1]

(фамилия, имя, отчество полностью)

ИНН:

Документ, удостоверяющий личность *:

( Читать дальше )

В чем сила сложного процента?

- 05 июня 2019, 02:24

- |

Сложный процент позволяет зарабатывать на получении процента не только от начальной суммы, но также от процентных накоплений, начисленных ранее. Таким образом, в конце каждого нового периода процент начисляется на весь капитал – первоначальные вложения плюс накопленный процентный доход.

Предположим, вы открываете банковский вклад размером 20 000 руб. с процентной ставкой 10% сроком на 3 года. Процент является сложным и начисляется раз в год:

— за первый год вы получите доход в размере 2000 руб. – 10% от вклада;

— за второй год 10% будет начислено на сумму с учетом уже полученного дохода, то есть 0,1 * (20 000 руб. + 2000 руб.) = 2200 руб. или 11% от вклада;

— доход за третий год составит 0,1 * (22 000 руб. + 2200 руб.) = 2420 руб. или 12,1% от вклада.

Совокупная прибыль в нашем примере будет равна 6620 руб. или 33,1% от начальных вложений. В случае простого процента доход составил бы 30% или 6000 руб. Преимущество сложного процента заключается в получении прогрессирующего дохода: размер процента, равного отношению дохода за период к первоначальной сумме вложений, с каждым годом ускоренно возрастает.

( Читать дальше )

Попытка аналитка заработать на предстоящем крахе фондового рынка - смертельно опасная игра

- 05 июня 2019, 00:45

- |

А поскольку исторически я торговал индексом ртс, я начал эту свою идею пытаться обыграть через лонги фьючерса ртс. Ну и за время кризиса я привык, что рост зарубежных рынков означает рост российского рынка. Поэтому я думал, что если в мире будет все хорошо, будем расти и мы.

Согласитесь, надо отдать должное, идея сработала. По S&P500 c 2013 года мы почти непрерывно растем по сей день. Вот только в моем анализе была ошибка — российский рынок не всегда будет ходить за S&P500.

Сразу скажу, если вы сделали тщательный анализ, если у вас есть мнение, если вы в чем-то уверены, то на этом мнении вы потеряете больше всего денег, особенно если не будете следить за рисками. А зачем за ними следить если вы в чем-то уверены? Согласитесь!? Я потерял в 2013 году около 1/3 капитала.

У меня была техническая система. Она работала хуже, чем до этого. Но и она была в плюсе по итогам 2013 года. Только я ей не следовал — я хотел доказать свою правоту и заработать на лонгах. Если бы я не тратил время на фундаментальный анализ, мой результат был бы лучше.

( Читать дальше )

Лучшие эмитенты России. Результатам анализа МСФО за последние 12 лет.

- 02 июня 2019, 12:37

- |

smart-lab.ru/blog/542166.php

smart-lab.ru/blog/542163.php

и другие.

С благодарностями закончили, продолжим.

Вот собственно результат анализа 43 эмитентов (на 2 июня 2019г.)

| настоящее | ожидание | риски | Сумма | Место | |||

| 5,78 | 4,53 | 0,53 | 10,84 | НКНХ, ап | 1 | ||

| 4,55 | 3,06 | 1,75 | 9,36 |

( Читать дальше )

"Дивидендный ИИС. Покупаем акции и облигации." По итогам вебинара

- 02 июня 2019, 08:49

- |

Первым делом в вебинаре рассматривается стратегия занесения денежных средств на счёт ИИС (индивидуальный инвестиционный счёт) типа А (который предполагает получение налогового вычета до 52 тысяч рублей в год). Во-первых эта стратегия приносит низкую доходность. Во-вторых, если ценные бумаги не будут покупаться вовсе, то в какой-то момент времени можно получить «сюрприз» от налоговой службы, когда предложит вернуть налоговый вычет. Так что этот вариант рекомендую рассматривать только теоретически.

Покупка облигаций федерального займа (ОФЗ) на ИИС— это уже гораздо более интересная стратегия. Но перед просмотром данного вебинара лучше предварительно ознакомиться с облигациями и связанными с ними понятиями, такими как купон, номинал, амортизация, накопленный купонный доход (НКД). Можно, например, посмотреть

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал