Избранное трейдера Алексей Севастьянов

Робот "Два Боллинджера" с исходниками

- 04 апреля 2019, 16:19

- |

Итак, робот на двух графиках Боллинджера.

Общий принцип:

1) На цену накладываются два графика Боллинджера: с периодами 20 и 120 (назовем их local и global).

2) В зависимости от параметра внутри робота, входим либо когда цена входит внутрь local-Боллинджера (ContrTrendFlag=1), либо выходит из него (ContrTrendFlag=0).

3) Дополнительный фильтр: Лонг только когда когда мы в верхней половине global-Боллинджера, шорт — если в нижней.

Данные робот берет из графиков, так что график должен быть открыт, и прописаны идентификаторы.

График с двумя Боллинджерами выглядит примерно так:

Настройки на цене и индикаторах не забудьте:

( Читать дальше )

Фильмы про гениев

- 04 апреля 2019, 07:56

- |

Белые вороны, на которых держится эволюция и полет человечества, не такие как все. Однако, не будем долго философствовать, будем смотреть.

1. Области тьмы

2. Фрида

3. Игры разума

4. Легенда о пианисте

5. Доказательство

6. Пираты силиконовой долины

7. Пианист

8. Влюбленный Шекспир

9. Блеск

Как и почему я свалил в Словакию

- 04 апреля 2019, 07:22

- |

Уехал я не вчера, это было некоторое время назад, так что успел не только получить ВНЖ, но и продлял его, так что на эту тему тоже могу просветить. Единственное, на личные вопросы отвечать не буду ни в каком виде, можете не задавать. Вам всё равно не поможет, ибо у всех складывается по-разному, в этом деле много случайностей. Могу ответить как можно сделать, а как нет. Так что задавайте вопросы, на что-то отвечу сразу, на что-то отдельными постами позже, если тема этого требует. Другие посты о Словакии я вряд ли буду широко размещать в группах в ФБ и ВК из-за несоответствия темам групп, в которых я состою. Так что подписывайтесь и добавляйтесь в друзья в жж, если тема интересна и не хотите ничего пропустить.

Уехал я не вчера, это было некоторое время назад, так что успел не только получить ВНЖ, но и продлял его, так что на эту тему тоже могу просветить. Единственное, на личные вопросы отвечать не буду ни в каком виде, можете не задавать. Вам всё равно не поможет, ибо у всех складывается по-разному, в этом деле много случайностей. Могу ответить как можно сделать, а как нет. Так что задавайте вопросы, на что-то отвечу сразу, на что-то отдельными постами позже, если тема этого требует. Другие посты о Словакии я вряд ли буду широко размещать в группах в ФБ и ВК из-за несоответствия темам групп, в которых я состою. Так что подписывайтесь и добавляйтесь в друзья в жж, если тема интересна и не хотите ничего пропустить.ПыСы. Сразу может возникнуть вопрос, почему я критикую армагеддонщиков, которые всегда ждут «150 за доллар завтра», при этом торча в России, а сам, ожидая в ближайшие 2-3 года относительного спокойствия, свалил. Всё просто, когда кредитный цикл развернётся, никакого бизнес-ВНЖ вы не получите, ибо бизнес вести не получится, так что лучше к этому времени иметь ПМЖ. Будет ли там хорошо, когда начнётся кризис, не думаю, но полагаю, что в России будет совсем кошмар.

Ухожу из трейдинга спустя 12 лет.

- 03 апреля 2019, 06:07

- |

Я пришёл на рынок в весенний день 2007 года и в такой же весенний день решил уйти.

Тогда я был полон энтузиазма, слил первый депозит за 3 дня, прошёл путь от читателя аналитического мусора и прогнозов вида +XX% «покупать/продавать/накапливать» до человека, которому не нужны ничьи рекомендации.

Как-то одному американцу, командиру B-777, сказал, что я трейдер. Он спросил «So, what is your recomendation?», в плане что купить? Ну я ответил «The first recomendation is not to follow any recomendations». «I've got it» — уловил суть он.

Нет, я не могу назвать себя Гуру-предсказателем, но где и самое главное когда в рынке есть денежка я знаю.

Пресловутые 10000 часов потрачены не зря.

Чем старше становишься, чем чаще мелькают мысли «счастлив ли я от работы», «моё ли это дело?». И вот сегодня понял, что «это кино я уже смотрел», как поётся в одной из моих любимых песен Brainstorm. С чувством грусти, тоски, опустошения, но в то же время твёрдым пониманием, что это рубеж.

( Читать дальше )

Прибыльные паттерны

- 01 апреля 2019, 12:00

- |

Сделал еще один вариант сервиса по поиску похожих паттернов — ТОП текущих прибыльных паттернов.

Работает это примерно так:

1. Берем текущий сформировавшийся паттерн на графике:

2. Для него ищем 100 наиболее похожих паттерна в прошлом на разных инструментах:

( Читать дальше )

Сложности в алгоритмизации боковика

- 27 марта 2019, 19:35

- |

Приветствую!

В предыдущей статье писал, о целях поиска локального боковика с помощью алгоритма. Расскажу с какими сложностями при этом приходится сталкиваться.

1 Что есть боковик? почему в одном случае мы считаем что это боковик, а в другом похожем случае это не является боковиком?

2 Размер боковика! Локальный боковик может быть как 0.1% от цены так и несколько процентов от цены.

Так же можно описать множество пунктов, но они все смежные будут с выделенными двумя пунктами.

Как определить, что рынок возле той или иной цены остановится и пойдет обратно? только не постфактум, а именно онлайн. Да, мы рисуем уровни руками, или же смотрим на объемы и тд, но изначально никто не знает где и почему цена остановилась. Мы всегда наблюдаем уже постфактум, либо это синусоида цены, либо накопление объемов на уровне и тд. А значит мы с определением боковика всегда будем опаздывать от реального рынка.

Второй же пункт, это границы бокового движения. Пример сбера, последние две три недели он гулял в большом диапазоне от 20300 до 21000 грубо говоря, но при этом были и локальные уровни остановки цены в пределах 100-200р канала. В таком ракурсе получается, что при движении от нижнего канала к верхнему с учетом остановок, можно получать 300-400р с движения если отталкиваться от того, что цена вышла из маленького боковика и движется к большому.

Именно эти сложности приходится преодолевать при алгоритмизации. Ведь алгоритм должен сам определить боковое это движение или вялотекущее направленное.

Пока что не придумал ничего толкового. Есть идея, которую наполовину реализовал

1 проверяю выше закрытие предыдущего или нет, и строю верхний канал по большему значению

2 аналогично для нижнего канала, проверяю ниже мы предыдущего закрытия или нет.

3 слежу за ситуациями при которых верхнее значение канала как и нижнее значение не менялось более 60минут (это уже параметр, можно и без него конечно, через счетчик получив просто силу канала, например что мы 5 часов не вышли за границы, или же например сколько раз «кололи» канал но вернулись в его границы и тд)

4 канал считается не действительным при резком закреплении цены выше его границ, допустим большой минутной свечой закрылись выше/ниже границ

5 границы канала должны меняться после направленного движения и новой остановки

6 размах от верхнего к нижнему значению, не должен превышать Х% от цены

Какие минусы

1 Процент размаха дает возможность смотреть маленький ли канал в данный момент или большой, но это является параметром, а значит может привести к «лудоманству». Каких либо других возможностей поиска локального боковика пока что, не видится возможным, потому остановился на этом

2 Я всегда опаздываю за ценой. Если действовать сразу и брать с первых же баров определение боковика, то будет очень большое количество ложных определений, и соответственно, множество не правильных входов

3 Любые остановы движения цены, ломают логику и идет поиск очередного боковика, обычно это преждевременно получается.

4 Ложное расширение боковика, которое можно определить только постфактумом и нужно перерисовывать границы.

Ниже примеры в картинках

Ложный выход из боковика

( Читать дальше )

Что мы бы покупали из высокодоходных облигаций (ВДО)? Индекс PRObonds

- 27 марта 2019, 07:28

- |

Сектор высокодоходных облигаций (ВДО) на российском облигационном рынке есть, и пора им хоть как-то заняться.

Обратная сторона высоких доходностей – слабо предсказуемые риски. Помимо риска дефолта, для этого сектора, где торгуются, в основном, маленькие выпуски, это еще и риск ликвидности.

Мы с коллегами решили создать простую модель оценки и мониторинга облигаций, которая позволяла бы любому желающему оценить, находится ли та или иная бумага в зоне риска. Точнее – какие из бумаг вне этой зоны.

Пока список относительно низкорисоквых бумаг получился скромный, всего 16 выпусков.

Чем мы руководствовались при отборе?

По нашей статистике, дефолт объявляется, в среднем, по 11% облигационных выпусков. Самая частая причина дефолтов – убыточность эмитента. Есть также зависимость между сроком жизни выпуска и вероятностью дефолта.

( Читать дальше )

Рейтинг лучших акций индекса Nasdaq за 15 лет

- 25 марта 2019, 22:22

- |

Привет всем торгующим.

Небольшой пост про акции:

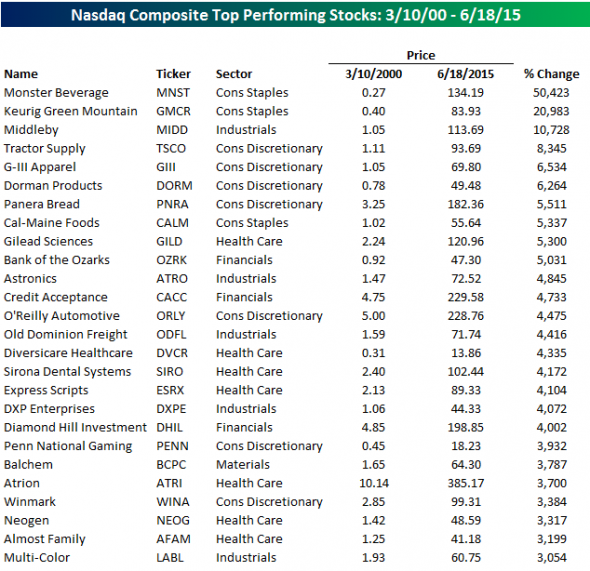

После более 15 лет взлетов и падений это наконец-таки случилось — график индекса Nasdaq Composite преодолел внутридневной максимум, который был установлен 10 марта 2000 года. Чтобы отметить это событие, давайте посмотрим на лучшие по доходности акции индекса за этот срок.

Всего за 15 лет целых 99 бумаг показали доходность более 1000%, а поэтому немного сузим наши поиски и остановимся на 26 лучших акциях, чья доходность оказалась выше 3000%. И среди этих бумаг не оказалось акций компании Apple (AAPL)! Действительно, котировки AAPL серьезно выросли за этот срок, но доходность инвестиций составила 2750%, что немного ниже порога вхождения в наш список.

Итак, вот они, самые доходные акции индекса Nasdaq за последние 15 лет:

Первое место у акций Monster Beverage(MNST), которые выросли на 50 000% за это время. Второе место у компании

( Читать дальше )

Дивиденды2019 и ажиотажный спрос на валюту)

- 24 марта 2019, 18:19

- |

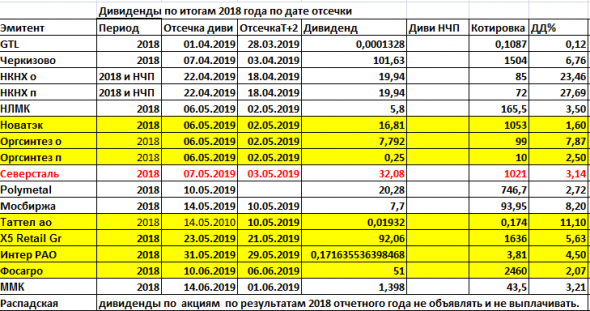

Желтым выделены решения СД, вышедшие на прошлой неделе.

Красный шрифт: решение СД Северстали о ускорении выплат дивидендов Изменились даты отсечки под дивиденды

Дайджест дивидендных новостей за последнее время:

Правительство рассматривает инициативу об усилении контроля за инвестиционными программами "Газпрома" и «Транснефти».

Сейчас в правительстве прорабатывается вопрос о повышении контроля над инвестпрограммами компаний, которые являются естественными монополиями в сфере газоснабжения, транспортировки нефти и нефтепродуктов. Cоответствующая инициатива отражена в проекте поправок к законопроекту «О внесении изменений в Федеральный закон „О естественных монополиях“.

Уникальный геологоразведочный комплекс и использование современных технологий позволит „АЛРОСА“ восполнять ресурсы с минимальными затратами и поддерживать добычу на стабильном уровне около 38 млн карат в год, как минимум, до 2030 года. – компания

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал