Избранное трейдера Алексей Севастьянов

Перевод. Как алго-трейдеры используют настроения, чтобы преуспеть на рынке

- 13 октября 2016, 12:56

- |

Если верить данным сервиса "Google Trends", слово “sentiment analysis” (анализ настроений) за последние 5 лет приобрело большую популярность. Одновременно с этим мы становимся свидетелями развития систем анализа контента со стороны разработчиков роботов. Это может означать что мы наблюдаем новую тенденцию в алгоритмической торговле. С развитием техники становиться доступным анализ гиганских массивов информации.

Роботы захватывают последний оплот торговли исключительно Человеков — торговлю по сантименту!

Когда настроения используются в торговле, они могут просто выступать в качестве сигналов, позволяющих понять, покупать или продавать акции из портфеля. Традиционный способ учета настроений в торговле — это покупка акций при появлении положительной информации о компании и продажа акций, когда поступает негативная информация о компании. Логично предположить, что если поступила положительная информация о конкретной компании, она привлечет других трейдеров и побудит их приобрести акции, что приведет к росту их цен. Но если появится негативная информация, то трейдеры будут испытывать страх, и это заставит их продавать свои акции, что в свою очередь приведет к снижению цен на них.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 8 )

Альтман и финансовая устойчивость Роснефти.

- 12 октября 2016, 10:18

- |

Итак, поехали! Для расчета нам потребуется последний годовой отчет по МСФО. Скачать его можно здесь. Напомню формулу:

Z = 1.2T 1 + 1.4T 2 + 3.3T 3 + 0.6T 4 + 0.99T 5

T 1 = оборотные / совокупные активы.

Т 2 = нераспределенная прибыль / общие активы.

Т 3 = прибыль до уплаты процентов и налогов / всего активов.

Т 4 = Рыночная стоимость капитала / балансовая стоимость совокупных обязательств.

T 5 = продажи / совокупные активы.

Открываем отчет на странице «консолидированный баланс». Смотрим цифры в строках «итого оборотные активы» и «итого активы». Коэффициент Т1 у нас готов:

T1=2404/9638

В том же «консолидированном балансе» смотрим строку «нераспределенная прибыль» (в разделе капитал). Итого активов нам уже известно. Подставляем и получаем Т2:

Т2=3146/9638

Далее переходим на страницу консолидированного отчета о прибылях и убытках. Смотрим строку операционная прибыль. Итого активов мы знаем. Подставляем и получаем Т3:

Т3=708/9638

Теперь нам нужно найти капитализацию. Я смотрю здесь. Затем возвращаемся на страницу отчета консолидированный баланс и смотрим строки «итого краткосрочные обязательства» и «итого долгосрочные обязательства». Суммируем их. Подставляем и получаем Т4:

( Читать дальше )

Некуда бежать: пять причин оставаться в российских акциях

- 12 октября 2016, 08:26

- |

Когда рынок растет, у меня все чаще появляется желание продавать. Особенно в текущей ситуации и после того, как рынок набрал 25% с начала года. Однако коллеги предложили мне присмотреться к пяти факторам, которые говорят о том, что это делать пока еще рано.

Первая причина -— потребление электроэнергии

На мой взгляд, график потребления электричества по отношению к ВВП — один из самых полезных для понимания общей экономики. Признаюсь, я не верю статистике Росстата. Не потому, что это российская организация. Я еще меньше верю американским статистическим службам. Просто любое государство может измерять только то, что видит, и большая часть экономики государству не видна. Сейчас мы наблюдаем самый большой за последние 20 лет разрыв между темпом ростапотребления электроэнергетики и темпом роста экономики, которая, по официальным цифрам, падает. Может быть, статистика неправильно отражает ВВП, может быть, упали именно те секторы экономики, которые не являются энергоемкими. В любом случае, скорее всего, статистика ВВП в будущих периодах будут лучше, чем нынешние ожидания. Это дает некий положительный общий фон для инвестиций.

( Читать дальше )

Делаю на рынке больше 2 млн р. правильно завтракая. Или как найти деньги на торговлю, Часть 3.

- 11 октября 2016, 11:16

- |

Скажу сразу, я тоже за то чтобы больше тратить, а не меньше зарабатывать. Но, в жизни бывают разные ситуации и разные периоды. Этот

пост является продолжением моего нашумевшего, предыдущего поста «Делаю на рынке больше 100 т.р. не беря пакет в магазине. Или как найти деньги на торговлю.» и поста «Делаю на рынке больше 200 т.р. беря молоко в мягком пакете. Или как найти деньги на торговлю, Часть 2.» Напомню, речь идёт о создании фонда/подушки безопасности, простыми действиями, ни в чём себя не урезая. Рассматриваю варианты, на которые мы, часто не обращаем внимания, в повседневной жизни, а тем не менее, такие действия, если на них обращать внимание, ввести их как привычку — приносят нам сущие копейки в ежедневной экономии, но при том что эти средства могут быть вложены в торговлю и как мы видим в перспективе могут приносить нам сотни тысяч рублей.

На этот раз под анализ попал завтрак трейдера!!! Да, да именно завтрак. Многие трейдеры проводят у экранов весь рабочий день, а особо жадные и того более. Так вот борьба с лишним весом может быть актуальна для многих. А как сделать так, что бы завтрак был не только полезен но и экономичен. По себе заметил, что раньше, идя в офис, прихватывал в ближайшем магазине хлеб половинку 16 рублей, нарезка мясная 90 рублей, сыр 78 рублей (СПБ). В итоге завтрак мне стоит 184 рубля.

( Читать дальше )

Дивидендные ловушки. Часть 4. Заключение.

- 11 октября 2016, 10:12

- |

Для тех кто пропустил начало — часть 1, часть 2, часть 3.

Итак, мы рассмотрели три инструмента для выявления дивидендных ловушек. Один из них очень прост — это коэффициент выплат. Другой — изменение прибыли компании, сложен и требует определенного инвестиционного опыта.

В этом последнем уроке курса я бы хотел отметить важность стабильности и роста дивидендов.

На этом графике вы видите результаты вложений в индекс S&P500 и в группу акций, называемых “Дивидендные чемпионы”. Дивидендные чемпионы — это компании, которые ежегодно увеличивают дивиденд 25 и более лет подряд. Как видим дивидендные чемпионы очень сильно обогнали по результатам вложения в индекс. Стабильность и рост дивидендов в сумме дают отличный результат.

К сожалению на российском фондовом рынке нет компаний с такой продолжительностью роста дивидендов. Поэтому перед инвестором встает ряд вопросов:

- Как определить какая копания долгие годы сможет расти и увеличивать дивиденды?

- Как определить по какой цене выгодно покупать акции таких компаний?

Ответы на эти вопросы ищет мой новый проект "Богатеем медленно".

В следующем посте по просьбам читателей разберу пример с расчетом Альтмана.

Дивидендные ловушки. Часть 3. Ловушка слабого баланса.

- 10 октября 2016, 09:09

- |

Приведу пример. В 2012 году компания Мечел выплатила 31 рубль 28 копеек дивидендов на привилегированную акцию по результатам работы в 2011 году. Летом 2012 года цена префов была около 160 рублей, то есть дивидендная доходность была почти 20%. Многие инвесторы понимали что есть большой риск из-за наличия у компании серьезного долга но все равно считали что немного, процентов 5 капитала вложить можно. Давайте посмотрим что было дальше. Через год цена привилегированной акции была 59 рублей. Таким образом вложив в эти акции вы за год потеряли бы 70% капитала. Сейчас цена этих акций еще ниже. Можно ли тогда было понять что все так закончится? Я могу с уверенностью сказать что да! Это можно было понять и чтобы в будущем вы не попали в такие переделки мы будем использовать аналитический инструмент под названием модель Альтмана. Она представляет из себя формулу для оценки риска банкротства.

( Читать дальше )

Дивидендные ловушки. Часть 1. Проблемы и решения.

- 08 октября 2016, 18:36

- |

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

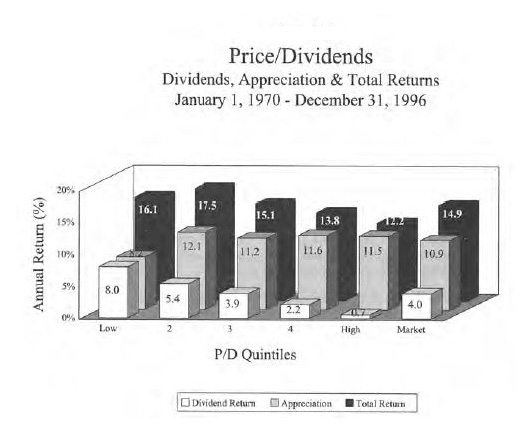

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

( Читать дальше )

Кем должен быть каждый частный трейдер?

- 07 октября 2016, 12:06

- |

Каждый частный трейдер должен быть:

1) Аналитиком, то есть видеть рынок (условно: понимать, чтобы вы на нем делали имея хуллиард и не имея моральных принципов, то есть настраиваться на крупных игроков)

Так мы становимся аналитиком — выбираем актив и торговую идею, то есть прогнозируем

2) управляющим своим капиталом — выбрать размер позиции и время входа (управление капиталом то есть размером позиции)

3) трейдером — вести позицию, соблюдая финансовую дисциплину (управление позицией, риск-менеджмент) условно: выполнять условия предоставления денег для торговли.

кто не умеет 1 и 2 становится алготрейдером и делает только 3

Если вы не пытаетесь анализировать, а мните себя только управляющим и трейдером (как некоторые алготрейдеры), то вы неизвестно что делаете на рынке в каждый момент времени, на мой взгляд. Не анализировать в торговле — невозможно. Не прогнозировать – глупо. Ибо только через прогноз мы становимся круче как трейдеры, так как научаемся все лучше настраиваться на крупных игроков и отбирать самые важные рыночные предпосылки, это улучшаемые навыки.

( Читать дальше )

Подача деклараций останется в прошлом

- 07 октября 2016, 09:56

- |

Подача деклараций останется в прошлом

Новую технологию учета дохода компаний — «блокчейн» (децентрализованную базу данных о транзакциях в сети) — могут ввести в России. Об этом сообщил зам.главы ведомства Даниил Егоров в своем интервью газете Известия. Сначала планируется в 2018 году запустить онлайн-касс. Напомню, в середине лета был принят закон о поэтапном переходе на онлайн-кассы. Это позволит налоговой службе поставить на контроль абсолютно все наличные расчеты, а также сократит затраты, трудоемкость и неудобства действующего порядка применения касс. Поможет сократить количество выездных проверок, выявлять рисковые зоны и использовать точечные проверки. Новая автоматизированная система уже была протестирована в 2014 году в четырех субъектах нашей страны: Москве и Московской области, Республике Татарстан и Калужской области. И была признана успешной, поэтому применение новых кассовых аппаратов, так называемых онлайн-касс, было решено ввести на всей территории России. На втором этапе будет введена новая технология-«блокчейн». Новая технология позволит создавать системы распределенного хранения данных с идентификацией каждого пользователя и защищенностью доступа. По словам Егорова, преимуществом данной системы является то, что данные начинают проверяться не после поступления в ФНС, а при формировании данных непосредственно самим налогоплательщиком. А это значит необходимость подавать декларации отпадет. Такая модель позволит налоговикам просто сводить данные, а налогоплательщик будет их подтверждать. Таким образом, скрыть данные о выручке будет невозможно, так как каждую транзакцию сотрудники ФНС смогут отследить в режиме реального времени. Пресс-служба Центробанка отметила, что такая технология не запрещена российским законодательством и ведомство не против ее использования. Минфин тоже заинтересовался этой идеей, но считает, необходимо оценить эффективность, а также и техническую возможность ее реализации.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал