Избранное трейдера Алексей Севастьянов

Как находить хорошие компании? Подход Джоэла Гринблатта

- 19 августа 2016, 13:12

- |

В этом видео Андрей Макарский расскажет о том, как, используя подход Джоэла Гринблатта, находить акции хороших компаний.

В каждый момент времени на рынке есть разные возможности.

На падающем рынке надо искать переоцененные компании, на растущем – недооцененные.

Как находить кандидатов на рост? Можно использовать подход Джоэла Гринблатта.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

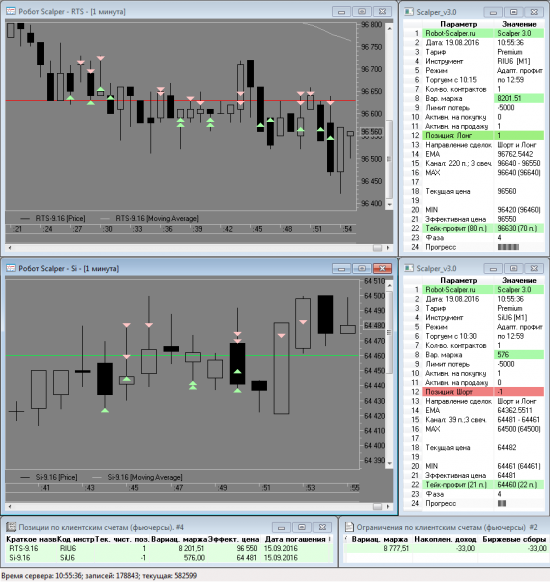

Нельзя просто так взять и создать прибыльного торгового робота!

- 19 августа 2016, 11:41

- |

Палю грааль!

Вводная часть

Разрешите представиться, Денис. Я программист с высшим образованием и огромным опытом практической разработки ПО. Изучал кибернетику. Специальность: Автоматизация систем обработки информации и управления в научно-исследовательской деятельности. Продолжительное время увлекаюсь трейдингом. А точнее, алгоритмическим трейдингом.

( Читать дальше )

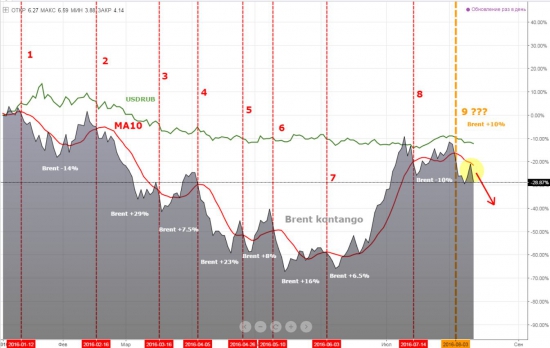

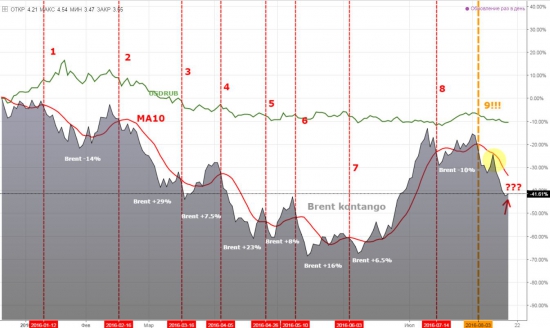

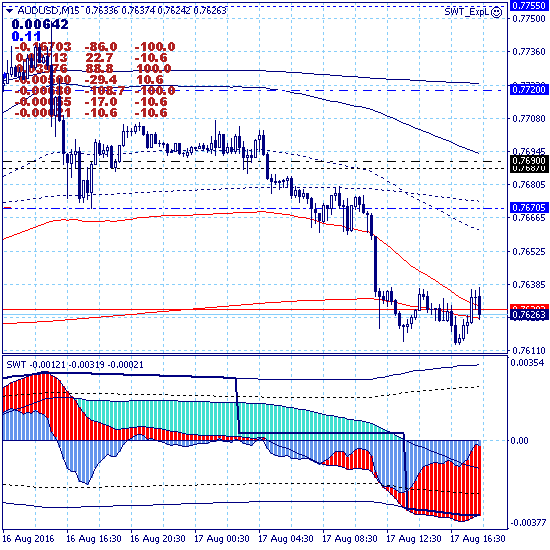

Отличный индикатор для нефти

- 18 августа 2016, 13:15

- |

После размещения информации, нефть выросла более чем на 8% за неделю и это уже в 7/9 раз за 2016 год.

Календарный спред и рубль,

было:

стало:

( Читать дальше )

Честно говоря, в аудитории смартлаба я несколько разочарован

- 17 августа 2016, 18:30

- |

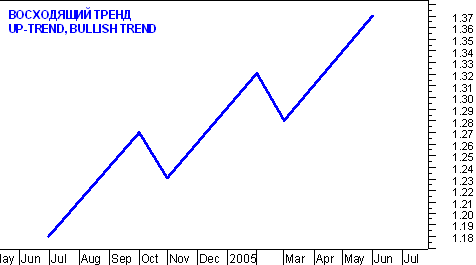

Я уже больше двух лет публикую здесь кое-какие свои опусы и меня крайне удивляет, что за картинками и графиками люди не видят тривиального классического анализа трендов.

Зачем же нужны вот такие картинки?

( Читать дальше )

Кризис 1998, как это было

- 17 августа 2016, 17:12

- |

К 27 октября 1997 года кризис оказывает давление на всю мировую экономику. Индекс Dow Jones Industrial Average переживает рекордное за 10 лет падение на 7,4%. Уровень доходности российских государственных краткосрочных облигаций (ГКО), с помощью продажи которых правительство покрывает дефицит бюджета, начинает расти, что приводит к росту выплат государства по ГКО

( Читать дальше )

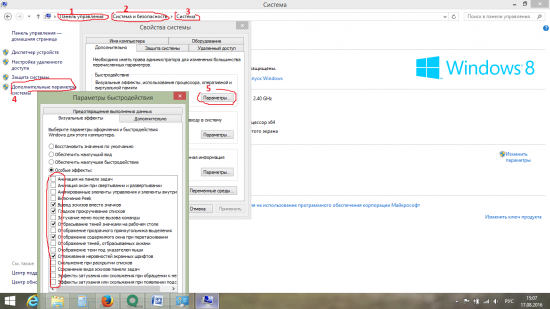

QUIK темная тема2

- 17 августа 2016, 16:41

- |

Обновленный QUIK у многих работает с трудом, есть решение этой проблемы.

1 Визуальные эффекты.

2 Чистка ПК.

3 Приоритет в диспетчере задач

4 QUIK получение данных.

Визуальные эффекты.

Чистка ПК.

www.piriform.com/products качаем и устанавливаем CCleaner и Defraggler, чистим реестр и делаем дефрагментацию диска.

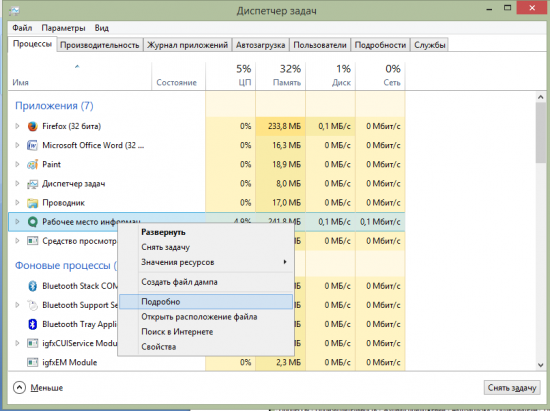

Приоритет в диспетчере задач.

нажимаем одновременно Ctrl-Shift-Esc

( Читать дальше )

Время "Ч" наступит сегодня! видео от Ивана Чурилова

- 17 августа 2016, 14:05

- |

неделю назад я пообещал:

Я ЗАПИШУ ВИДЕО, минут на 30-40, в котором озвучу с десяток важнейших моментов, которые позволяют устранять неопределенность на фондовом рынке и совершенно по другому видеть рыночные движения, учет этих моментов я полагаю может улучшить торговлю любого, даже продвинутого трейдера, примерно на +3+4% в месяц. Уверен, многие откроют в этом видео что-то для себя важное.

ИТАК, через неделю, В СРЕДУ, 17 АВГУСТА, я выложу видео на ютубе в закрытом доступе, и ссылку к нему получат только те, кто у меня будет к тому моменту в друзьях на смартлабе и в подписчиках на ютубе.

ТОЛЬКО ДЛЯ НИХ. БЕСПЛАТНО.

С одной просьбой, написать потом по возможности отзыв об этом видео отдельным постом на смартлабе, или письмом мне на почту:

Пришло время исполнить обещанное. Поэтому сегодня ближе к вечеру я выложу упомянутое видео. Хотя мне не понравилось как я снялся, и в итоге видимо будут большие аудиоврезки с картинками. правда так лучше в отношении подачи материала.

( Читать дальше )

Отбор акций на основе технического анализа

- 16 августа 2016, 15:00

- |

Перед каждым трейдером стоит нелегкая задача нахождения потенциально прибыльных возможностей для торговли. Необходимо сделать выбор из нескольких тысяч доступных инструментов, проведя трудоемкий анализ каждого из них. Чтобы сузить круг претендентов до приемлемого количества тикеров, можно отфильтровать их с помощью инструментов технического анализа.

Инструменты технического анализа

Многие трейдеры для оценки индексов и отдельных акций используют описанные ниже четыре основных инструмента технического анализа, которые помогают лучше понять движение цены и уменьшить потери на торговом счете.

Поддержка и сопротивление. Если индекс или акция движутся вверх-вниз между устойчивыми уровнями High и Low, то говорят, что цена находится в рейндже. Начертив на таких уровнях горизонтальные линии, мы увидим, где давление продавцов начинает преобладать над давлением покупателей, и наоборот. Такие уровни цены можно использовать для определения тренда и нахождения потенциальных точек входа и выхода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал