Избранное трейдера q123

Калькулятор доходности облигаций. Ничего кроме пользы.

- 24 сентября 2019, 20:28

- |

Решил систематизировать материал по расчету доходности облигаций, чтобы другим проще было считать.

Итак начнем.

Первое что нам может пригодится, это калькулятор на сайте мосбиржи, лично мне он не особо помогает, но общие цифры для быстрого анализа дает: https://www.moex.com/ru/bondization/calc

Второе, это сайт финама, на котором можно посмотреть в очень удобном виде всю информацию по выпуску. Обращайте внимание на проспект эмиссии, особенно в части возможных оферт: bonds.finam.ru/issue/info/

Третье, это опять сайт мосбиржи, и несколько калькуляторов в екселе: https://www.moex.com/s606

Четвертое, это формулы по которым мосбиржа транслирует данные, все формулы можно достаточно легко посчитать при помощи программы Mathcad, и перевести в ексель (файл PDF начнет загружаться автоматически): http://fs.moex.com/files/6908/

Пятое, это замечательный автор Буренин А.Н. и его книга: Рынок ценных бумаг и производных финансовых инструментов. Автор коротко дает характеристику инструмента на бирже и формулы. Или этот задачник: Буренин А.Н. — Задачи с решениями по рынку ценных бумаг (Теория и практика финансового рынка) — 2008

( Читать дальше )

- комментировать

- ★144

- Комментарии ( 55 )

Список литературы для инвестора

- 23 сентября 2019, 20:35

- |

Список литературы я разделил на 2 части: базовая, вспомогательная.

Базовая в свою очередь разделена на 3 уровня: для начинающих, средний и продвинутый.

Первый уровень обязателен к прочтению начинающему инвестору. Без понимания базы изложенной в данных книгах начинать свою деятельность в мире корпоративных финансов я крайне не рекомендую. Прочитав и осмыслив данные произведения вы избежите большинства ошибок новичков, а значит сохраните свои средства.

( Читать дальше )

Грааль знакомого трейдера. Раздаю, качайте. +Анонс предстоящих раздач.

- 23 сентября 2019, 12:37

- |

Ну наверно самое интересное это расширенный курс обучение-грааль от Майтрейда.

Да, да 6 часов видеокурса обучения от SUPER-VIP трейдера Виктора Тарасова победитиля ЛЧИ ни одного месяца в минус. Стоимость 40тыщ я вам предоставлю бесплатно.

Курс Ивана Коваль-Зайцева. Да это тот кто всех достал своей рекламой на Ютубе, от которого ушла жена когда он не зарабатывал, но потом создал свою систему вернулась жена купил дом и машину. Своими знаниями он поделится с вами бесплатно конечно с помощью Байкала и его бесплатной раздачей. Просмотрев его курс к вам не только вернется жена, нет, вы найдете лучше, моложе!

Есть даже Булыгина)))

И это еще не все!

Теперь по теме топика. Начинаем.

1. Основа

(стоп, соотношение, вероятность)

3 правила соблюдение которых обязательно.

Стоплосс.

Стопы надо ставить всегда!

Соотношение риск к прибыли.

Минимальное соотношение — 1 к 2. Это значит что рискуя 5 пунктами твоя потенциальная прибыль должна быть минимум 10, лучше больше.

( Читать дальше )

ДТС №1: Как заработать на дивидендах Татнефти

- 23 сентября 2019, 08:07

- |

ДТС №1: Как заработать на дивидендах Татнефти

Введение

Уже совсем скоро (25 сентября) акции Татнефти будут торговаться последний день с дивидендами. Размер дивидендов составляет 40.11 рубля или 5.36% по отношению к текущей цене обыкновенных акций (TATN).

В таблице 1 вы можете увидеть предстоящие дивидендные выплаты в 2019 году. Эта табличка, которую я составил для себя, в ней только те бумаги, которые проходят по моему критерию ликвидности, т.е. входят в число 32 наиболее ликвидных бумаг МосБиржи.

Таблица 1. Предстоящие дивидендные выплаты в 2019 году.

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендах Татнефти (TATN). Обратите внимание, что речь идет об обыкновенных акциях, привилегированные акции Татнефти не проходят по моему критерию ликвидности.

( Читать дальше )

Супер база по дивидендам! (сам сделал :))

- 22 сентября 2019, 21:05

- |

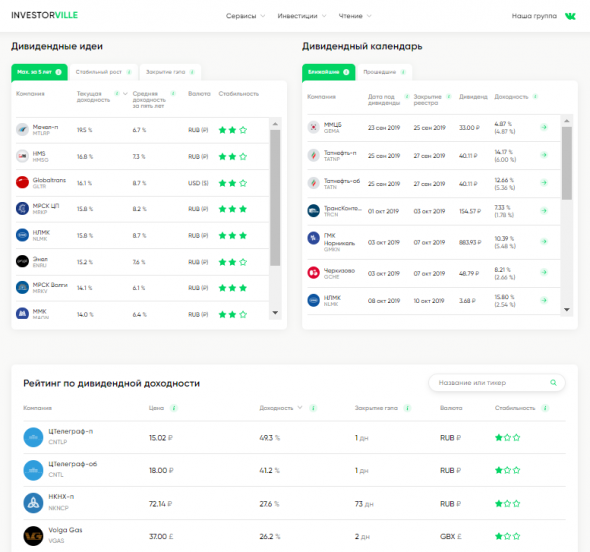

Я периодически работаю над своим онлайн проектом и недавно сделал очень крутую штуку, которой хотел бы поделиться со Смарт-лабом, так как считаю, что сделал очень качественную базу по дивидендам российских компаний

Помимо нее на сайте еще куча всего интересного, но ниже хотел бы остановиться только на ней: https://investorville.ru/dividends

I. Начну с того, что на основной странице вы найдете три раздела:

1) Дивидендные идеи (по доходности, росту и закрытиям гэпов — все самое основное)

2) Дивидендный календарь

3) Рейтинг по всем российским компаниям (все российские компании со всех бирж)

Если что-то непонятно — внизу каждой страницы есть FAQ

II. Особое внимание я уделил расчету дивидендной доходности — она считается очень качественно, как если бы это считал аналитик.

В отличие от остальных сервисов, я собираю данные еще и по рекомендациям Советам Директоров. Когда СД рекомендует дивиденд — у меня это отражено.

Даже сложные случаи, когда, например, Evraz plc торгуется в пенсах, а платит в долларах — у меня все верно будет рассчитано :)

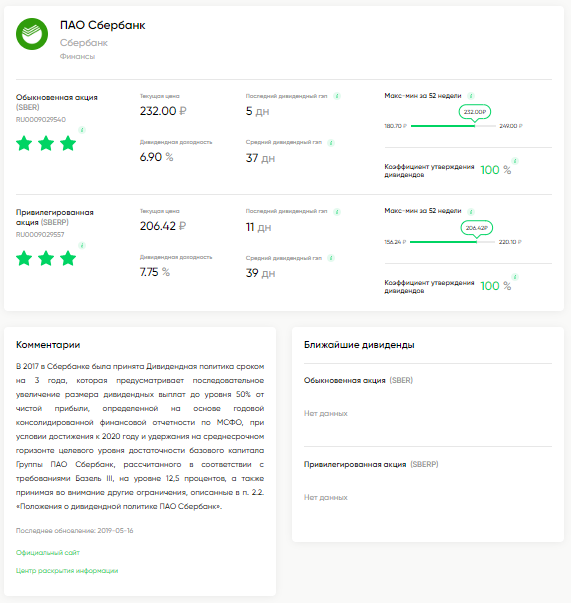

III. По каждой компании есть своя страничка, выглядит это так (https://investorville.ru/dividends/sberbank):

Это верхняя часть — тут есть:

- мин-макс за 52 недели

- дивидендная политика

- коэффициент утверждения дивидендов (всегда ли ГОСА/ВОСА утверждали рекомендации СД?)

- дивидендные гэпы (я еще считаю «средний гэп за 5 лет» — дело в том, что одна компания может заплатить 1 руб. и закрыть гэп за 1 день, а другая 10 руб. и гэп за 5 дней — последний вариант точно лучше, и «средний див гэп» как раз это учитывает, это «средневзвешенный показатель»)

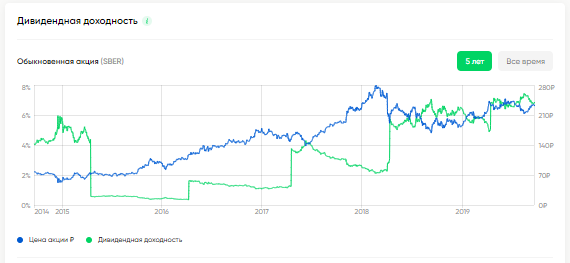

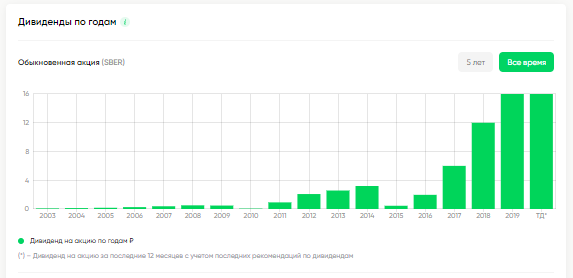

Ниже будет такой график, который подскажет вам какая у Сбера раньше была дивдоходность (выясняется, что текущая дивдоходность довольно высока, может быть хорошее время для покупки?)

Также есть и группировка дивидендов по годам (такое правда есть у многих других сервисов)

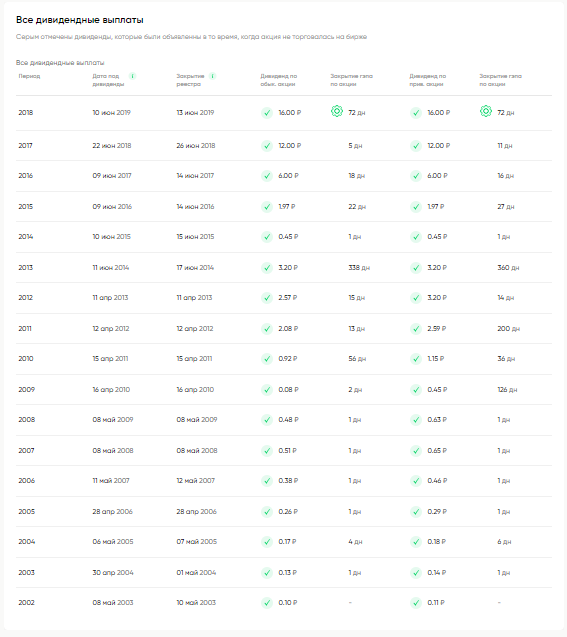

Ну и конечно все дивидендные выплаты:

И конечно еще несколько уникальных фишек:

1) Вы всегда сможете посмотреть в таблице выше был ли утвержден дивиденд Собранием акционеров или нет. Например, по НМТП за 9М 2015 г. собрание не утвердило рекомендацию СД (такое бывает редко, но можете убедиться сами: https://investorville.ru/dividends/ncsp )

2) На примере НМТП вы можете посмотреть и более старые дивиденды — те, которые были объявлены, когда компания еще не была публичной — такие дивиденды окрашиваются в серый цвет

3) Ну и для каждой дивидендной выплаты посчитан див гэп! Теперь вы можете анализировать все российские компании и по этому показателю, имхо, очень удобно. Знак «шестеренки» означает, что дивидендный гэп еще не закрыт.

Мой сайт: https://investorville.ru/

Моя группа ВК: https://vk.com/investorville

Буду рад ответить на ваши вопросы и комментарии :)

P.S. если вы нашли ошибку, то, пожалуйста, дважды перепроверьте свои расчеты, т.к. я очень тщательно работал над точностью данных :)

Риск менеджмент в трейдинге. Как улучшить соотношение риск к прибыли?

- 21 сентября 2019, 09:15

- |

Для меня, риск менеджмент — это минимизация потерь и максимизация прибыли. С правильным контролем над риском, вы улучшите в разы ваше соотношения риск к прибыли. В моей торговли, я стараюсь делать следующие вещи: бороться за цену, входить по частям и выходить по достижению цели.

Входить нужно стараться как можно ближе к уровню от куда начинались сильные покупки/продажи (ускорения принтов в ленте, удержание bid/ask, размер свечи). Тем самым, если сделка будет негативной, потери будут существенно меньше нежели если бы вы входили 15-20 центов от уровня. Если вы торгуете по тренду, то нужно всегда покупать/продавать на откатах: нельзя шортить низы и покупать хаи. Нужно бороться за цену и стараться входить как можно ближе к уровню. Тем самым, ваше соотношение риск к прибыли улучшится в разы и ваши потери будут гораздо меньше.

Далее, я вам настоятельно рекомендую входить по частям. Ненужно входить сразу всей позицией. Разбейте её на две, на три или на четыре части зависимо от размера зоны от куда вы планируете входить. Возьмём опять к примеру трендовую стратегию. Скажем тренд вверх и вы ждёте отката цены в зону от куда начинались сильные покупки чтобы войти в позицию. Скажем средняя цена по которой вы хотите войти равна трём долларам, но вы не знаете точно где цена развернётся и продолжит рост и вообще продолжит ли она его. В этой ситуации вы можете поступить следующим образом. Когда цена вернётся к трём долларам, вы можете войти половиной позиции и потом, если цена будет отбиваться, добавить оставшуюся часть. Тем самым, если сделка будет негативной, вы потеряете гораздо меньше. Также, если вы уверены в сделке, но не знаете точно где входить, вы можете разделить вашу позицию на три или на четыре части и поставить лимитные ордера с разницей между ними 5-10 центов зависимо от размера зоны. Тем самым, ваша средняя цена будет лучше нежели если бы вы входили всей позицией по одной цене и также, если сделка будет негативная, вы потеряете меньше. Более того, если вы уже находитесь в позиции, вы можете выходить по частям если цена идёт против вас и добавлять обратно если цена возвращается. Тем самым, вы будете лучше контролировать ваш риск. Я вам рекомендую посмотреть видео прикреплённое к этому посту. Там я показываю несколько примеров разбивки позиции.

И последнее, если вы торгуете по тренду, вы обязаны держать вашу позицию до слома тренда или до некой цели основанной на бэктестинге (например, средние скользящие). Тем самым, у вас будут иногда сделки с очень большими соотношениями риск к прибыли. Это очень важно, потому что на длинном сроке, это позволит вашему депозиту расти и пережить существенные просадки.

Надеюсь вам эта статья была полезной. Рекомендую посмотреть видео ниже для примеров (за лайки и подписку буду благодарен).

Риски корпоративных облигаций о которых, Вам не скажут.

- 20 сентября 2019, 16:41

- |

Эмитент выпуска облигации собирает внеочередное собрании владельцев облигаций и выставляет Новации в которых ближайшие оферты выкупа переносит (отменяет по сути), погашения купонов переносит, в итоге дает компенсацию в 1 копейку за 1 облигацию за изменения в выпуске.

25% владельцев выпуска облигации благополучно сольют её в 0,01% цены номинала т.е. лихо останутся без денег, так еще НКД обнулят в 0 если эмитент облигации не предоставит результат собрания владельцев облигаций в офис МосБаржы в срок.

Т.е. эмитент кинет, да еще бюрократия биржевая.

Т.е. по сути 25% рискуют остаться с ценой бумаги 10 копеек + НКД 0 если продать её за эти 10 копеек на туалетную бумагу.

Чудо компания, которая такое вытворяет называется АО «Открытие Холдинг».

Никогда не доверяйте что Вам кажется красивым, современным и высокодоходным (кинут с большей долей вероятности).

Навеяно очередной офертой (аферой) этой конторки.

Использование облигаций для защиты диверсифицированного портфеля акций от глубокой просадки по счету в случае коррекции рынка – положительный опыт

- 20 сентября 2019, 12:41

- |

Любой портфельный управляющий знает, насколько тяжело бывает переждать (перетерпеть, «пересидеть») коррекцию на фондовом рынке. Тут я подразумеваю, что речь идет о *в целом бычьем на средне-сроке* рынке. Именно такой рынок мы наблюдаем в России последние 5 лет и в США – последние 10 лет.

Поэтому меня этот вопрос волновал – как защититься от просадки, и (боже упаси!) не продавать ничего на падении/«на дне». Со студенческих времен я помнил, что облигации – один из таких методов защиты. Тем не менее, я никогда ранее его не применял – облигации казались мне «слишком низкодоходным» инструментом.

Только 3 года назад я впервые для себя начал экспериментировать с облигациями. При этом первые свои акции купил 22 года назад. Что могу сразу сказать – для тех кто искушен в акциях, бояться облигаций не надо, они проще акций, причем существенно (но осторожно с подводными камнями!). Поработать головой там все-таки придется – мы имеем на московской бирже около

( Читать дальше )

Более 300 книг по трейдингу. Раздаю. Качайте.

- 19 сентября 2019, 11:47

- |

Около 300-т книг по трейдингу, статьи, тех. анализ, фундаментальный анализ, опционы.

Учебники, лекции, словари. Программы тех. анализа.

Немного скринов что там есть, это только малая часть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал