Избранное трейдера АлексейЯ

Покупка квартиры. Алгоритм.

- 08 ноября 2021, 10:21

- |

Ориентир — вторичка, т.к на новостройки сейчас застройщик дает ипотеку под 2% годовых. Видимо рассчитывая таким образом распродать весь построенный обьем на волне падения спроса.

Во вторичке ипотека сейчас 9% годовых, спрос минимальный, т.к 70-90% рынка, это ипотечные сделки.

Короче, имея на руках наличные деньги сейчас выиграть можно только на вторичке и то если продавцу срочно нужны деньги.

При ином раскладе сидеть продавцы по текущим ценам будут очень долго, вплоть до того момента, пока инфляция не догонит рублевые цены на недвижимость.

Цены в рублях снижаться не будут. Цены могут снижаться только в валюте. Стоит учитывать это.

Первые шаги:

1. Определяемся, где и что хотим купить.

2. На сайтах собираем информацию по ценам на данный тип жилья, в данном районе.

( Читать дальше )

- комментировать

- ★261

- Комментарии ( 117 )

🔥Прогноз дивидендов Сургутнефтегаза

- 05 ноября 2021, 10:37

- |

Опубликован отчёт по РСБУ за 9 мес., чистая прибыль 297,44 млрд рублей, ликвидные активы (так называемая «кубышка») ₽3,81 трлн.

Прогноз дивидендов на привилегированную акцию по итогам 2021 года, в зависимости от курса доллара :

курс на 31.12.2021 — 70 руб/долл.

👉дивиденд — 2,23 руб./ап (5.85% див. дох.)

курс на 31.12.2021 — 71 руб/долл.

👉дивиденд — 2,59 руб./ап (6.7% див. дох.)

курс на 31.12.2021 — 72 руб/долл.

👉дивиденд — 2,94 руб./ап (7.7% див. дох.)

курс на 31.12.2021 — 73 руб/долл.

👉дивиденд — 3,29 руб./ап (8.6% див. дох.)

при курсе 65 руб/долл. и меньше

👉дивиденд — 0,7 руб./ап (2% див. дох.)

*див. дох рассчитана к цене 38.2 руб., без учёта налогов(грязная)

Ещё больше аналитики 👉 https://t.me/marketinvestnews

Идентификация Шадрина

- 25 октября 2021, 21:39

- |

О том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и прогнозе прибылей до 2025 г. Интересно будет этот пост перечитать весной 2026 года, когда будут известны результаты компаний за 2025 г. и размер своего портфеля на начало 2025 г. ......

«Цена – это то, что ты платишь. Стоимость – это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Сегодня поговорим о том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и так далее. Я привел ту же цитату Баффетта, что приводил весной 2015 г. – в своем исследовании в двух частях по той же тематике — Целевая цена – «дорожная карта» инвестора

Наверное, с тех времен так подробно про свою теорию отбора и не писал. Кому интересно прочитайте. Ух, чего там только не на придумывал.

( Читать дальше )

Памятка: компании из индекса Мосбиржи с госучастием

- 25 октября 2021, 14:11

- |

В индексе Мосбиржи сейчас 40 компаний, и их совокупная капитализация превысила 50 трлн ₽.

Я решил проанализировать, а в каких компаниях в акционерном капитале сидит государство — через многочисленные госструктуры и подконтрольные АО.

▪️ В 16 из 40 компаний наблюдается явное госучастие (наверняка, небольшие и/или неявные доли есть и в каких-то других);

▪️ Доля, приходящаяся на РФ оценивается в 15,6 трлн ₽ или чуть больше 30% от капитализации индекса Мосбиржи.

Я не берусь рассуждать, хорошо это или плохо и стоит ли принимать это за один из критериев при составлении портфеля. Здесь, как и везде, есть и положительные стороны, и отрицательные. Обращу лишь внимание на то, что данный показатель прямо влияет на Free-Float Factor, рассчитываемый биржей при составлении индекса для каждой отдельной компании. Так что косвенно, через Free-Float Factor, я учитываю это в развесовке своей российской части портфеля.

( Читать дальше )

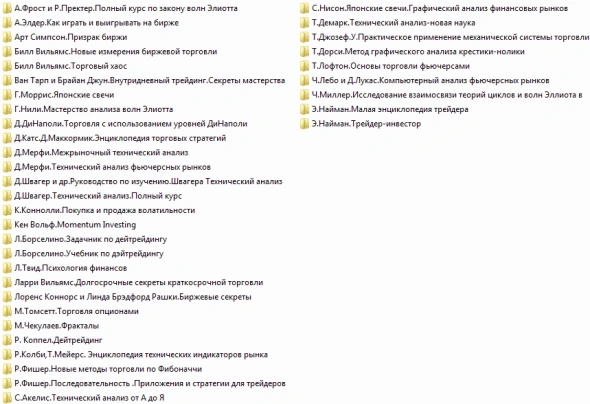

Раздаю КАЧАЙТЕ!!! Более 300 книг по трейдингу.

- 11 октября 2021, 13:19

- |

Берите больше.

Выкладывал данный материал пару лет назад. Да не новое, а что поменялось? Да все тоже самое, свечи по другому выглядеть не стали.

Сейчас убрал лишний мусор. Да и народу с того времени прибавилось достаточно на сайте так что думаю многим будет актуально.

Сейчас же все инвесторы. На пенсию в 35. 25млн счетов уже.

Читать не перечитать.

Читайте просвещайтесь. Может и найдете грааль между строк.

Базовые знания тоже самое что и на курсах но только за деньги))))

Так же материал по опционам если вы до сих пор сливаете на них прочитав может перестанете.

Но это не точно)))

( Читать дальше )

Как смартлаб помогает анализировать отчеты компаний?

- 18 августа 2021, 16:49

- |

1 Календарь акций: https://smart-lab.ru/calendar/stocks/

2 Все отчеты: https://smart-lab.ru/q/shares_fundamental3/

3 Форум акций: https://smart-lab.ru/forum/

4 Сравнение компаний: https://smart-lab.ru/q/compare/

Напроминаю про конкурс отчетов! Любой может заработать 750 рублей, если напишет сегодня лучшие комментарии к отчетам:

М.Видео: https://smart-lab.ru/forum/MVID

Белуга: https://smart-lab.ru/forum/BELU

Бурятзолото: https://smart-lab.ru/forum/BRZL

Вперед за халявным баблом! Конкуренции нет почти!

"СЕКРЕТ" МАРКЕТМЕЙКЕРОВ

- 14 августа 2021, 11:04

- |

Заканчиваем тему «секрета пут-опциона» (часть 1, часть 2)

В прошлых заметках я показал, что риски пута и кола разные, а цены одинаковые.

Более того цены должны быть одинаковыми из-за пут-колл паритета.

Пут-колл паритет позволяет превращать опционы пут и колл друг в друга с помощью покупки и продажи актива.

В этой заметке я покажу, что маркетмейкеры умело используют этот «секрет». И даже расскажу как они это делают.

Часть 3. «СЕКРЕТ» МАРКЕТМЕЙКЕРОВ

Маркетмейкер – это участник рынка, ответственный за обеспечение ликвидности и спреда.

Ответственность определяется договором с биржей.

Показать как работает маркетмейкер проще всего на примере.

( Читать дальше )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Новый фьючерс на S&P500 ETF на Мосбирже – подробности

- 17 мая 2021, 12:39

- |

Привет, смартлабовцы!

25 мая мы запускаем торги фьючерсом на S&P500 ETF! Торговый код контракта – SPYF.

Базовый актив – паи крупнейшего в мире фонда SPDR S&P500 ETF Trust со стоимостью чистых активов более $350 млрд.

О фьючерсе:

- Номинирован $, торгуется в ₽

- Шаг цены $0,01

- В лоте 1 пай

- Квартальная экспирация

- Последний день торгов: третья пятница месяца исполнения

Ссылка на спецификацию – в первом комментарии.

Лайк, если ждали новый фьюч! 😄

Годовые отчеты компаний: почему их надо читать?

- 05 мая 2021, 14:06

- |

Напомню, дорогие мои инвесторы, что бычий рынок, полеты акций на десятки процентов в день и криптовалюты, делающие иксы за короткое время — все это расслабляет ваш мозг и подсаживает вас на иллюзию легкого бабла.

Для тех, кто еще не разучился напрягать извилины, и не боится тратить время на research,, я напоминаю, что одно из лучших упражнений частного инвестора — это чтение годовых отчетов компаний. Сейчас идут собрания акционеров, поэтому компании публикуют годовые отчеты, которые я складываю для вас в одно место, чтобы у вас не было вопросов, что почитать.

Все PDF годовых отчетов я кидаю сюда: https://smart-lab.ru/chat/?x=6644

Если что пропустил — дополняйте

Приятного и полезного чтения!

p.s. нет, я конечно не думаю, что чтение годовых отчетов сделает вас богатыми. Это лишь часть той большой регулярной самостоятельной работы, которую должен делать инвестор, чтобы принимать качественные инвестиционные решения.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал