SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Роман Давыдов

Бэнкинг по-русски: Еще один региональный банк катится в пропасть - 16 ярдов вкладов!!!

- 06 апреля 2015, 18:10

- |

Вот как-то так...

тезисы:

— необеспеченный залогами кредитный портфель юрикам

— 80% — фондирования вклады физлиц

— «агрегированный транзит» (предписание местного ТУ)

— ограничения на платежи...

И доначислили почти 5 ярдов РВПС… +

ИНФОРМАЦИЯ ОБ УЧАСТНИКАХ СИСТЕМЫ БЭСП

Электронное сообщение № 1020962 от 06.04.2015

Идентификатор составителя: 4583001999

Вид справочника: по завершению предварительного сеанса

--------------------------------------------------------------------------------------------------------

Вид ограничения участия: полное

Дата установки ограничения участия: 03.04.2015

Разрешение проведения платежей на основании ЭПС-получателя: разрешения нет

Наименование клиента: ЗАО «ИПОТЕК БАНК»

----

Вид ограничения участия: полное

Дата установки ограничения участия: 03.04.2015

Разрешение проведения платежей на основании ЭПС-получателя: разрешение есть

Наименование клиента: ФКБ «ТРАНСНАЦИОНАЛЬНЫЙ БАНК» (ООО)«ВОЛГОГРАД»

---

Вид ограничения участия: полное

Дата установки ограничения участия: 03.04.2015

( Читать дальше )

тезисы:

— необеспеченный залогами кредитный портфель юрикам

— 80% — фондирования вклады физлиц

— «агрегированный транзит» (предписание местного ТУ)

— ограничения на платежи...

И доначислили почти 5 ярдов РВПС… +

ИНФОРМАЦИЯ ОБ УЧАСТНИКАХ СИСТЕМЫ БЭСП

Электронное сообщение № 1020962 от 06.04.2015

Идентификатор составителя: 4583001999

Вид справочника: по завершению предварительного сеанса

--------------------------------------------------------------------------------------------------------

Вид ограничения участия: полное

Дата установки ограничения участия: 03.04.2015

Разрешение проведения платежей на основании ЭПС-получателя: разрешения нет

Наименование клиента: ЗАО «ИПОТЕК БАНК»

----

Вид ограничения участия: полное

Дата установки ограничения участия: 03.04.2015

Разрешение проведения платежей на основании ЭПС-получателя: разрешение есть

Наименование клиента: ФКБ «ТРАНСНАЦИОНАЛЬНЫЙ БАНК» (ООО)«ВОЛГОГРАД»

---

Вид ограничения участия: полное

Дата установки ограничения участия: 03.04.2015

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 21 )

Qlua для чайников. Часть 7. Отвечаю на ваши вопросы. Часть 1

- 25 декабря 2014, 16:09

- |

Этот урок будет посвящен ответу на некоторые ваши вопросы, которые накопились в ходе публикации данных уроков.

Qlua для чайников. Часть 3. Делаем робота-спредера

Qlua для чайников. Часть 4. Анализ информации из стакана и работа с заявками

Qlua для чайников. Часть 5. Работа с таблица Quik. Поиск заявок. Искусство отладки

Qlua для чайников. Часть 6. Модуль торговли. Остатки по бумагам на фондовом рынке. Удаление заявок

Вопрос: Можно пример, что бы в 23.40 закрывались все открытие позиции по рынку?

Для решения поднятой в данном вопросе задачи необходимо следующее:

- Знать, как выставлять заявки. Это мы уже умеем. Данную тему мы изучили на уроке 1 (http://robostroy.ru/community/article.aspx?id=773) и уроке 6 (http://robostroy.ru/community/article.aspx?id=790), где мы писали блок совершения сделок биржевого робота.

- Получить список позиций (частично этот вопрос мы так же изучили на уроке 6).

- Работать со временем. Этому мы сейчас будем учиться.

- Выставлять заявку именно по рынку. Этому тоже мы будем сейчас учиться.

( Читать дальше )

Bull поделился граалем.

- 02 декабря 2014, 09:29

- |

Ну, что, а ведь он делился граалем ещё 2 года назад. Забавно, что его пост тогда набрал только один "+". Хе-хе. В сегодняшнем раскладе это было бы 500 плюсов :)

Анализатор опционных позиций.

- 09 ноября 2014, 12:01

- |

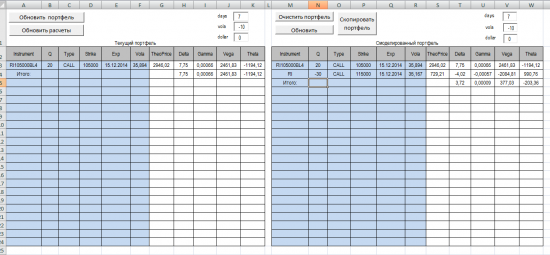

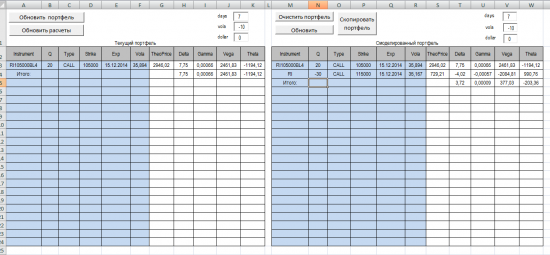

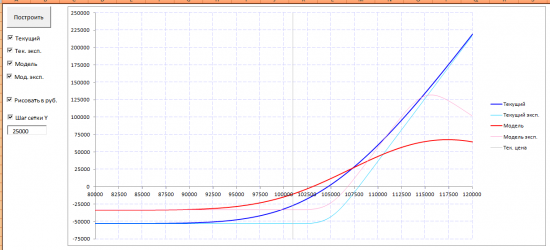

Предоставляю на суд общественности, разработанный мной, «анализатор опционных позиций». Анализатор написан в экселе на языке VBA и является бесплатным проектом, доступный всем. Анализатор будет полезен в первую очередь новичкам, которые еще не знают сильные и слабые стороны различных опционных стратегий и как изменится профиль их стратегии при изменении таких условий как количество дней удержания, волатильность или курс доллара. Внешний вид такой:

( Читать дальше )

( Читать дальше )

Бычий пут спрэд на ноябрь.

- 22 октября 2014, 00:11

- |

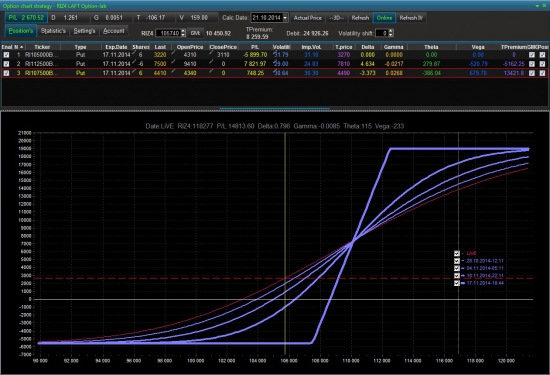

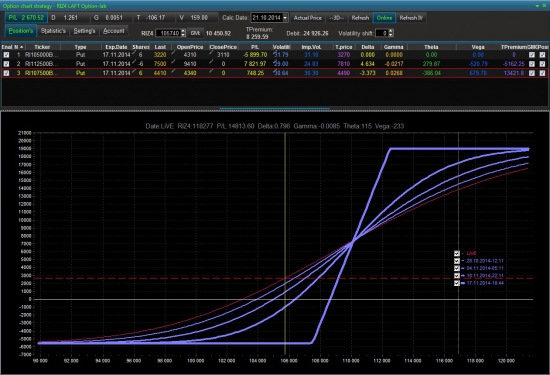

Решил замутить опционную позу на ноябрь. Вначале хотел стрэнгл продать, но боязно, боковик затянулся, наверно будет резкий выход, да и следить за ба постоянно надоело (равнять не равнять, роллировать). Всё же, кто бы чего не говорил, а в опционах тоже надо мнение о полажении рынка иметь. Так вот, предпологаю что ниже этих уровней не пойдём. 21 откября была сделана позиция бычий пут спрэд, были проданы 6 путов 112500 по 9410 и куплены 6 105 путов по 4310. Максимальная доходность в районе 25000 р, убыток окло 11000 рублей, го всего лишь 14000 рублей. Рынок сразу подрос и решил переместить риск за счёт полученной p/l. Продал 105 путы и купил столько же 107500 по 4340 пунктов. В итоге имею интересное соотоношение, максимальный убыток 5500 р, а прибыль 19100 р, го 10450 рублей. Как управлять позой не решил, либо ближе к экспе будут проданы путы подальше от рынка, либо слева будет достроен пропорциональный пут спрэд, а может поза наберёт хорошую прибыль и будет перестроена в безубыточную. Главное с таким соотношением пл не надо особо дёргаться.

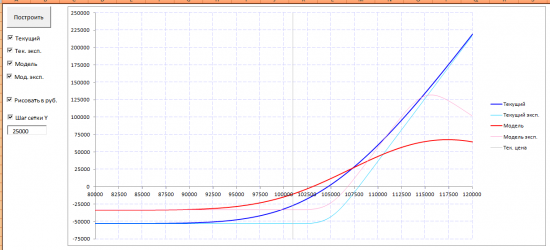

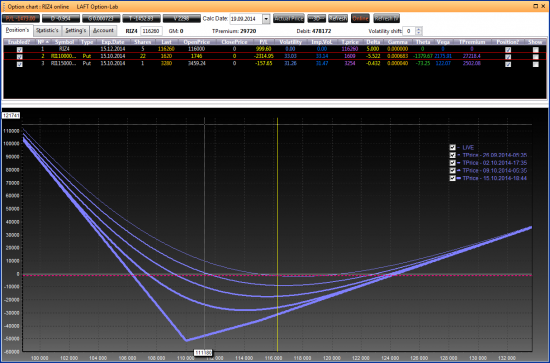

Кого распилило на RIZ4? Вперед за опционами!

- 19 сентября 2014, 18:18

- |

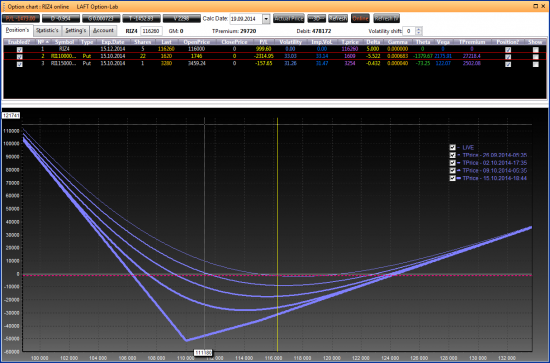

Люблю немного покупать волатильность. Совсем чуть, в маленьком портфеле. Вложение небольшое, в ноль уйти можно легко если не угадал, а если угадал — то дотащит в процентах страшно будет сказать, ну да ладно.

Вот сегодня удавалось и собрать и разобрать по кругу несколько раз синтетический проданный стреддл, однако речь сейчас не об этом.

Вот профиль стратегии которая давала минус одного коня на уровне 116000 и в целом я уверен там много шортистов полегло.

Далее как случается часто ты идешь поссать (хорошо если стопы все же есть или плохо), а возвращаешься и там уже 118200. То есть я бы наверное как всегда горько выругался, но огладев своих греков увидел дельту +0,31!

( Читать дальше )

Вот сегодня удавалось и собрать и разобрать по кругу несколько раз синтетический проданный стреддл, однако речь сейчас не об этом.

Вот профиль стратегии которая давала минус одного коня на уровне 116000 и в целом я уверен там много шортистов полегло.

Далее как случается часто ты идешь поссать (хорошо если стопы все же есть или плохо), а возвращаешься и там уже 118200. То есть я бы наверное как всегда горько выругался, но огладев своих греков увидел дельту +0,31!

( Читать дальше )

Qlua для чайников. Часть 3. Делаем робота-спредера

- 16 сентября 2014, 12:08

- |

Как я и обещал на прошлом уроке, с сегодняшнего дня мы начнем писать робота. Для начала разработаем что-нибудь простенькое, например, робота спредера, который по заданному инструменту смотрит цены в стакане, если спред достаточно большой, то выставляет заявки от лучших цен покупки/продажи с заданным шагом.

Предыдущие статьи:

Qlua для чайников. Часть 1

Qlua для чайников. Часть 2. Циклы

Итак, если цены 1000/1100, а шаг 10, то робот должен выставить заявки по 1010/1090. В случае изменения цен робот должен снимать заявки и выставлять новые. Если какая-то заявка исполнилась или частично исполнилась, то робот должен это учитывать, либо вообще не перевыставлять исполненную заявку, пока не исполниться противоположная, либо выставлять на количество остатка.

Итак, берем наш шаблон. Все лишнее оттуда удаляем:

( Читать дальше )

Предыдущие статьи:

Qlua для чайников. Часть 1

Qlua для чайников. Часть 2. Циклы

Итак, если цены 1000/1100, а шаг 10, то робот должен выставить заявки по 1010/1090. В случае изменения цен робот должен снимать заявки и выставлять новые. Если какая-то заявка исполнилась или частично исполнилась, то робот должен это учитывать, либо вообще не перевыставлять исполненную заявку, пока не исполниться противоположная, либо выставлять на количество остатка.

Итак, берем наш шаблон. Все лишнее оттуда удаляем:

| is_run=true |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал