Избранное трейдера rosov

Выживаемость в трейдинге

- 10 января 2021, 17:24

- |

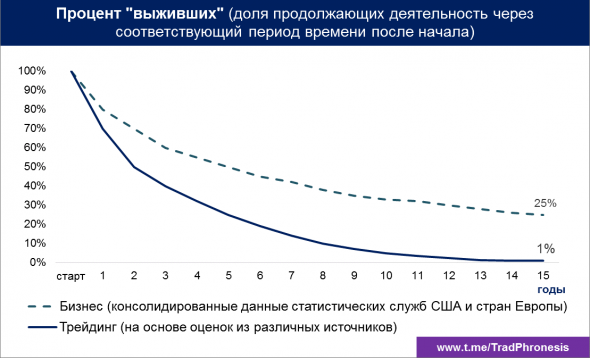

Анализ выживаемости в бизнесе был приведен ранее.

Трейдинг тоже своего рода бизнес — ты инвестируешь деньги и время в надежде получать доход. На первый взгляд, этот «бизнес» имеет много преимуществ. Потенциал заработка здесь теоретически не ограничен, ты не привязан к месту работы и сам себе хозяин, этот бизнес можно начать при небольших начальных вложениях и осуществлять параллельно основному виду деятельности, успех здесь не так сильно зависит от уровня образования или IQ, трейдингом можно заниматься и в 15 и в 90 лет, этот бизнес масштабируется.

Однако статистика «смертности» среди трейдеров гораздо более удручающая, чем в реальном бизнесе. По данным, собранным из разных источников, следует, что не более 10% трейдеров «доживают» до 10-и летнего юбилея. Через 15 лет только для 1% трейдинг будет экономически целесообразным. Для остальных 99% трейдинг останется убыточным занятием, и большинство прекратит эту деятельность.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 0 )

ДТС №2: Как заработать на дивидендах Магнита 05.01.2021

- 05 января 2021, 15:05

- |

ДТС №2: Как заработать на дивидендах Магнита 05.01.2021

Введение

05.01.2021 последний день с дивидендами торгуются акции Магнита (MGNT). Уже в среду 06.01.2021 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

История ОИ и ГО

- 03 января 2021, 17:52

- |

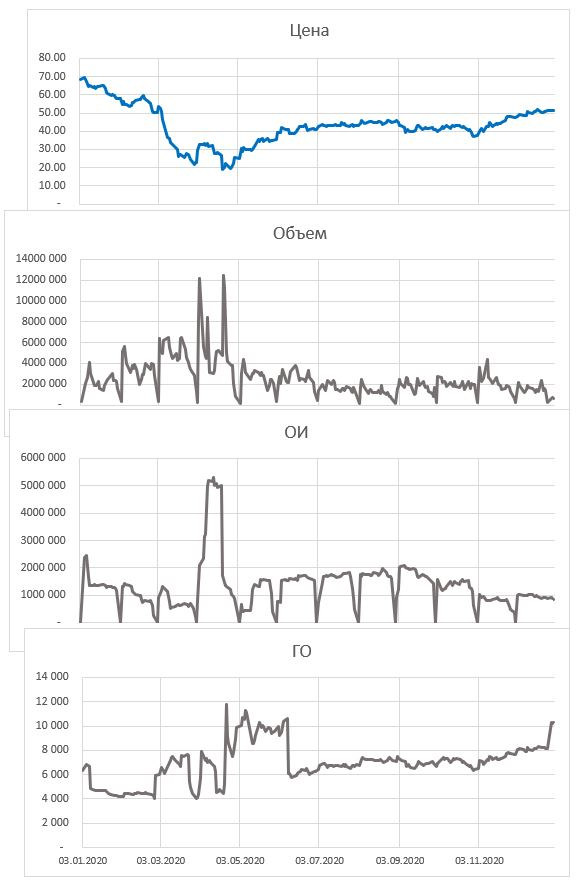

Например, прошлогодняя история в Бренте выглядит так:

А так выглядит история ГО в первый рабочий день года, наложенная на рублевый график Брента:

( Читать дальше )

393 тыс. ₽ - столько в 2020г. я потратил на свое образование в области инвестиций. Как это было?

- 31 декабря 2020, 13:32

- |

В конце года решил, в том числе, подвести итоги «инвестиций в себя».

Так сложилось, что в этом году у меня оказалось незапланированно много времени, и я большУю часть этого ресурса решил направить на самообразование в области финансов и инвестиций на фондовом рынке.

Чтобы не превращать заметку в простое хвастовство, приведу свои (конечно же, субъективные) комментарии по каждому пройденному тренингу или коучингу. Основные траты по этому направлению пришлись на 2020 год, поэтому до кучи приведу свои отзывы и на ранее пройденные курсы.

1. Специализация на Coursera от ВШЭ «Финансовые инструменты для частного инвестора». Состоит из 6 курсов. Оценку «3» поставил только благодаря первому блоку от профессора Берзона «Управление личными финансами». Его модуль можно считать образцом структурности и понятности материала. Все остальные модули – какая-та свалка слайдов преподавателей, оставшихся по уровню подачи материала теоретиками из 90-х – нулевых. Возможно, с 2016 года качество улучшилось, но тогда впечатление в целом о специализации осталось грустным.

( Читать дальше )

Важная напоминалка для трейдера!

- 24 декабря 2020, 13:09

- |

Внимание! — завтра США и Европа выходные в связи с католическим Рождеством. Поэтому рынок у нас будет никакой — тухлый.

В понедельник выходные — Великобритания, Австралия, Нов. Зеландия и Канада. Все остальные работают. Однако, важная информация для трейдеров — в пон-к, с 19-00 на нашем срочном рынке будет поднято ГО, имеем это ввиду!

ГО будет повышенным вплоть до 8-го января 2021г. 19-00.

(подробнее читаем здесь: https://www.moex.com/n31600/?nt=0 )

Мы торгуем 28, 29 и 30 декабря.

31-е декабря — ВЫХОДНОЙ.

1-е января — ВЫХОДНОЙ.

Далее, уже в наступившем году, торгуем 4го, 5-го и 6-го января (пон-к, вторник и среда). Четверг, 7-го, мы выходные

( Читать дальше )

Как использовать волновой принцип для установки защитных стопов?

- 22 декабря 2020, 12:56

- |

Автор: Джеффри Кеннеди

Я заметил, что, хоть Волновой Принцип высоко ценится как аналитический инструмент, многие трейдеры отказываются от него, оскольку не считают, что в нём есть определённые правила и рекомендации типичной торговой системы.

Не спешите с выводами, хоть Волновой Принцип не является торговой «системой», его традиционные правила показывают, где размещать защитные стопы. И вот что я вам покажу на этом уроке.

На протяжении многих лет работы с анализом волн Эллиотта, я узнал, что можно получить много информации, которая понадобится вам как трейдеру, например, где разместить защитные или трейлинг-стопы — согласно трём основным правилам Волнового принципа:

1. Волна два никогда не может восстановить более чем на 100% волну один.

2. Волна четыре никогда не может закончиться на ценовой территории волны один.

3. Волна три не может быть самой короткой импульсной волной, в волнах один, три и пять.

( Читать дальше )

Из последнего экономиста

- 20 декабря 2020, 14:03

- |

Собственно, то, о чем я всем тут говорил многократно в своих постах — нельзя рассматривать всякие P/E, то есть по сути — метрики возврата на рисковые активы — в отрыве от превалирующего возврата на безрисковые активы, то есть американские казначейские облигации

Потому что рисковые и безрисковые активы — это сообщающиеся сосуды с разным давлением, рано или поздно они должны прийти к балансу (учитывая премию за риск, конечно, которая и создает разницу в давлении в моей аналогии).

Проблема, конечно, в том, что эта премия за риск — вещь субъективная, и разные люди оценивают ее по-разному

Но если гособлигации США имеют Yield-To-Maturity менее 1%, то 5-ти — 4-х процентный «возврат» на американские акции становится очень привлекательным, и может упасть еще ниже (то есть, акции — вырасти)

Месье Шиллер, который нобелевский лауреат по экономике, в ноябре разразился новым индексом, который он назвал CAPE excess yield

То есть, это earnings yield его же индекса CAPE, который по сути — сглаженный на таймфрейме в 10 лет P/E, минус yield гособлигаций.

( Читать дальше )

На эмоциях. Как улаживать самые болезненные конфликты в семье и на работе. Дэниел Шапиро

- 20 декабря 2020, 09:31

- |

Электронная книга t.me/kudaidem/1448

На эмоциях Как улаживать самые болезненные конфликты в семье и на работе. Дэниел Шапиро

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал