Избранное трейдера RUH666

Стоит ли верить "экспердам"? Часть 1

- 12 июня 2020, 16:26

- |

Российский пример. Армагеддонщики. 5 лет несли всякую пургу. Они куда-то делись? Нет. Левченко тот же налажал с баксом по 144 в марте 2018, потом придумал максимально дебильную отмазку. Его прекратили тиражировать? Нет. Он — эксперд, и ходит на канал к Верникову, как на работу. Про святаго демурия ваще малчу)))

Западные примеры

1. Великий экономист эконораст Пол Кругман. На него постоянно ссылаются, цитируют. Правда, путается в показаниях постоянно, сам себе противоречит, но зато имеет нобелевку по экономике (естественно, решение принимало экспертное сообщество). Обратный пример — Фридрих Август фон Хайек — выдающийся экономист, последователь Людвига фон Мизеса, один из столпов Австрийской Экономической Школы. Тоже получил нобелевку по экономике. Хоть кто-то его помнит, цитирует?

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 23 )

Не бойтесь, доллар по 67 и ниже ещё увидим

- 12 июня 2020, 11:10

- |

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Каюсь, по S&P лажанул сегодня

- 11 июня 2020, 23:11

- |

По остальным инструментам вроде как пока всё ОК. По сипи буду напряжённо думать, но потом. Ибо щас допиваю вкусный будвар и иду спать.

Итоги недели 11.06.2020. Заседание ФРС. Курс доллара и нефть

- 11 июня 2020, 19:44

- |

Как экономика разойдётся с фондовым рынком

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

USDCAD взлетел до 4-летнего максимума, а затем ... (перевод с elliottwave com)

- 11 июня 2020, 16:31

- |

Этот график курса доллара США к канадскому доллару разворачивается в двух частях: во-первых, доллар взлетает до самого высокого уровня по отношению к канадскому доллару за четыре года в середине марта. Во-вторых, хлоп! Тренд разворачивается, и доллар США падает до трехмесячного минимума против своего канадского кузена.

Этот график курса доллара США к канадскому доллару разворачивается в двух частях: во-первых, доллар взлетает до самого высокого уровня по отношению к канадскому доллару за четыре года в середине марта. Во-вторых, хлоп! Тренд разворачивается, и доллар США падает до трехмесячного минимума против своего канадского кузена.

( Читать дальше )

ЕЦБ надеется остановить дефляцию, но «не может напечатать уверенность» (перевод с deflation com)

- 11 июня 2020, 13:20

- |

Вот выдержка из статьи Bloomberg от 5 июня:

Опасения дефляции оправдывают решение Европейского центрального банка увеличить свою программу срочной покупки облигаций, считает его представитель Пабло Эрнандес де Кос.

«Дефляционные риски возросли, и это одна из причин, по которой Европейский центральный банк предпринимает действия, которые он предпринимает — чтобы не допустить материализации риска», — заявил член Совета управляющих и глава Банка Испании в интервью Bloomberg News. Мадрид. «Я среди тех, кто считает, что этот кризис по сути дезинфляционный, в том смысле, что некоторые проблемы, которые у нас были с низкой инфляцией, накапливаются».

Эта точка зрения была поддержана в пятницу членом Исполнительного совета Фабио Панеттой, который сказал итальянскому Радио 1, что блокировки из-за коронавируса привело к «возобновлению дефляционного давления».

( Читать дальше )

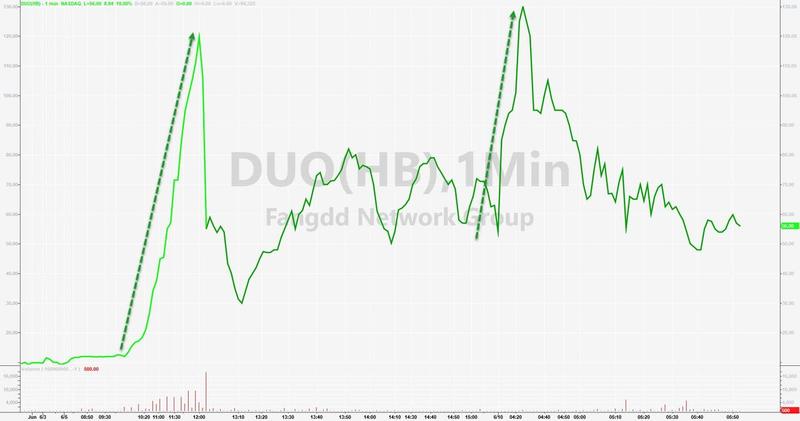

Еще один пример сумасшествия на рынках сейчас

- 10 июня 2020, 20:01

- |

( Читать дальше )

Длинные облигации США: давайте рассмотрим «точку истощения» (перевод с elliottwave com)

- 10 июня 2020, 17:07

- |

Еще в начале марта поведение рынка облигаций напоминало то, что развернулось в разгар финансового кризиса 2007–2009 годов. Цены и доходность быстро менялись.

5 марта длинные казначейские облигации США закрылись на 173^30,0. На следующий день, 6 марта, длинные облигации выросли до 180^19,0, колоссальное движение на более чем 6 пунктов, достигнув нового исторического максимума. Но ралли было еще впереди.

9 марта наше Краткосрочное обновление США показало этот график и сказало:

Изменения в ценах на облигации и доходности являются историческими. Доходность 30-летних облигаций США снизилась до 0,6987% в течение дня. В конце 30-летняя доходность была около 1%. [Длинные казначейские облигации] выросли до 191^22,0, а индикатор DSI (trade-futures.com) находился на 98% быков. Цены выросли через… линию тренда, но затем отступили, чтобы закрыться прямо на ней. Может ли это быть точкой истощения роста?

Изменения в ценах на облигации и доходности являются историческими. Доходность 30-летних облигаций США снизилась до 0,6987% в течение дня. В конце 30-летняя доходность была около 1%. [Длинные казначейские облигации] выросли до 191^22,0, а индикатор DSI (trade-futures.com) находился на 98% быков. Цены выросли через… линию тренда, но затем отступили, чтобы закрыться прямо на ней. Может ли это быть точкой истощения роста?( Читать дальше )

ФРС действительно нужно взглянуть на это график: впереди дефляция (перевод с deflation com)

- 10 июня 2020, 13:20

- |

Это был изношенный политический ответ Федерального резерва уже много лет. Если экономика спотыкается, просто напечатайте больше денег — quod erat demonstrandum (QED), экономика должна восстановиться. Печать огромных сумм денег, безусловно, должна предотвратить угрозу дефляции цен. Так же думают и в здании Eccles Building в Вашингтоне, округ Колумбия, где находится штаб-квартира ФРС. Может ли это быть неправильно?

На приведенном ниже графике показан M2 Velocity против базового индекса потребительских цен (ИПЦ) в годовом процентном выражении. M2 Velocity — это коэффициент, рассчитываемый путем деления номинального валового внутреннего продукта на денежную массу M2. Чем больше денег печатается относительно размера экономики, тем меньше M2 Velocity. Диаграмма показывает, что годовое изменение M2 Velocity рухнуло, поскольку не только расширилась денежная масса M2, но и сократилась экономика.

( Читать дальше )

Создание денег,— а не низкие процентные ставки — стоит за циклом бума-спада

- 09 июня 2020, 20:26

- |

В недавней статье под названием “Так где же яхты австрийцев?" Джон Тамни раскритиковал австрийских экономистов, и особенно Марка Торнтона, за их скептицизм относительно “полного энтузиазма фондового рынка” в разгар пандемии. Ранее Марк Торнтон ответил на главный аргумент Тамни. В этом тексте я расскажу о двух серьезных ошибках, лежащих в основе аргументации Тамни.

Первая ошибка связана с неправильным толкованием теории австрийского делового цикла (далее ABCT). Тамни полагает, что австрийские теоретики цикла утверждают, что бумы и пузыри на фондовом рынке вызваны тем, что центральный банк произвольно снижает процентные ставки. Но это недоразумение. Согласно ABCT, не произвольное снижение процентных ставок само по себе вызывает инфляционный бум, пузыри активов и последующую рецессию. Причиной этого, скорее, являются “фидуциарные средства обмена”, или банковские депозиты, не обеспеченные резервами, которые создаются с помощью новых бизнес-кредитов, которые приводят в действие цикл бума и спада. Снижение процентных ставок по кредитам является лишь одним из результатов такого увеличения количества денег и кредита и не является решающим в этом процессе. С одной стороны, банки могут произвольно снизить процентную ставку по кредитам, и это не приведет к инфляционному буму; с другой стороны, банки могут оставить процентную ставку без изменений, но ссудят вновь созданные банковские резервы путем снижения кредитных стандартов, что может спровоцировать бум и инфляцию цен на активы. Мизес подчеркнул этот момент в 1949 году (Human Action, p. 789n5):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал