SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Рустам Вахитов

ПАМЯТКА ТРЕЙДЕРА!!!

- 17 октября 2011, 15:49

- |

• Нет единственно правильного подхода к торговле на рынке. Надо найти метод, который соответствует вашему характеру, вашему мировоззрению.

• Что бы я рекомендовал начинающему трейдеру? – Поройтесь в себе. Найдите то, что для вас работает.

• Нельзя управлять средствами, если вы не имеете преимущества. Нужна методология. Я не видел ни одного успешного трейдера, без конкретного подхода, системы.

• Успешные трейдеры – трудоголики. Главная ирония рынка в том, что на рынок приходят за легкими деньгами, но зарабатывают на рынке только те, кто много трудится. Трейдинг, это нелегко.

• Трейдинг необычная профессия. В отличии от других видов деятельности, где нужно иметь умение и опыт, здесь с самого начала можно быть либо правым, либо нет. То есть, если повезет, могут заработать и дураки. Это дурманит людей.

• Трейдинг не так легок, как кажется. Упорный труд и подготовка всегда за занавесом.

• Ели вы торгуете не комфортно, с усилием – нужно переосмыслить себя. Грамотный трейдинг – должен быть эмоционально комфортен.

• Риск менеджмент самый важный аспект.

• Всякий раз, до того как вы входите в позицию, вы должны знать, как из нее выйдите.

• Объективным можно быть только до торгов. Стратегические решения принимайте до открытия торгов.

• Риск менеджмент важен. Еще больше важна привычка риск менеджмента.

• Рынок = Дисциплина. Только расслабился – рынок тебя накажет.

• Чтобы быть успешным, нужно быть независимым.

• Надо слушать себя. Когда слушаешь других – получается не хорошо.

• Потери это часть игры. Ели я буду следовать системе, я выиграю со временем.

• Нельзя всегда торговать, нужно ждать правильного трейда.

• Многие разоряются оттого, что они очень много (часто) торгуют.

• Проявляйте терпение. Ждите правильной сделки. Держите правильную сделку.

• Деньги зарабатываются сидя (в позициях).

• Людям нужен комфорт — это эволюционно. Рынок дает дискомфорт. Часто успех заключается в том, что бы принимать некомфортные решения.

• Все успешные трейдеры влюблены в рынок. Важное качество трейдера – любить рынок.

• Что бы я рекомендовал начинающему трейдеру? – Поройтесь в себе. Найдите то, что для вас работает.

• Нельзя управлять средствами, если вы не имеете преимущества. Нужна методология. Я не видел ни одного успешного трейдера, без конкретного подхода, системы.

• Успешные трейдеры – трудоголики. Главная ирония рынка в том, что на рынок приходят за легкими деньгами, но зарабатывают на рынке только те, кто много трудится. Трейдинг, это нелегко.

• Трейдинг необычная профессия. В отличии от других видов деятельности, где нужно иметь умение и опыт, здесь с самого начала можно быть либо правым, либо нет. То есть, если повезет, могут заработать и дураки. Это дурманит людей.

• Трейдинг не так легок, как кажется. Упорный труд и подготовка всегда за занавесом.

• Ели вы торгуете не комфортно, с усилием – нужно переосмыслить себя. Грамотный трейдинг – должен быть эмоционально комфортен.

• Риск менеджмент самый важный аспект.

• Всякий раз, до того как вы входите в позицию, вы должны знать, как из нее выйдите.

• Объективным можно быть только до торгов. Стратегические решения принимайте до открытия торгов.

• Риск менеджмент важен. Еще больше важна привычка риск менеджмента.

• Рынок = Дисциплина. Только расслабился – рынок тебя накажет.

• Чтобы быть успешным, нужно быть независимым.

• Надо слушать себя. Когда слушаешь других – получается не хорошо.

• Потери это часть игры. Ели я буду следовать системе, я выиграю со временем.

• Нельзя всегда торговать, нужно ждать правильного трейда.

• Многие разоряются оттого, что они очень много (часто) торгуют.

• Проявляйте терпение. Ждите правильной сделки. Держите правильную сделку.

• Деньги зарабатываются сидя (в позициях).

• Людям нужен комфорт — это эволюционно. Рынок дает дискомфорт. Часто успех заключается в том, что бы принимать некомфортные решения.

• Все успешные трейдеры влюблены в рынок. Важное качество трейдера – любить рынок.

- комментировать

- ★113

- Комментарии ( 19 )

Я - системщик с 17.10.11

- 16 октября 2011, 08:50

- |

Верно заметили опытные трейдеры, что самое трудное это сидеть и ждать правильных сигналов на вход/выход и не лезть просто так в рынок. Иногда руки тянутся к клавиатуре что-то нажать.

Аргументы у каждого трейдера, почему он совершил импульсную внесистемную сделку, во многом похожи: «мне кажется», «рынок перепродан/перекуплен», «сейчас необоснованный оптимизм/пессимизм», «я думаю что...» и т.д. и т.п. Рынку Ваше личное мнение глубоко индифферентно, конечно, если Вы не Баффет и не способны двигать стакан хулиардами лотов.

В трейдинге я не отрицаю ни одного из подходов. Уверен, что зарабатывать на рынке могут все: «везунчик», «интуит», «технарь», «инвестор», «дейтрейдер», но вот стабильный доход сможет обеспечить только системный трейдинг. Что в моем понимании торговая система? Это набор четких правил входа/выхода на основе обработанных данных. Сливает твоя система или прибыльна – это вопрос того насколько грамотно подобраны критерии, насколько система адаптивна к быстро изменчивому рынку, где порог ликвидности на данном инструменте, какой тайм-фрейм выбран и т.д. и т.п.

( Читать дальше )

Аргументы у каждого трейдера, почему он совершил импульсную внесистемную сделку, во многом похожи: «мне кажется», «рынок перепродан/перекуплен», «сейчас необоснованный оптимизм/пессимизм», «я думаю что...» и т.д. и т.п. Рынку Ваше личное мнение глубоко индифферентно, конечно, если Вы не Баффет и не способны двигать стакан хулиардами лотов.

В трейдинге я не отрицаю ни одного из подходов. Уверен, что зарабатывать на рынке могут все: «везунчик», «интуит», «технарь», «инвестор», «дейтрейдер», но вот стабильный доход сможет обеспечить только системный трейдинг. Что в моем понимании торговая система? Это набор четких правил входа/выхода на основе обработанных данных. Сливает твоя система или прибыльна – это вопрос того насколько грамотно подобраны критерии, насколько система адаптивна к быстро изменчивому рынку, где порог ликвидности на данном инструменте, какой тайм-фрейм выбран и т.д. и т.п.

( Читать дальше )

О социальной справедливости и американских протестах

- 15 октября 2011, 20:24

- |

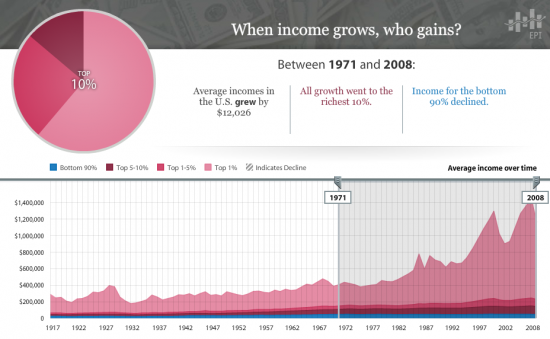

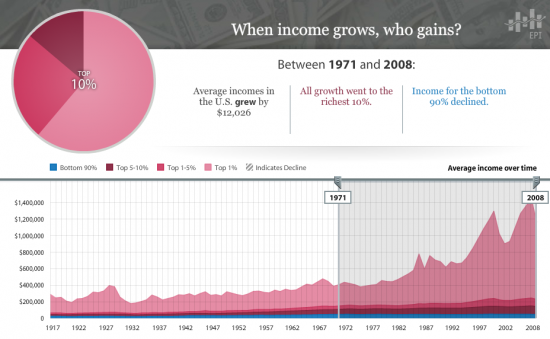

Вот тут http://www.stateofworkingamerica.org/pages/interactive#/?start=1971&end=2008 обнаружился очень занятный инструмент, позволяющий увидеть, как распределялся общий рост доходов в тот или иной отрезок времени в США. И решил karapuz посмотреть, как там со справедливым распределением всё возрастающего блага после отмены золотого стандарта? И увидел karapuz вот это:

… и прихуел… ВЕСЬ РОСТ реальных доходов с 1971 г. по 2008 г. достался верхним 10% населения. Доходы остальных 90% вообще не увеличились!

А может быть это свойство капитализма такое, подумал karapuz? И посмотрел karapuz что же было до отмены золотого стандарта. Ну, скажем после войны. И, о чудо! О-ля-ля! С 1945 г. по 1971 г. капитализм в США был с человеческим лицом! Нижние 90% получили 68% всего роста доходов за этот период, а верхние 10% лишь 32%! Вот ведь как бывает то!

( Читать дальше )

… и прихуел… ВЕСЬ РОСТ реальных доходов с 1971 г. по 2008 г. достался верхним 10% населения. Доходы остальных 90% вообще не увеличились!

А может быть это свойство капитализма такое, подумал karapuz? И посмотрел karapuz что же было до отмены золотого стандарта. Ну, скажем после войны. И, о чудо! О-ля-ля! С 1945 г. по 1971 г. капитализм в США был с человеческим лицом! Нижние 90% получили 68% всего роста доходов за этот период, а верхние 10% лишь 32%! Вот ведь как бывает то!

( Читать дальше )

Сокращаем свои убытки

- 15 октября 2011, 19:44

- |

Многие, наверно, слышали или читали в интересных книгах об одном фундаментальном столпе системной торговли: «режь убытки и давай прибыли течь». Ведь если реально взглянуть на трейдинг, то, оказывается, единственное, что мы может контролировать, это свои убытки. Так каким образом можно сократить убытки?

Я не претендую на оригинальность и авторство (это знают очень многие), но кому-то окажется полезным.

Одно из самых простых моих правил сокращения убытков, это не торговать в определенные дни (да и вообще торговать как можно реже). Не торговать в дни, следующие за ударным днем (называю их для себя потенциальными днями). После любого потенциального дня в основном наблюдаем пилу, на которой можно оставить кучу стопов. Теперь проиллюстрирую:

Например, можно с определенной долей вероятности сказать, что в понедельник будет пила и для меня торговля будет закрыта.

Всем удачи и хороших профитов.

Я не претендую на оригинальность и авторство (это знают очень многие), но кому-то окажется полезным.

Одно из самых простых моих правил сокращения убытков, это не торговать в определенные дни (да и вообще торговать как можно реже). Не торговать в дни, следующие за ударным днем (называю их для себя потенциальными днями). После любого потенциального дня в основном наблюдаем пилу, на которой можно оставить кучу стопов. Теперь проиллюстрирую:

Например, можно с определенной долей вероятности сказать, что в понедельник будет пила и для меня торговля будет закрыта.

Всем удачи и хороших профитов.

О статистическом преимуществе. Продолжение.

- 15 октября 2011, 15:32

- |

Изучая себя ...

Итак, вектор его доходности (эквити) вот что главное для трэйдера. Вектор (по сути трэнд), слагающийся из большого, как можно большого, числа трэйдов. Из него формируется окончательный результат и разумеется опыт. Но главное, это обратная связь, сигнал, позволяющий контролировать ваше состояние, вашу систему, ваш подход и на сколько все это согласовано с рынком. Как и в обычном графике цены, сильные колебания эквити сбивают с толку. Вы не знаете, что это, изменение трэнда или откат. Вы не можете делать выводы, анализировать и своевременно принимать действия.

Если проследить историю ЛЧИ стабильными лидерами были те, кто торговал достаточно часто, делал несколько операций в день. Но как и объема, частоты не должно быть слишком много. При этом, и частота и объём, должны быть постоянны, точнее находиться в определенных границах. Это позволяет нам лучше чувствовать как рынок, так и себя. Желание резко увеличить частоту или объем – плохой признак. В этом случае, лучше сделать все наоборот и полностью прекратить торговлю. Это — сигнал говорящий о ближайшем сломе вектора доходности. Обычно он приходит, когда вектор положительный и у чела появляется жадность и самоуверенность.

( Читать дальше )

Итак, вектор его доходности (эквити) вот что главное для трэйдера. Вектор (по сути трэнд), слагающийся из большого, как можно большого, числа трэйдов. Из него формируется окончательный результат и разумеется опыт. Но главное, это обратная связь, сигнал, позволяющий контролировать ваше состояние, вашу систему, ваш подход и на сколько все это согласовано с рынком. Как и в обычном графике цены, сильные колебания эквити сбивают с толку. Вы не знаете, что это, изменение трэнда или откат. Вы не можете делать выводы, анализировать и своевременно принимать действия.

Если проследить историю ЛЧИ стабильными лидерами были те, кто торговал достаточно часто, делал несколько операций в день. Но как и объема, частоты не должно быть слишком много. При этом, и частота и объём, должны быть постоянны, точнее находиться в определенных границах. Это позволяет нам лучше чувствовать как рынок, так и себя. Желание резко увеличить частоту или объем – плохой признак. В этом случае, лучше сделать все наоборот и полностью прекратить торговлю. Это — сигнал говорящий о ближайшем сломе вектора доходности. Обычно он приходит, когда вектор положительный и у чела появляется жадность и самоуверенность.

( Читать дальше )

поиск грааля

- 15 октября 2011, 13:09

- |

Поговорим сегодня о граалях, тут много пишут о них и каждый хочет узнать грааль другого, я не думаю что это правильно да и слово грааль мне не нравится, обычный системный подход к торговле в котором каждому человеку комфортно торговать.

Все думают что если взять у успешного трейдера его грааль и применить его к себе то торговля попрет в большой профит, и вы будете зарабатывать бешеные деньги, другие кто торгует успешно прячут свой грааль и не кому не показывают, по простой причине (вдруг сглазят, или рассказав кому бы то ни было у них не попрет) по большому счету это все предрассудки, которые сидят в голове трейдера.

К примеру, возьмем знаменитых художников, никто и ни один человек в мире не может повторить нарисованное на 100%, подделывают много, но хорошие специалисты все равно определят подделка это или нет, в мире нет одинаковых людей по поступкам мышлению и т.д., даже клоны хоть и похожи но той души в которую влили все хорошее и плохое твои родители и предки у них нет.

( Читать дальше )

Все думают что если взять у успешного трейдера его грааль и применить его к себе то торговля попрет в большой профит, и вы будете зарабатывать бешеные деньги, другие кто торгует успешно прячут свой грааль и не кому не показывают, по простой причине (вдруг сглазят, или рассказав кому бы то ни было у них не попрет) по большому счету это все предрассудки, которые сидят в голове трейдера.

К примеру, возьмем знаменитых художников, никто и ни один человек в мире не может повторить нарисованное на 100%, подделывают много, но хорошие специалисты все равно определят подделка это или нет, в мире нет одинаковых людей по поступкам мышлению и т.д., даже клоны хоть и похожи но той души в которую влили все хорошее и плохое твои родители и предки у них нет.

( Читать дальше )

Классический рост как он есть. Растем по букварю.

- 15 октября 2011, 10:09

- |

Сидел всю эту неделю в ежедневной ветке «сигналы и движения Ри»

Заметил там очень много новичков которые отчаянно шортили Ри, что аж слезы из глаз. Мои доводы что на часах мы имеем классический растущий тренд никто не хотел слышать.

В ретроспективе они будут удивленно разглядывать ровную по струнке линию с постоянно повышающимися минимумами и хлопать себя линейкой по лбу.

( Читать дальше )

Заметил там очень много новичков которые отчаянно шортили Ри, что аж слезы из глаз. Мои доводы что на часах мы имеем классический растущий тренд никто не хотел слышать.

В ретроспективе они будут удивленно разглядывать ровную по струнке линию с постоянно повышающимися минимумами и хлопать себя линейкой по лбу.

( Читать дальше )

Игра с консолидацией

- 14 октября 2011, 15:31

- |

В этой статье мы рассмотрим тактику, значение которой для активных трейдеров сложно переоценить. Это — один из тех редких случаев, когда возможно относительно точно предсказать размер потенциальной прибыли. Как правило, этот прием работает на всех рынках, но особенно эффективен он на рынке «быков». Активнее всего следует применять его к акциям, показавшим силу во время утренних торгов.

Тезисы:

- Акция сделала большое движение вверх во время утренней сессии

- Цена акции немного опускалась в середине дня

- После откатов акция торговалась значительное время в узком диапазоне

- Сопоставим объемы утренних торгов и откатов — при росте акции объемы должны быть значительно больше

- Рост начинается вновь

- Определим интервал, в котором акция торговалась в середине дня. Если цена превысила верхнюю границу диапазона, вероятно продолжение роста

- Где же открывать позицию? Когда ценовой диапозон сформирован, следует купить минимальный объем у нижнего уровня диапазона. После начала роста можно увеличить позицию. Дополнительные покупки можно совершать возле каждого уровня спроса, выдержавщего сопротивление продавцов.

- Не забываем продавать свои акции возле уровней сопротивления, проявившихся ранее днем

- Если акция с легкостью преодолевает эти уровни, с высокой вероятностью она протестирует на прочность дневной максимум цен

- Вполне возможно, что при достижении внутридневного максимума, нашу позицию придется закрыть. Может быть даже стоит продать немного акций без покрытия

- Установим оповещения на уровне внутридневного максимума и верхней части диапазона, в котором происходит консолидация.

- После утренних торгов имеет смысл обратиться к списку акций, которые росли наиболее активно в течение дня. Все они — вероятные кандидаты для применения описанной выше тактики.

( Читать дальше )

Почему человек шортит рост / Ответы на ваши вопросы.

- 12 октября 2011, 21:17

- |

Есть такая особенность.

Сначала человек приходит на рынок и первое что он делает … покупает активы. Это естественно. Так изначально устроен мозг обывателя, купить дешего продать дорого.

Затем этот новоявленный торговец при падении рынка попадает в необычную для его психики ситуацию. Его активы (акции) падают он смотрит как уменьшается его депо и испытвает боль. Здесь тоже всем все понятно.

Потом трейдер который уже понял что ...

Так он и делает! Он пытается отыгратся на остальных игроках стоящих уже вверх, чтобы они испытывали боль, а он уже будет наслаждаться своей могущественностью. Ведь немногие ВООБЩЕ исользуют такую штуку как шорд.

( Читать дальше )

Сначала человек приходит на рынок и первое что он делает … покупает активы. Это естественно. Так изначально устроен мозг обывателя, купить дешего продать дорого.

Затем этот новоявленный торговец при падении рынка попадает в необычную для его психики ситуацию. Его активы (акции) падают он смотрит как уменьшается его депо и испытвает боль. Здесь тоже всем все понятно.

Потом трейдер который уже понял что ...

"- блиин, да лучше бы я все это дело отшортил чем покупал этот зачуханный рынок. Вот чуть отскочит закрою свой лошиный лонх и палюбэ встану в шорт и далее буду наблюдать как все валится красными ножиками внис, как будут литься бычьи слеза, а я буду смотреть на это и тихо улыбаться."

Так он и делает! Он пытается отыгратся на остальных игроках стоящих уже вверх, чтобы они испытывали боль, а он уже будет наслаждаться своей могущественностью. Ведь немногие ВООБЩЕ исользуют такую штуку как шорд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал