Избранное трейдера sam

Остап Петрикович Маск или Илон Мавродиевич Петрик?

- 24 мая 2016, 21:18

- |

Финансовая сторона вопроса ещё более уныла – несмотря на гос.дотации, несмотря на льготы на электричество для зарядок, несмотря на дотации покупателям машин, Тесла убыточна и работает в минус, тратя деньги инвесторов. Маску не удалось ни совершить технологический прорыв, ни создать финансово состоятельное предприятие.

Прикладная маскология

Остап Петрикович Маск или Илон Мавродиевич Петрик?

Человек не может без веры.

Если её отнять, то он начинает судорожно искать новую точку опоры, веруя во что-то другое.

Этот естественный механизм давно заметили крупные корпорации и теперь монетизация веры – основной способ стимуляции маркетинга и сбыта.

Дело несложное – высмеиванием-враньём убираются традиционные конкуренты в рясах, которые что-то там пищали про духовность, развитие, пользу труда и тому подобное, и подсовывается что-то блестящее, понятное, простое и прикольное. Сразу переносящее самооценку “на уровень выше”. Просто надо верить, что этот уровень есть. Что если раньше бухал водку, а теперь ннннакатываешь вискачок 12ти летний – то это развитие. А если раньше была японская машина, а теперь европейская – то новый уровень. “Я встречаюсь с мужчинами, которые могут позволить себе BMW” – пишут на сайтах знакомств; и что такого в плохо замаскированном ценнике, если типовой “мужчина, который может позволить себе BMW”, для этого её себе и “позволил”?

До блеска (запатентованного и сертифицированного) эту тему в потреб.секторе довёл Стив Джобс. Не, конечно, всё это было и до него – но довести до секты “Выйдет новый товар компании Х и я его куплю любой ценой, потому что я достоин, потому что это будет новый уровень жизни, господи какое же счастье обладать мечтой” миллионы людей – всё ж надо уметь. Годами “вот новый телефон – это новый уровень в жизни, вот-вот изменится”. Что с 1го на 2й, что с 3го на 4й, что с 6го на 6S. Вот-вот изменится, да.

Вложить в цену товара несколько сотен долларов за “Вы покупаете сопричастность к гениальности, к роскоши, часть нашей души, которую мы с дрожью вкладываем в каждый штрих” и тому подобное – выгодно, как выгодна любая торговля воздухом. Энди Таккер продавал “невзрывающийся песок” для керосиновых ламп – что ж, развитие не стоит на месте, теперь продают ощущение сопричастности к невзрывающемуся песку, а из-за горизонта появляется кредитование рисков снижения сбыта ощущения сопричастности, а также страхование этого кредитования.

Одним из эксплуатирующих подобную тему является известный шоумен Илон Петрикович Мавроди, в оригинале “Маск”.

Вокруг его шоу-программ образовалась достаточно плотная секта верующих, которые малограмотны технически (сейчас таких называют техногиками – т.е. теми, кто интересуется, но не в теме), но активны в части рекламы и пиара. У них есть некий фиксированный перечень постулатов – типа “всё, что делает Маск – успешно и хайтехово” – которые не обсуждаются критически, т.е. вот вообще – поэтому данную секту в последнее время принято показательно чморить. Это несложно, потому что они глупые.

Учитывая то, что память сейчас у людей стала совсем краткой, я заметил, что все фантазии членов данного кружка крутятся вокруг нескольких ключевых тем – что ж, можно свести всё это в одну статью. Показательную – про то, как выгодно имитировать хайтех.

Меня часто обвиняют, что я пишу необъёмные совершенно по масштабу тексты – ОК, в этот раз всё будет относительно компактно и скупо на эпитеты.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 40 )

Можно ли жить на див портфель?

- 24 мая 2016, 15:39

- |

Можно ли жить на див портфель?

В апреле/мае 2008 по просьбе/угрозе/пожеланию/мольбе дражайшей супруги были закрыты все позиции на рынках и начался поиск квартиры. Квартира была «успешно» куплена на пике цен, но слава яйцам все для ремонта и обстановки было куплено до кризиса.

В марте 2009 неожиданно был выплачен бонус, и на эти деньги+зажатые от жены, в апреле 2009 был набран портфель из 10 бумаг, равными долями, почти на 3 мио руб:

Акрон, Уралкалий, МТС, Северсталь, НЛМК, Лензолото преф, Магнит, ЛСР, НКНХ преф, ВМСПО

Портфель практически не трогался до 2015г. (в 2011 была куплена МосБиржа). В 2015 почти полностью убран Магнит и Уралкалий, и куплены ИнтерРао, ФСК, Протек и ММК.

Но речь не о переоценке портфеля, а о див доходе, по годам:

415 тыщ 2011, 478 тыщ 2012, 595 тыщ 2013, 615 тыщ 2014, 875 тыщ 2015, ожидаемый доход за 2016 около 1,2 мио руб.

Можно ли жить на эти деньги? У всех свои потребности.

Доволен ли я результатом? Вполне

p.s. дивы не реинвестируются

Битва за скорость: QLUA vs MQL5 - почему MQL5 быстрее от 50 до 600 раз?

- 23 мая 2016, 17:01

- |

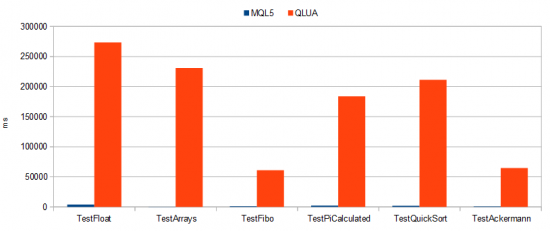

Для сравнения языков MQL5 и QLUA мы написали несколько тестов, которые замеряют скорость выполнения базовых операций.

В тестах использовался компьютер с Windows 7 Professional 64 bit, MetaTrader 5 build 1340 и QUIK версии 7.2.0.45.

Результаты представлены в таблице, где все значения представлены в миллисекундах (чем меньше время, тем лучше):

Название MQL5 QLUA Преимущество MQL5 TestFloat 3 969 273 391 69 раз TestArrays 375 230 768 615 раз TestFibo 1 125 61 110 55 раз TestPiCalculated 2 328 183 812 79 раз TestQuickSort 2 031 211 279 104 раза TestAckermann 828 64 541 78 раз

( Читать дальше )

Простой анализ дивидендного портфеля

- 23 мая 2016, 15:47

- |

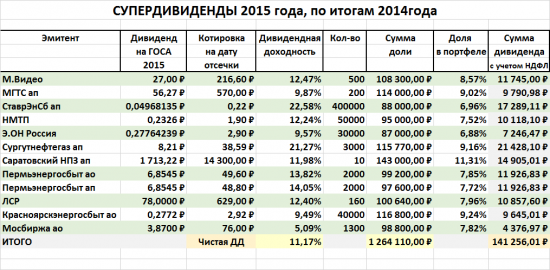

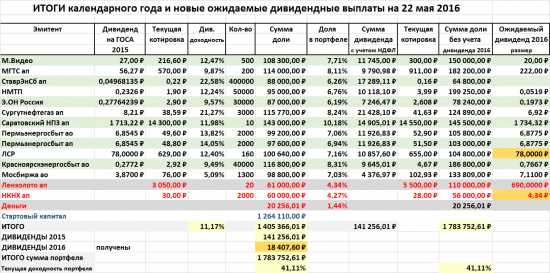

Риски снижаем за счет диверсификации, взяли 12 эмитентов!

Ниже в таблице чистая ДД

На полученные дивиденды докупаем еще два эмитента(отмечены красным)

Уже некоторые эмитенты выплатили дивиденды, выделены желтым

И просто читаем отчеты этих компаний и соответственно сущфакты!

Затраты времени максимум 2 суток в год, а результат есть!

Если взять счет ИИС, результат будет выше!

Можно ли выехать в ЕС на 20-25 дней на такой размер дивиденда выводя их н

( Читать дальше )

Открытый Универсальный Робот – Основа робота

- 22 мая 2016, 19:01

- |

Продолжаем разработку универсального робота!

Выкладываю код OUR-0.3, который в настоящий момент еще далеко не полный – это только основа, скачать можно здесь https://yadi.sk/d/l3uic67yruCxa

Код прокомментирован подробно, но дам дополнительное описание общего плана, чтобы логику работы робота можно было представить.

Итак, по порядку:

Робот состоит из двух файлов: OUR.lua содержит основные функции (OnInit, main, коолбэки – пока только один OnStop), FunOUR.lua содержит вспомогательные функции – все остальные. Дополнительно приложен файл с информацией и файл с образцом котировок.

Функция OnInit

1 Первоначально котировки с сервера поступают в источник – таблицу с барами TBar (там все заполняется автоматически при подключении источника).

2 Далее робот делает различные вычисления, результаты которых он помещает в таблицу с данными TDat (также туда копируются параметры баров из TBar), эту таблицу нужно заполнять самому, ключи таблицы на свое усмотрение, но конечно часть ключей в алгоритм уже заложены, это «key»,«O»,«H»,«L»,«C»,«V»,«T» от них идут все вычисления. TDat – это таблица, содержащая таблицы по каждому бару, ключ соответствует номеру бара в источнике. Структура такого типа:

TDat = {

[1321] = {"O","H","L","C","SMAf","SMAs"…},

[1322] = {"O","H","L","C","SMAf","SMAs"…},

…

}

( Читать дальше )

Предсказание чего угодно с использованием Python

- 22 мая 2016, 12:43

- |

Небольшая статья с ресурса http://www.talaikis.com/ о построении простой стратегии, использующую наивный байесовский классификатор при создании процесса возврата к среднему. Весь код в статье приведен на языке Python.

Это достаточно большая область исследований, но расскажем все очень кратко. Мы попытаемся найти взаимоотношение между временными сериями (в данном случае возьмем в качестве сигнала взаимный фонд XLF из финансового сектора, сдвинутый по времени на 1 день назад), а нашей целью будет фьючерс S&P500 в форме CFD. Будем входить в длинную позицию по этой бумаге при нулевой вероятности приращения. Логически нулевая вероятность ни о чем не говорит, другими словами, будем покупать возврат к среднему.

1. Получение данных

Y = read_mongo(dbase, "S&P5001440") X = read_mongo(dbase, syms[s]).shift() #готовим набор данных res = pd.concat([X.CLOSE, Y.CLOSE], axis=1, join_axes=[X.index]).pct_change().dropna() res.columns = ['X', 'Y']

( Читать дальше )

Контртрендовый робот на индикаторе Bollinger Bands под Quik

- 21 мая 2016, 12:20

- |

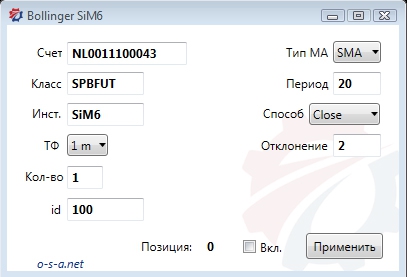

Представляю вашему вниманию контртрендового робота на основе индикатора Bollinger Bands. Данный робот позволит вам торговать в промежутки боковика и высоковолатильной ситуации на рынке.

Робот анализирует цену относительно индикатора и принимает на основе этого торговые решения, позволяя тем самым автоматизировать торговлю.В этой статье расскажу, как запустить робота и опишу торговый алгоритм, реализованный в механической торговой системе (МТС).

План:

1) Как установить робота на основе Bollinger Bands под Quik;2) Как использовать;

3) Заключение

1) Как установить робота

Разархивируйте и сохраните в удобном месте. Для запуска нескольких копий сделайте доп. копии папок робота и установите с

( Читать дальше )

будни алготрейдинга и о том почему полгода не писал

- 20 мая 2016, 21:00

- |

Не писал давно про трейдинг.

Что изменилось за полгода? Да почти ничего или почти всё, смотря как считать.

Всё также работаю целыми днями в алго на себя. Счёт уменьшился (распишу позже)

( Читать дальше )

Имперская поступь Маска.

- 16 мая 2016, 17:02

- |

Кто он и как стал тем кто он есть в настоящее время Вам предстоит узнать из этих картинок:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал