Избранное трейдера Господин Ливермор

Нефть 75$ Dollar DXY 91 ^)

- 23 апреля 2018, 22:49

- |

не смешно при индексе доллара 91, нефть 75$ пора господа крыть… надоело смотреть картину Американского долб… ма начиная с 17-00 включаться МАШИНКА ( алгоритм пылесосит любой SIZE)

- комментировать

- ★2

- Комментарии ( 17 )

ЭТИ 13 АКЦИЙ от GOLDMAN SACHS которые ждет РОСТ ПРИБЫЛИ В 2018

- 17 января 2018, 16:25

- |

Аналитики GOLDMAN SACHS составили рейтинг акций S&P 500 по ожидаемому росту прибыли на акцию в 2018 году.

13. Alphabet

Tикер: GOOGL

Сектор: Информационные технологии

Рейтинг Goldman Sachs: Покупка

Ожидаемый прирост прибыли на акцию в 2018: 28%

12. Salesforce.com

Tикер: CRM

Сектор: Информационные технологии

Рейтинг Goldman Sachs: Покупка

Ожидаемый прирост прибыли на акцию в 2018: 29%

11. Adobe Systems

Tикер: ADBE

Сектор: Информационные технологии

Рейтинг Goldman Sachs: Нейтральный

Ожидаемый прирост прибыли на акцию в 2018: 31%

10. Chevron

тикер: CVX

Сектор: Энергетический

Рейтинг Goldman Sachs: Покупка

Ожидаемый прирост прибыли на акцию в 2018: 32%

9. Berkshire Hathaway

Tикер: BRK.B

Сектор: Финансовый

Рейтинг Goldman Sachs: Нет данных

Ожидаемый прирост прибыли на акцию в 2018: 32%

8. Chubb Limited

Tикер: CB

Сектор: Финансовый

Рейтинг Goldman Sachs: Покупка

Ожидаемый прирост прибыли на акцию в 2018: 48%

7. Schlumberger

Tикер: SLB

( Читать дальше )

Честно о трейдинге или торговый метод Джесси Ливермора (cover version).

- 25 октября 2017, 12:40

- |

Я снова рад вас видеть, впрочем как и каждый день)))

Берём кружку своего любимого напитка и настраиваемся на позитивное чтение.

Пост будет довольно большой, т.к. в двух словах не распишешь его торговый метод, у меня ушёл не один год на понимание того, кто всё таки этот «Великий медведь»!

Все мы знаем «Великого и могучего» Джесси Ливермора, вкратце имеем представление о его торговом методе и правилах

управления капиталом.

И, каждый из нас (кому) симпатичен не только главный герой былых биржевых сражений, но и его передовой, я бы сказал уникальный (по тем временам) торговый метод, хотел бы иметь не менее эффективное оружие на рынке.

Поэтому его метод изучен последователями вдоль и поперёк, и до сих пор вызывает массу вопросов.

На мой взгляд, это происходит по причине того, что рынки с его времён изменились, но не изменились мы-игроки!

Всё что будет написано и показано ниже в виде торгового метода интерпретированного мной не является абсолютной объективностью, т.к. интерпретация моя, мои инструменты и т.д. Как сказал бы музыкант — это

( Читать дальше )

3/5 СИГНАЛЫ ПАНИКИ - 90% Down Volume Day (S&P 500)

- 24 сентября 2017, 12:28

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

90% Down Volume Day является моим третьим СИГНАЛОМ ПАНИКИ, который дополняет другие сигналы. Про другие сигналы паники вы можете почитать здесь:

(VIX 3 Points: smart-lab.ru/blog/419734.php)

(VVIX: smart-lab.ru/blog/421074.php)

Для определения этого сигнала рынок (индекс S&P 500) должен находиться в нисходящем тренде (у меня все просто: несколько дней/ недель под 21 SMA). Сигналом является объем продаж (Declined), который составляет минимум 90% всего протарговоного объема за последний день на фондовом бирже NYSE (Я наблюдаю NYSE и Nasdaq).

Эту информацию можно посмотреть на самой бирже:

www.nasdaq.com/markets/most-active.aspx?exchange=NYSE

( Читать дальше )

2/5 СИГНАЛЫ ПАНИКИ - VVIX (S&P 500)

- 18 сентября 2017, 13:13

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

VVIX является вторым СИГНАЛОМ ПАНИКИ, который дополняет первый сигнал (VIX 3 Points). Про первый сигнал паники вы можете почитать здесь: smart-lab.ru/blog/419734.php

VVIX - это волатильность волатильности индекса S&P 500. Да, такое тоже существует.

Для меня этот «индикатор» интересен только тогда, когда на дневном графике его цена открытия выше 130, а его цена закрытия ниже цены открытия и составляет не менее 5 пунктов.

Пример сигнала:

VVIX 16.10.2014: 133.08 — 121.94 > 5

S&P 500 16.10.2014:

( Читать дальше )

1/5 СИГНАЛЫ ПАНИКИ - VIX 3 Points (S&P 500)

- 10 сентября 2017, 17:51

- |

Сигналы Паники или как войти в рынок в правильное время.

VIX это синтетический индекс для определения волатильности опционов на индекс S&P 500. по другому его также называют „баромертер страха“.

Как он рассчитывается и для чего он предназначен, это все точнее можно прочитать здесь:

utmagazine.ru/posts/3854-vix-indeks-straha-na-amerikanskom-fondovom-rynke.html

или тут

smart-lab.ru/blog/68640.php

Так как научили меня его использовать в моей утренней рутине, он является одним из 5ти сигналов паники на американской бирже, я доканально опишу ниже.

Кстати эти сигналы интересны и " полезны" не только для опционщиков, но и для среднесрочных и долгосрочных инвестроров на американсой бирже. Они дают ИНОГДА закупиться почти по самым " лоям".

Если посмотреть график, то его естественная нижняя граница находится примерно у числа 10. Средний балл примерно 16 — Это значит нет никакого страха, все сидят пьют кофе и наблюдают как их инвестиции растут.

( Читать дальше )

Риск-менеджмент наше все

- 02 мая 2017, 13:10

- |

Но, это только одна сторона медали. Все эти методы (работающие и не очень) направлены на то, чтобы оценить прибыль. Прикинуть, сколько денег мы заработаем, вложившись в тот или иной актив. Занятие безусловно приятное, но не единственно нужное.

Инвестирование – это постоянный поиск баланса между доходностью и риском. Нельзя сконцентрироваться на первом и полностью забыть о втором.

А часто все происходит именно так. Уолл-стрит – удивительное место. Люди, которые умны и рациональны в обычной жизни, на бирже превращаются в разъяренных быков. В их глаза попадают доллары, а под хвостом оказывается скипидар. И до такой штуки, как риск-менеджмент, дело просто не доходит. А зря. Очень зря.

( Читать дальше )

В кризисное время живем...

- 26 апреля 2017, 21:09

- |

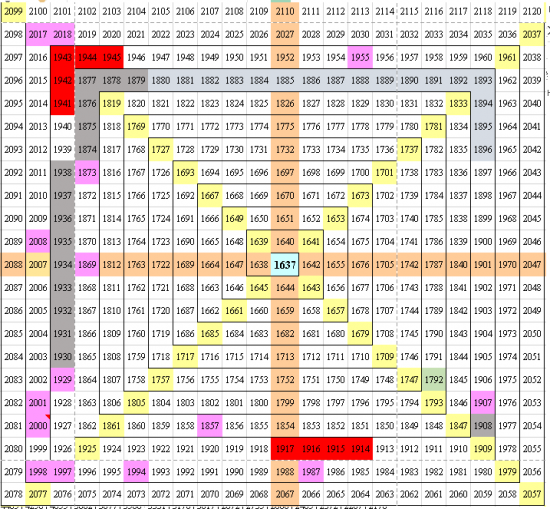

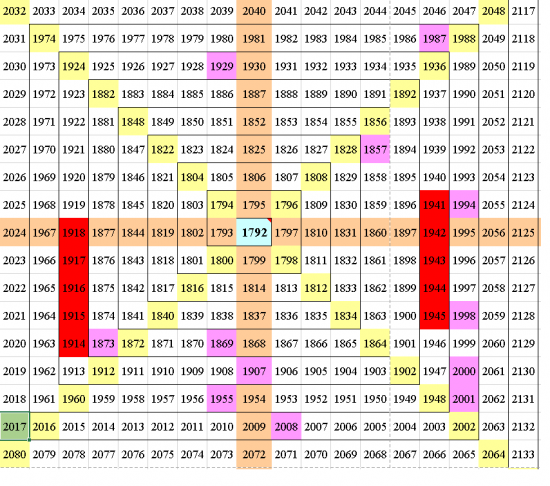

Два построения биржевых крахов на гановском квадрате — одно от года первой краш — паники с тюльпанами

Второе от создания NYSE.

Фиолетовым — биржевые крахи, серым депрессии после них. Красным войны.

Хорошо видно что частота повторения биржевых крахов ускоряется.

2017 год в зоне биржевого краха по обоим циклам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал