SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sha

Forex - мутная вода

- 14 марта 2013, 17:33

- |

Когда уже наконец этот рынок станет прозрачным в России??? Откуда там берутся обороты?

Вот парочка свежих статей: http://www.vestifinance.ru/articles/24793

«Торговый оборот компании Alpari в прошлом месяце составил $132 млрд» — откуда у этой компании оборот? Объясните мне, пожалуйста! Какой они имеют в виду оборот?

Коммерсантъ сделал подробный разбор (интересно как им получилось собрать такую подробную инфу):

Среднемесячный объем привлеченных FOREX-брокерами депозитов в 2012 году достиг $355 млн.

Тройка лидеров FOREX-брокеров по числу клиентов выглядит следующим образом: Alpari — 93,6 тыс. (30,6% рынка), Forex Club — 71,4 тыс. (23,3% рынка), TeleTRADE — 59,3 тыс. (19,4% рынка).

Те же три компании лидируют по объемам среднемесячных оборотов: Alpari — $84,9 млрд (38,4% рынка), Forex Club — $55,8 млрд (25,2% рынка), TeleTRADE — $46,4 млрд (20,9% рынка). По данному показателю компания Alpari лидирует с большим отрывом относительно основных конкурентов.

( Читать дальше )

Вот парочка свежих статей: http://www.vestifinance.ru/articles/24793

«Торговый оборот компании Alpari в прошлом месяце составил $132 млрд» — откуда у этой компании оборот? Объясните мне, пожалуйста! Какой они имеют в виду оборот?

Коммерсантъ сделал подробный разбор (интересно как им получилось собрать такую подробную инфу):

Среднемесячный объем привлеченных FOREX-брокерами депозитов в 2012 году достиг $355 млн.

Тройка лидеров FOREX-брокеров по числу клиентов выглядит следующим образом: Alpari — 93,6 тыс. (30,6% рынка), Forex Club — 71,4 тыс. (23,3% рынка), TeleTRADE — 59,3 тыс. (19,4% рынка).

Те же три компании лидируют по объемам среднемесячных оборотов: Alpari — $84,9 млрд (38,4% рынка), Forex Club — $55,8 млрд (25,2% рынка), TeleTRADE — $46,4 млрд (20,9% рынка). По данному показателю компания Alpari лидирует с большим отрывом относительно основных конкурентов.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 79 )

Речь как основная проблема трейдинга?

- 13 марта 2013, 19:17

- |

У всех трейдеров имеются проблемы с тем, что иногда (а иногда частенько ;)) совершаются несистемные входы и выходы… и это может повторяться ГОДАМИ, причем бедный трейдер не понимает — ПОЧЕМУ он это делает!

Доходит до того, что МНОГИЕ трейдеры вообще не могут торговать вручную!

Так в чем же проблема? … оказывается в количестве букв ))))

Многие из нас очень много чего делают на уровне подсознания — например закрыв квартиру потом совершенно не можем вспомнить — закрыли ли? и т.д.

При этом, чем больше стресс, тем большую роль играет подсознание — то есть те установки которые в нем заложены. (вспомните как много неосознанного делается в периоды сдачи экзаменов и подобных напряженных ситуациях )

А трейдинг это работа с риском — то есть стресс по любому присутствует в определенной степени — чем больше риск, тем он выше.

Таким образом, в трейдинге мы должны действовать гармонично — то есть установки подсознания, не должны расходится с сознательным пониманием — а оно то как раз и расходится!

( Читать дальше )

Доходит до того, что МНОГИЕ трейдеры вообще не могут торговать вручную!

Так в чем же проблема? … оказывается в количестве букв ))))

Многие из нас очень много чего делают на уровне подсознания — например закрыв квартиру потом совершенно не можем вспомнить — закрыли ли? и т.д.

При этом, чем больше стресс, тем большую роль играет подсознание — то есть те установки которые в нем заложены. (вспомните как много неосознанного делается в периоды сдачи экзаменов и подобных напряженных ситуациях )

А трейдинг это работа с риском — то есть стресс по любому присутствует в определенной степени — чем больше риск, тем он выше.

Таким образом, в трейдинге мы должны действовать гармонично — то есть установки подсознания, не должны расходится с сознательным пониманием — а оно то как раз и расходится!

( Читать дальше )

Cbonds Review. Абеномика: курс на ослабление йены

- 13 марта 2013, 16:15

- |

Рад представить свою новую статью в журнале Cbonds Review (№3 март 2013), посвященную Японии и Абэномике.

**полная версия статьи — здесь

Абеномика: курс на ослабление иены

Ключевыми характеристиками экономики Японии последних десятилетий являются дефляция, стагнация, делеверидж, стареющее население, слабость политической элиты и, конечно, дорогая валюта. Помимо этого страна имеет самое большое соотношение госдолга к ВВП среди развитых стран, что является поводом для многочисленных спекуляций на тему возможного дефолта третьей экономики мира.

( Читать дальше )

**полная версия статьи — здесь

Абеномика: курс на ослабление иены

Ключевыми характеристиками экономики Японии последних десятилетий являются дефляция, стагнация, делеверидж, стареющее население, слабость политической элиты и, конечно, дорогая валюта. Помимо этого страна имеет самое большое соотношение госдолга к ВВП среди развитых стран, что является поводом для многочисленных спекуляций на тему возможного дефолта третьей экономики мира.

( Читать дальше )

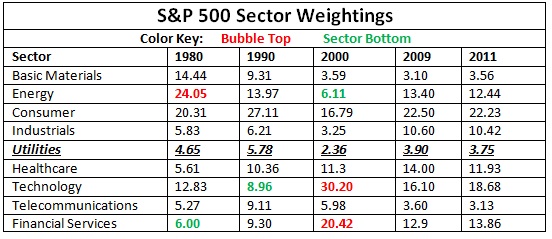

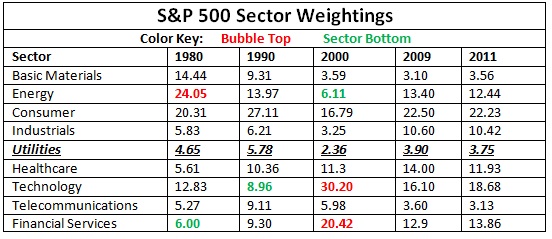

Как менялась структура индекса S&P 500 за последние годы

- 13 марта 2013, 15:02

- |

Когда индекс Standard & Poor's 500 переписывает исторически максимумы, интересно посмотреть, как менялась его структура, а также вес ключевых акций в составе индекса. Из нижеуказанной информации можно увидеть, что основными лидерами индекса S&P 500, являются компании из сектора «information technology». Данный сектор в индексе S&P 500 смог вытеснить такую отрасль как «consumer» лишь в конце 2011 г. составив 19% удельного веса. Также без внимания сложно оставить такой сектор как «financial service», который, не смотря на кризис 2008 г. удерживает почетное 2-е место. Наиболее увесистыми компаниями являются «Exxon Mobil Corp» и «Apple Inc»

Немного детальной информации

Более детальный анализ

( Читать дальше )

Немного детальной информации

Более детальный анализ

( Читать дальше )

Что лучше, узкая специализация или широкая диверсификация?

- 13 марта 2013, 14:55

- |

Продолжая теме рыночных размышлений.

Сегодня постараюсь изложить свое мнение на извечный вопрос, что же выбрать, узкую специализацию на рынке или диверсифицировать свой инвестиционный портфель? К единому мнению тут не прийти, т.к. каждый способ хорош в своей фазе рынка, поэтому, чтобы продолжить раскрывать эту тему, стоит разделить спекулятивную торговлю с инвестиционной деятельностью.

Для спекулятивной или внутридневной торговли, однозначно, необходимо быть специалистом узкого профиля, нельзя одинаково успешно торговать пробой и отбой от уровня, невозможно знать все ценовые паттерны и их тонкости, невозможно торговать большой объем инструментов.

Очень глубокую фразу однажды произнес Брюс Ли:

''Я не боюсь того человека который знает 1000 приемов я боюсь того человека который знает 1 прием и отрабатывает этот прием 1000.''

Этому же принципу стоит руководствоваться и при спекулятивной торговле, выучив 1- 2 ценовых паттерна, но зная все тонкости их отработки, не составит большого труда склонить матожидание в свою сторону. Вряд ли, прочитав книгу по техническому анализу и запомнив большинство классических фигур, получится столь же успешно применять эти фигуры на практике. То же самое касается и инструментов, нельзя успешно применять один и тот же паттерн на всех торгуемых инструментах. Кто то держит уровень, кто то любит ложные проколы, кто то вовсе ломает все классические фигуры ТА и большинство времени проводит в хаотичных скитаниях. Но выучив специфику и тонкости движения цены в одном инструменте, можно с легкостью смещать вероятность того или иного события в свою сторону.

( Читать дальше )

Сегодня постараюсь изложить свое мнение на извечный вопрос, что же выбрать, узкую специализацию на рынке или диверсифицировать свой инвестиционный портфель? К единому мнению тут не прийти, т.к. каждый способ хорош в своей фазе рынка, поэтому, чтобы продолжить раскрывать эту тему, стоит разделить спекулятивную торговлю с инвестиционной деятельностью.

Для спекулятивной или внутридневной торговли, однозначно, необходимо быть специалистом узкого профиля, нельзя одинаково успешно торговать пробой и отбой от уровня, невозможно знать все ценовые паттерны и их тонкости, невозможно торговать большой объем инструментов.

Очень глубокую фразу однажды произнес Брюс Ли:

''Я не боюсь того человека который знает 1000 приемов я боюсь того человека который знает 1 прием и отрабатывает этот прием 1000.''

Этому же принципу стоит руководствоваться и при спекулятивной торговле, выучив 1- 2 ценовых паттерна, но зная все тонкости их отработки, не составит большого труда склонить матожидание в свою сторону. Вряд ли, прочитав книгу по техническому анализу и запомнив большинство классических фигур, получится столь же успешно применять эти фигуры на практике. То же самое касается и инструментов, нельзя успешно применять один и тот же паттерн на всех торгуемых инструментах. Кто то держит уровень, кто то любит ложные проколы, кто то вовсе ломает все классические фигуры ТА и большинство времени проводит в хаотичных скитаниях. Но выучив специфику и тонкости движения цены в одном инструменте, можно с легкостью смещать вероятность того или иного события в свою сторону.

( Читать дальше )

Картинки и факты. Пища для размышлений.

- 13 марта 2013, 11:02

- |

за 4 года 2 по счету рекордное ралли на американском рынке акций.

Только 2 раза из 6 четырехлетние ралли не продолжились на пятый год

Текущее ралли длится 114 дней без отката на 5% и более — это один из наиболее длительных бычьих рынков.

( Читать дальше )

Только 2 раза из 6 четырехлетние ралли не продолжились на пятый год

Текущее ралли длится 114 дней без отката на 5% и более — это один из наиболее длительных бычьих рынков.

( Читать дальше )

Среднесрок - продажа доллара( торговая идея).

- 13 марта 2013, 09:47

- |

Ожидаю мощное ослабление доллара.

Ищу возможности продать доллары во всех парах.

Самой интересной, думаю, выглядит CAD/USD.

В евре важные уровни 1,3050. Выше — выход в настоящий тренд. До этого уровня — торговля в диапазоне 1,2980-1,3050 с попыткой «протащить» лонг( евры) от низа в тренд.

Ищу возможности продать доллары во всех парах.

Самой интересной, думаю, выглядит CAD/USD.

В евре важные уровни 1,3050. Выше — выход в настоящий тренд. До этого уровня — торговля в диапазоне 1,2980-1,3050 с попыткой «протащить» лонг( евры) от низа в тренд.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал