Избранное трейдера shpek

А Вы смогли бы сыграть на....

- 03 апреля 2015, 21:07

- |

- комментировать

- ★19

- Комментарии ( 166 )

Почему большинство проигрывает

- 03 апреля 2015, 00:34

- |

Посмотрел это видео Герчика… На акциях не торгую, но от него всегда многое беру в плане психологии и очень уважаю. Но что касается причин проигрыша (для кого это рулетка) или потерь (для кого это случайность в его понимании) или минуса (для системных) то тут вот к каким выводам пришел.

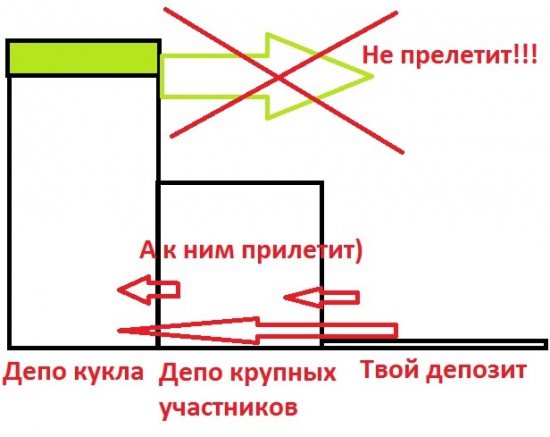

На рынке есть три основных вида участников: маркетмейкеры, институциональные игроки, рядовые трейдеры. Если первых мы можем по пальцам пересчитать, то последних бесконечное большинство. При этом «средний» депозит обратнопропорционален количеству игроков в этих группах. И все пришли зарабатывать деньги. И мы, и Морган Стенли тоже. Цель одна у всех. А учитывая, что рынок это закрытая система, в которой не получается никакой прибавочной стоимости, деньги лишь перераспределяются внутри, то как им двигаться? Наши 5-7000 долларов по сравнению с депо хеджфондов и всяких Ситигрупп просто ничто. И вот крайне хотелось бы, чтобы хоть когда то серьезные кусочки их депозитов перетекали к трейдерам… Но увы… И причины просты.

( Читать дальше )

Это то, что работает на рынке уже 30 лет.

- 31 марта 2015, 18:13

- |

О чем пойдет речь?

Сегодня мы очередной раз поговорим про уровни, и паттерны которые работают на рынке уже более 30 лет. Да, есть и такие паттерны. Не нужно придумывать грааль, когда он уже есть. Вы можете, конечно, подогнать под себя, под свою систему, но будет ли это правильным, решать Вам.

Вы можете использовать то, что уже работает, без наворочек и зарабатывать или придумать свое, используя старую методику и так же зарабатывать. Я лично выбрал второй вариант — работу по “банковским данным” и немного подогнал под свою систему. Ведь мы на форексе, а тут как нам известно, правят банки.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

Моя ТС, вариант модели торговли и "Биржевые секреты"

- 24 марта 2015, 15:01

- |

Решил выложить свою ТС, по которой работаю, на растерзание «гуру», на радость новичкам, на потеху всем обитателям смарт-лаба. Я не кандидат на причисление к лику святых, и корона мне не жмет, написанное ниже – всего лишь МОЙ путь, один из многих возможных, просто пример концепции торговли глазами одного из легиона трейдеров! Может прозвучит наивно, но мне не жалко, потому как из 20-30 попробовавших – может у одного и получится по ней торговать, по причинам всем известным. Для тех, кто решится, но кто себя еще не нашел – первым делом прочитайте «Биржевые секреты», сделайте выводы — без прочтения книги ничего не поймете, не будьте обезьянами и тупыми повторюшами. Может это будет чьим-то счастливым билетом, буду только рад. Сам торгую относительно недавно, знаю как необходим совет несколько более пообтесанного товарища.

З.Ы. сразу оговорюсь — скрины с демо, просьба не кидаться тухлыми помидорами!

Так же попробую вести по ней аналитику/сигналы на D1 или H4, может чего и получится. Поехали.

( Читать дальше )

Раздача грааля!!! Порция мотивации и видео торгов по стратегии +12К$

- 20 марта 2015, 12:37

- |

Но сначала видео с коммментами (чтобы было все видно, смотреть только в HD) :

Теперь о стратегии… Стратегия та же что и всегда — анализ межрыночных связей и инструментов которыми хэджат риски крупные хэджфонды. В часности анализ инструментов волатильности индекса S&P500 т.к. они являются основным инструментом хэджа в больших портфелях. Торговля в 90% случаев только интрадей. (в видео был овернайт на 1 день в связи с выходом FOMC и ожиданиями более сильного движения чем было в реальности).

Основной подход заключается в том, чтобы правильно определять глобальную тенденцию в конкретных инструментах, по которой трейдит большой капитал. В эту же сторону обычно трейдят среднесрочники и инвесторы. Делается это исключительно с помощью анализа потока ордеров (НИ КАКИХ MarketDelta, ATAS`ов, футпринтов, Volfix`ов, объемов и прочих агрегаторов данных!!! Это один из важнейших моментов из-за которых начинающие и трейдеры любители никак не могут получить системных стабильных результатов. У более опытных трейдеров часто уже просто «глаз набит» и они в агрегированных данных все ровно на том или ином уровне (вплоть до безсознательного на подсознательном) анализируют потиковый поток. Профики вообще знают все рынки и могут по чистому чарту сказать где, в какой последовательности и как прошли принты в ленте, в противном случае если человек одним из этих двух моментов не владеет, как 90% наших СНГшных гур, то им еще далеко до профиков и многому надо учится… но не будем о печальном)… Так вот, у этих самых инвесторов и среднесрочников есть некоторые недостатки. Все они либо заложники очень большого капитала, который очень инертен и не может быть влит или вынят из рынка за короткий промежуток времени или это еще малоквалифицированные трейдеры/инвесторы/управляющие, которые плохо владеют предметом и чьи знания часто сформированы всякими форумами, блогами, сообществами, книжками и т.д. Т.к. в интернете 99% инфы в трейдерских тусовках это откровенный шлак или развод на деньги от таких же трейдеров недоучек, то и профессиональными участниками рынка такие горе-инвесторы никак быть не могут.… о чем это я ...

( Читать дальше )

Как создать прибыльного робота

- 20 марта 2015, 11:29

- |

Почему-то не которые полагают, что можно создать прибыльно торгующего робота тестируя его на истории и оптимизируя результаты. Конечно можно, но робот будет прибыльно работать только на истории.

10 лет назад когда уже я довольно неплохо программировал, и познакомился с рынком, я именно так и думал, но все изменилось…

Прибыльно торгующего робота можно создать копирую работу реально прибыльно торгующего трейдера, при этот процесс не быстрый, требует кропотливости и терпения.

Все решения, простые и начинать надо с простого: я торгую прибыльно, но в моей работе есть ряд однообразных, нудных операций, которые я бы хотел автоматизировать.

Каждый раз когда я вхожу в сделку, я ставлю стоп за фрактал – исполнили;

Каждый раз когда, я торгую внутри дня, и инструмент сделал свое среднедневное движение, мне там делать нечего – исполнили;

Каждый день перед внутридневной торговлей я должен рассчитать какая сегодня ожидается, среднедневная волатильность – сделано, теперь считает автоматически;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал