Избранное трейдера Дмитрий Ворожцов

Автоследование за рептилиями

- 12 января 2021, 22:29

- |

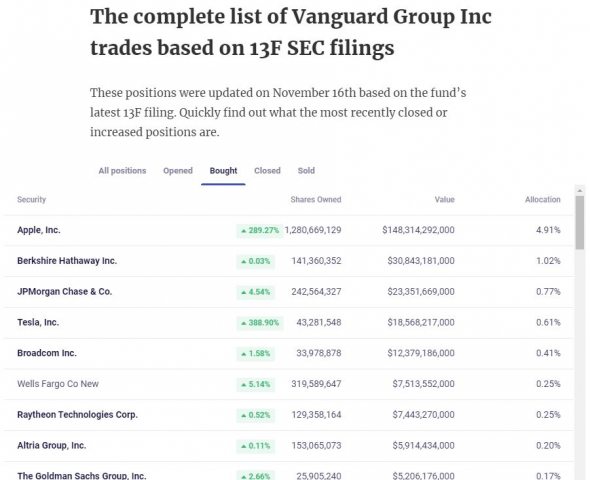

Есть замечательный сайт, на котором большими буквами в удобной форме публикуется ежеквартальная форма 13F самого крупного и самого засекреченного фонда на планете под названием Vanguard (Контора крайне серьезная. Контролируется Ротшильдами, а не каким-то подставным клоуном, типа Баффета). Заходим на сайт через 45 дней после окончания квартала и смотрим табличку изменения доли Vanguard в капитале 4172 американских эмитентов, включая, естественно, FAANGM. Сейчас там висит табличка с ноябрьскими данными (за третий квартал):

Например, в третьем квартале они экстремально увеличили долю в Тесле. Ротшильды — никуя не дети и далеко не дебилы, влюбленные в электроавтомобили. Это хладнокровные и чрезвычайно умные рептилии с непроницаемыми крокодильими взглядами. Если они зашли в Теслу в третьем квартале, значит скоро Тесла вырастет. И уже не важно, что там делает Тесла и какая у нее ебитда. Эта фигня никого не парит на Wall Street. И вас тоже не должна парить.

Поработайте с этой таблицей и повторяйте движения Vanguard. Они покупают — вы покупайте. Они продают — вы продавайте. Следуйте за рептилиями, пока они находятся на вершине финансовой пирамиды. И будет вам счастье.

Всем профита и красивых бесплатных женщин))

- комментировать

- ★57

- Комментарии ( 80 )

Доходности облигаций США - новый вызов для рынков?

- 09 января 2021, 22:49

- |

Всем привет!

А что если так ?

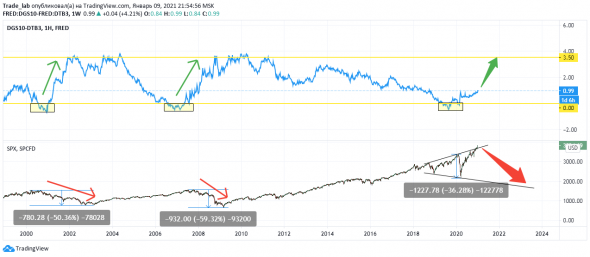

На представленном выше слайде сравнение графика спрэда между доходностями облигаций U.S. 10 Years Treasury Note и 3-Month Treasury Bill c фондовым индексом США S&P 500 за предыдущие 20 лет!

Не трудно выявить из графика взаимосвязь государственных облигаций США с рынком акций. Именно предыдущие два серьёзных финансовых кризиса ( «доткомов» 2000-2002 гг и ипотечный кризис 2007-2008 гг) сопровождались ростом спрэда между казначейскими облигациями США (10 летние — 3-х месячные) от отрицательного значения к 3.5%.

Рост спрэда подразумевает ощутимое снижение курсовой стоимости U.S. 10 Years Treasury Note (в следствие чего доходность к погашению растёт) по сравнению с 3-Month Treasury Bill (меньше поводов продавать 3-х месячные бонды, по причине скорого погашения).

Мысли по этому поводу записал в видео на Trading View, кстати, на этой площадке наша команда стабильно возглавляет ТОП рейтинга!

( Читать дальше )

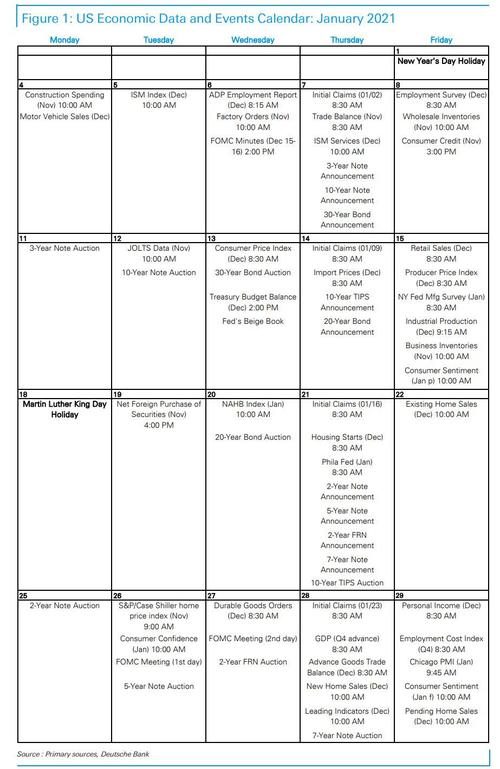

Экономический календарь на 2021 год.

- 04 января 2021, 14:07

- |

Пятница, 1 января: Великобритания и ЕС — новые торговые отношения между Великобританией и ЕС.

Воскресенье, 3 января: США- новый Конгресс.

Вторник, 5 января: США — второй тур выборов в Сенат Джорджии. Оба сенатских голосования прошли во втором туре после того, как ни один кандидат не получил большинства в день выборов в ноябре. Если демократические кандидаты выиграют оба тура выборов, контроль над Сенатом перейдет к Демократической партии, а избранный вице-президент Харрис проголосует за разрыв связей.

Среда, 6 января: США-Конгресс подсчитывает голоса Коллегии выборщиков за президента и вице-президента.

Январь / февраль: Соединенные Штаты — слушания по выдвижению кандидатур в Кабинет министров и голосование по их утверждению. Сенат проведет слушания и утвердит кандидатуры Кабинета избранного президента Байдена и представителей исполнительной власти.

Среда, 20 января: США избранный президент Байден вступает в должность.

Четверг, 21 января: заседание Совета управляющих ЕС — ЕЦБ.

Среда, 27 января: США — заявление о заседании FOMC.

( Читать дальше )

По битку — развязка уже близко

- 03 января 2021, 13:57

- |

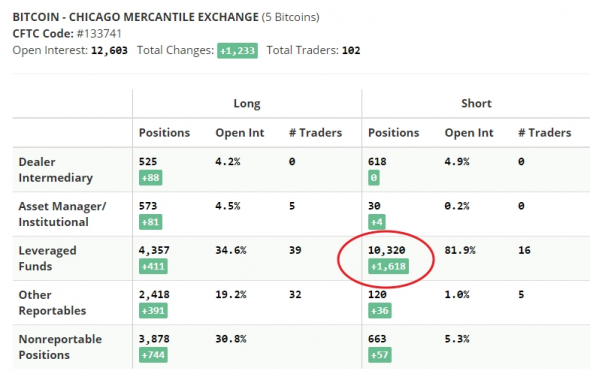

(Участники торгов биткоин-фьючерсами из группы Leveraged Funds набрали шортов на 10 тыс. контрактов.)

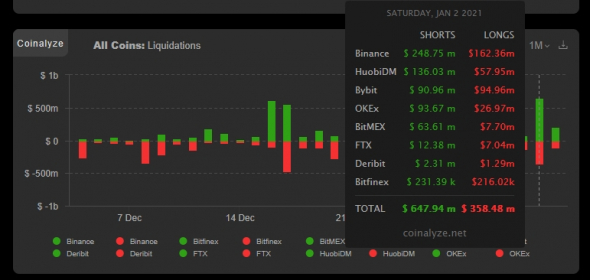

На деривативных криптобиржах, где выходных нет оные маржин-коллы уже идут полным ходом:

( Читать дальше )

Планеты, спровоцировавшие Азиатский Кризис в 1997-98 годах и последующий обвал мировых рынков, возвращаются.

- 10 декабря 2020, 16:01

- |

Рост стран АТР начался с с прихода крупного капитала крупных иностранных инвесторов, огромных инвестиционных вливаний и увеличение экспорта в Америку. Это произошло после привязки курсов азиатских валют к доллару США. Основной рост пришёлся на сектор недвижимости и производственный сектор. Как и при любом большом росте, на финансовых рынках в один момент стало открыто слишком много необеспеченных позиций по основным активам. Данные покупки были основаны на уверенности в дальнейшем росте и чисто спекулятивном расчёте, без учёта фундаментальных показателей.

Страны стали превышать отношения внешних кредитов к собственному ВВП, первым это сделал Тайланд в 97 году и национальная валюта Бат попала под сильные распродажи на международных рынках. Валютные стервятники устроили корнер Бату и в этих условиях тайландское правительство объявило о девальвации Бата, курс которого был привязан к курсу американского доллара. В результате обменный курс Бата упал на половину, а фондовый рынок Тайланда на 3/4.

( Читать дальше )

Пассивное & активное инвестирование. Спор до 1.11.2022г. на 500 тимофейчиков.

- 31 октября 2020, 19:30

- |

пассивное инвестирование — это когда покупается етф на индекс и продолжительное время удерживается. По другому индексное инвестирование.

активное инвестирование — это когда акции для портфеля выбираются в ручную. Могут ребансироваться или просто продолжительное время удерживаться в портфеле.

Так вот, по статистике, всем известно, что в долгосроке индексное инвестирование обгоняет самостоятельно собранный портфель. Об этом и на смартлабе тоже писали, вот пост на эту тему https://smart-lab.ru/blog/579451.php

Тема индексного инвестирования мне очень интересна, в ней есть много плюсов и мало рисков. Но для меня сейчас главное, это собрать див. портфель, который в перспективе обгонит индекс. Российские етфы не выплачивают дивы, а следовательно мне не интересны. Покупать забугорные етфы через российских брокеров я не хочу. Поэтому я ищу хорошие, надежные бумаги для своего див. портфеля.

( Читать дальше )

📊 Полноценный учёт портфеля на базе Google таблиц

- 08 сентября 2020, 10:32

- |

Добрый день, коллеги инвесторы!

Меня зовут Артур, сегодня речь пойдёт об очередном моём проекте, который позволяет реализовать полноценный учет вашего инвестиционного портфеля в Google таблицах. Я уже публиковал его анонс, в котором подробно рассказывал о возможностях Инвест Учёта, поэтому лишний раз повторяться не буду; кому интересно можете посмотреть здесь. Ну а если вкратце — то он он умеет почти всё, что необходимо инвестору.

Полного обзора в виде статьи не будет, потому что у меня не хватит сил это написать, а у вас — прочитать. Поэтому я подготовил видеоинструкцию.

( Читать дальше )

У "физиков" зашкаливает пессимизм.

- 25 августа 2020, 10:25

- |

Не приходилось ли вам бывать в ситуации, когда и профессиональные рыночные аналитики демонстрируют крайнюю степень оптимизма, и сам рынок их поддерживает, постоянно обновляя новые максимумы, а вот лично вас что-то беспокоит и останавливает от покупок?

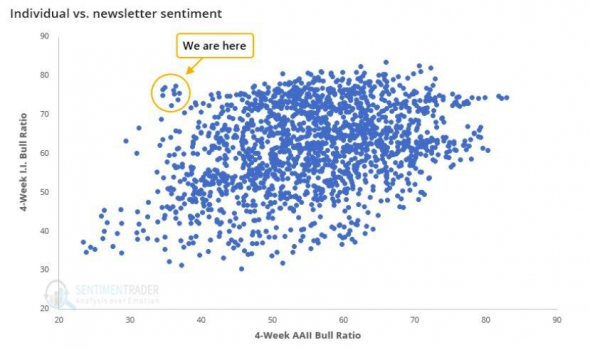

Как выяснил Sentimentrader, такое случается, хоть и не часто. На диаграмме выше по вертикали- уровень бычьих настроений в newsletters (обычно, платных подписках), который рассчитывает Investor Inteligence. По горизонтали- уровень оптимизма среди «физиков» (4-недельная средняя соотношения Быки/Медведи по опросам AAII).

Мы находимся в левом верхнем углу- авторы рассылок очень оптимистичны, а частные инвесторы- наоборот. Такое поведение частных инвесторов особенно удивительно на фоне исторических максимумов рынка и роста в течение 5 месяцев. Sentimentrader утверждает, что когда оптимизм в опросах «физиков» намного выше, чем в рассылках, рынок за этим чаще всего растет. Сейчас у «физиков» зашкаливает пессимизм. Интересно, кто окажется прав на этот раз?

Фондовый рынок США — время покупать акции?

- 24 августа 2020, 10:46

- |

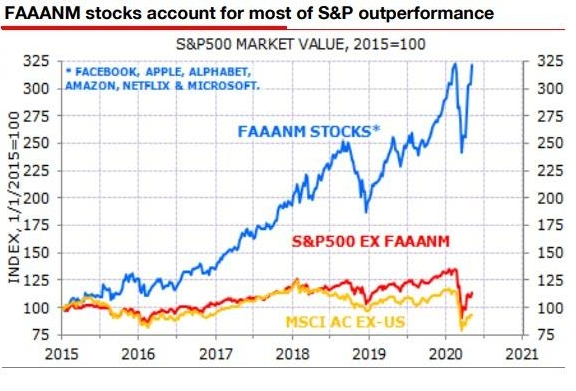

Думаю имеет смысл высказать несколько предположений о процессах, происходящих на фондовом рынке США. Ранее, я уже писал о том, что его динамика все в большей степени зависит от притока капитала в акции нескольких высокотехнологичных компаний («Рынок шести компаний»). Убери этот локомотив — и все начинает выглядеть совершенно иначе:

(Динамика американского фондового индекса S&P500 без компаний группы FAAANM (Facebook, Apple, Alphabet-Google, Amazon, Netflix и Microsoft) выглядит блекло.)

От безудержного роста последних лет не остается и следа, вялая динамика на фоне бесконечных мер монетарного (и фискального, спасибо Трампу) стимулирования. Индекс MSCI World без учета компаний США выглядит еще печальней.

Это подводит нас к простой мысли — фондовый рынок превращается в финансовую олигополию, где узкий круг транснациональных корпораций задает тон всем происходящим процессам. Причем рост капитализации уже этих компаний перестает быть только рыночным процессом и становится

( Читать дальше )

Ситуация с долларом выходит из-под контроля?

- 05 августа 2020, 17:02

- |

Безумие на финансовых рынках продолжается. И я даже не о продолжающемся росте американского индекса S&P500, напоминающем пир во время чумы (COVID-19). Этим уже никого не удивить, я прекрасно помню, как некоторые инвесторы шортили американский рынок от 2000 и выше в 2016 (и что с ними потом стало):

(Короткие позиции по американскому фондовому рынку в 2016 году довели до разорения многих трейдеров.)

Речь о другом. S&P500 растет на 0,5%, но золото прибавляет более 1%, индекс доллара падает на 0,6%. То что происходит с золотом в последний месяц просто шокирует!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал