Избранное трейдера sl_walker

Биткоин? У меня ксть!

- 03 июля 2021, 13:13

- |

Биткоин? У меня ксть!

: р))

Влез тут в разговор умных людей про Биткоин.

Пожаловался, что в 2015-м не мог его купить.

Схемы мне не показались надёжными...

Но специалисты заявили, что всё норм. Р2р...

Короче, проблем нет. Платишь деньги и владеешь.

; р))

Так вот вопрос — кто из наших покупал Биткоин?

Или другую крипту?

И каким способом? (Чиркните одной фразой в комментариях))).

Всем СПАСИБО.

И хороших вызодных.

; р))

- комментировать

- ★7

- Комментарии ( 56 )

Сижу и думаю: чё еще купить бы? Есть идеи?

- 02 июля 2021, 15:33

- |

А у вас какие есть идеи?

Ни рубля в налоговую!

- 24 июня 2021, 10:16

- |

Если вы составили себе диверсифицированный портфель, соответствующий вашим взглядам (про мой личный портфель подробнее тут), то 3 самых главных аспекта, которые будут влиять на его доходность это:

- издержки;

- комиссии;

- налоги;

Издержки – то, что вы платите брокеру за покупку/продажу активов и их учет, на них повлиять возможно только путем выбора брокера с оптимальным для вас тарифом.

( Читать дальше )

Неплохая книга по портфельному инвестированию

- 20 июня 2021, 12:19

- |

+ научный подход основанный на статистике. Причем на длинных временных горизонтах.

— книжка написано в конце 90тых. То есть про etf Вы прочитаете, но не прочитаете про etf.com и etf-db где эти фонды можно подбирать и портфолиоаналист где можно тестировать портфель. И таблица по корреляциям активов тоже на то время приведена. Эти данные, кстати где то лежат в открытом доступе? или ручками только в экзеле считать

С облигациями думаю тоже ситуация поменялась. Читая классические учебники я вижу, что их рассматривали как хороший и вполне доходный инструмент, но в эпоху нулевых ключевых ставок мне кажется, что с этим уже не совсем так- доходность и гос облигаций и корпоративных инвест уровня ниже плинтуса(от того вероятно и акции с такими p/e торгуются- доходности то по конкурирующим облигациям ещё ниже).

± книжка на новичков рассчитана большей частью. не знакомых ни с рынками, не со статистикой. многие базовые вещи объясняются, причем в упрощенной форме.

±Автор не верит в активное управление. Не через выбор акции, ни через подбор точек входа ни даже через изменение долей секторальных ETF. он исходит из того что все ожидания уже в цене и в силу информационной эффективности мы не сможем стабильно обыгрывать рынок, а значит и заниматься этим не стоит. Плюс это или минус решает каждый для себя. Аргумент вообще то классический- почти никто из активных управляющих не обыгрывает рынок стабильно. Может правда как контраргумент привести, например Renaissance Technologies. 30 лет успешно зарабатывают. С другой стороны есть и пример Long-Term Capital Management нобелевских лауреатов, которые до банкроства тоже неплохо себя чувствовал. Ну и главное- медальён лидер, он один такой. но вложится сейчас могут только сотрудники. Да и в фонды попроще нужно вкладывается со статусом акредитованного инвестора США и деньги небольшие большей части обычных инвесторов им не интересны. я бы рад разместить часть капитала в десятке хороших фондов (по длинной эквити, шарпу и т д), часть из которых была бы рыночно нейтрально и зарабатывала не только на росте и на падении. но мои гроши серьезным фондам не нужны. А несерьезным сервисам я не сам не доверяю.

Остается либо разное автоследование с непонятными рисками и отсутствием ответственности управляющего либо самостоятельная торговля- тут вопрос уж каждый для себя решает- насколько он готов (чествует что способен + имеет время) обыгрывать рынок). Короче- если Вам интересен трейдинг хотя бы на уровне «набрать позицию на просадке в надежде на продолжение долгосрочного роста» -подход автора не для Вас. А вот если хочется спокойного долгосрочного инвестирования- он очень даже хорош. Думаю для такого инвестора книжка, как минимум не хуже Разумного инвестора Грэма

«Ozon» - стоит ли вкладываться в «Русский Амазон»?

- 18 июня 2021, 19:15

- |

Фантастически успешное IPO Ozon (Nasdaq: OZON) в ноябре прошлого года стало одним из самых громких за последние годы. Инвесторов выстроилась здоровенная очередь, а цена со старта торгов практически удвоилась. Но заслуживает ли компания такого внимания? Есть ли потенциал для дальнейшего роста? Давайте взглянем на отчёт за первый квартал и порассуждаем.

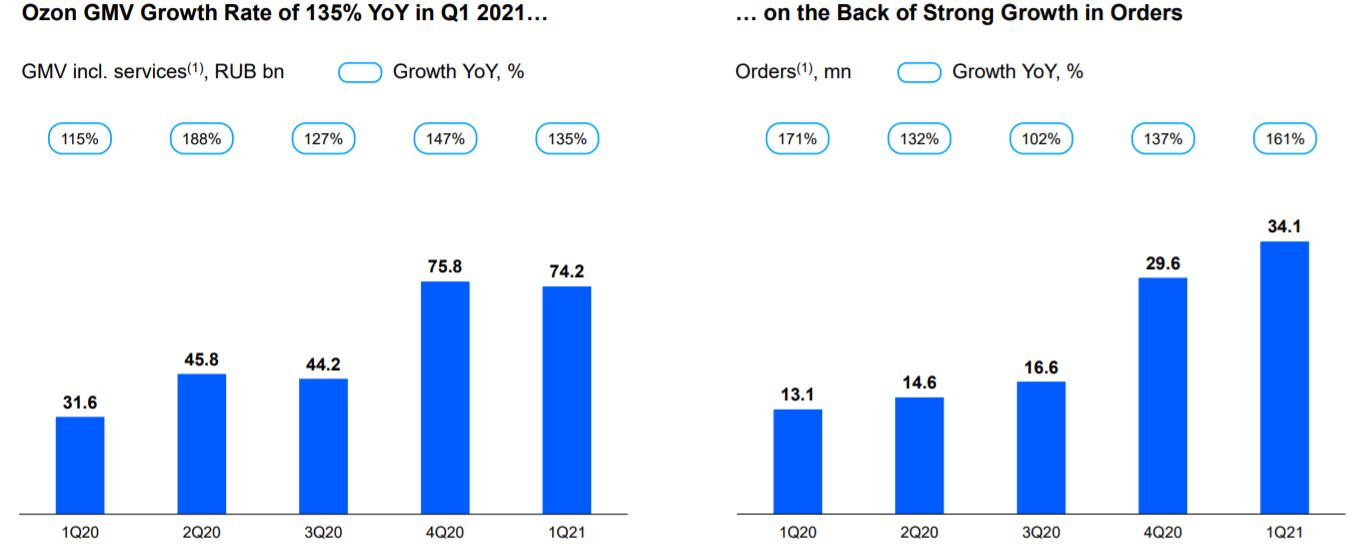

По результатам хорошо видно, что бизнес Ozon быстро набирает обороты. Главная метрика — оборот от продаж (GMV) - растёт более 100% уже 6 кварталов подряд. Скажем спасибо пандемии. В этот раз рост составил 135% год к году, с оценками менеджмента, что рост за 2021 составит около 100%. Выручка подросла ещё на 67% до 33.4 млрд рублей и уже почти догнала результаты за 2018 (37.2 млрд).

Если с ростом бизнеса всё в порядке, то с расходами ситуация куда сложнее. Статьи расходов растут даже быстрее доходов, плюс 13.4 млрд к доходам при дополнительных 15.2 млрд к расходам. Особо угрожающе выглядят расходы на хранение и доставку, одни из основных трат, которые увеличились на 83%. Они и так забирают всю маржу, так ещё и увеличиваются опережающими темпами. К слову, административные расходы и вовсе подорожали на 130%. В итоге Озон явно не экономит, а эффект масштаба пока не наблюдается.

( Читать дальше )

Краткий конспект по долгам компании и их анализу

- 12 июня 2021, 06:15

- |

Зачем корпорации выпускают долги:

Финансировать развитие (капитальные расходы)

Совершать поглощения

Инвестиции в рабочий капитал (для бизнесов с длинным циклом оборачиваемости)

Не размывать долю текущих акционеров

Преимущества дола:

Дешевле чем акционерный капитал

Улучшает возврат на акционерный капитал

Дает возможность снизить налоговую нагрузку

Недостатки долга:

Возрастает риск дефолта

Увеличивает суммарную стоимость капитала (WACC) в случае чрезмерного роста по отношению к собственному капиталу

Наличие ковенант (ограничений на бизнес со стороны кредиторов)

Почему акционеры должны беспокоиться о долге:

Обслуживание долга снижает размер кэша, доступного для выплаты дивидендов

( Читать дальше )

Насколько справедливо оценены крупнейшие компании США?

- 11 июня 2021, 17:01

- |

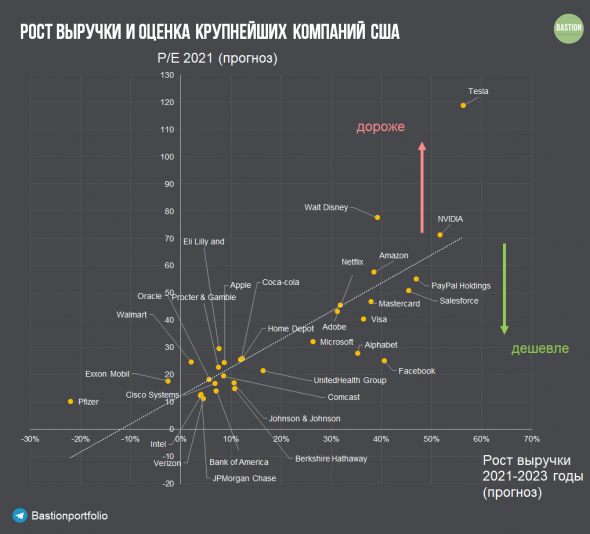

Давно хотел сделать такой график, позволяющий сравнить темы роста компаний и их оценку рынком.

По вертикали — мультипликатор P/E, построенный на основе прогнозных данных по прибыли на 2021 год. По горизонтали — ожидания аналитиков, опрошенных Bloomberg и Refinitiv, по росту выручки компаний с 2021 по 2023 год. Взяты топ-30 компаний рынка по капитализации. Компании, находящиеся ниже линии тренда на графике стоят дешево, те, что выше — дорого. Несколько наблюдений:

1.Только на основе мультипликатора P/E нельзя сказать — дорогая компания или дешевая. На графике видно, что высокий мультипликатор часто означает ожидания высоких темпов роста в будущем и наоборот. Тем не менее некоторые компании имеют слишком высокий P/E для своих темпов роста.

2.Tesla с P/E в 120 — ожидаемо самая дорогая и неадекватно оцененная компания рынка. Правда на это можно возразить, что основные перспективы ее роста лежат за пределами 2023 года.

( Читать дальше )

Нестрёмный зарубежный брокер, который не IB

- 08 июня 2021, 21:00

- |

Пока я жил в России, комбинация InteractiveBrokers + несколько российских брокеров со статусом квал. инвестора меня полностью устраивала. Но недавно я начал планировать эмиграцию из РФ, и российские брокеры перестали быть приемлемым вариантом из-за удержания ими нерезидентского налога 30%.

Пользоваться одним только IB я не хочу – некомфортно себя чувствую, концентрируя большие суммы в одном месте. Особенно с учётом возможных метаний IB по поводу клиентов с российским паспортом. Поэтому задача – подобрать пул из нескольких нестрёмных брокеров, по которым можно размазать свой капитал. Задача оказалась несколько сложнее, чем я ожидал, поэтому хотел бы прибегнуть к коллективному разуму.

( Читать дальше )

Рубли или доллары? Куда податься инвестору? (часть 2)

- 03 июня 2021, 12:41

- |

Доделал некоторые элементы своих программ, для проведения различных расчетов и исследований. И было неплохо их опробовать на сравнение инвестиций в рублях и долларах.

В прошлой статье "Рубли или доллары? Куда податься инвестору?" Я бегло сравнил инвестиции в акции российских компаний через индекс IMOEX и американские — индекс SP500, указав, что стоило бы учесть дивиденды, но скорее всего за тот рассматриваемый промежуток времени ситуация сложилась бы в пользу России, несмотря на все обесценения рубля за исключением дефолта 1998 года.

Кстати, в комментариях были интересные дискуссии на тему насколько правильно не учитывать дефолт. Я хотел бы вынести, один из аргументов в эту статью:

На мой взгляд текущая ситуация в России принципиально отличается от конца 90-х. А в экономическом смысле, и с точки зрения проводимой денежно-кредитной политики это две разные страны, если можно так выразиться. На текущий момент у России инвестиционный рейтинг BBB со стабильным прогнозом. Для этой категории рейтингов вероятность дефолта сроком на 1 год составляет примерно 0,03% а к 10 годам повышается до 3.8%, что делает возможность дефолта маловероятным событием. Именно поэтому, я и считаю, что с экономической точки зрения можно не учитывать 1998 год в сравнении.

( Читать дальше )

Перспективен ли сектор золотодобычи

- 02 июня 2021, 14:04

- |

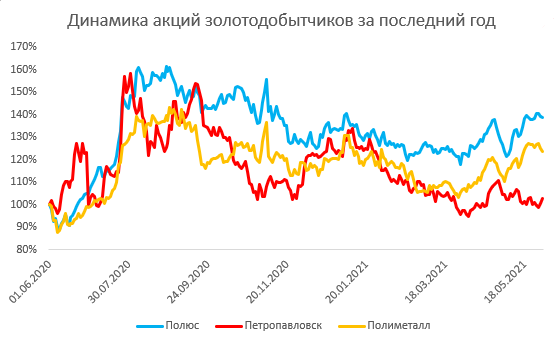

На фоне снижения реальной доходности по 10-летним облигациям (c -0,71 до -0,84) с начала апреля мы наблюдаем активный рост золота: оно выросло на 15% с $1676/унц. до $1916/унц., и тренд на рост продолжается. За последние 2 месяца акции Полиметалла и Полюса прибавили 17-18%, а Петропавловска — только 7%. В сложившейся ситуации золотодобытчики ощущают себя на коне.

При этом, если вы долгосрочный инвестор в акциях золотодобывающих компаний, вам важен рост бизнеса в натуральных объемах, независимо от волатильности цен. По этой причине мы решили проанализировать новые проекты золотодобытчиков, чтобы понять, насколько каждая из компаний сможет нарастить производство золота в ближайшие годы.

В статье мы расскажем:

- как нарастит производство золота каждый из золотодобытчиков в ближайшие 5–7 лет;

- считаем ли мы отрасль перспективной в текущий момент (спойлер: да).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал