SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Сергеев Петр

Обзор на предстоящую неделю. Пора готовиться к пробою диапазона

- 03 июня 2013, 08:04

- |

по ФА...

Уже 3 месяца евродоллар пребывает в диапазоне 1.274Х-1.324Х.

В июне достаточно знаковых событий для пробоя этого диапазона.

Это решение ЕЦБ, ФРС и заседание Конст Суда Германии по ОМТ.

На этой неделе в четверг Драги обновит своё мнение по снижению депозитной ставки в минус, а нонфармы в пятницу дадут рынку более детальное представление о времени начала выхода ФРС из программы КУЕ-3.

Если повезет), то ЕЦБ и нонфармы выйдут в одной направленности, что даст возможность пробить 3х-месячный диапазон уже в пятницу.

Подробнее о событиях на предстоящей неделе:

1. ISM промышленности, ADP, ISM сектора услуг.

Эти важные данные по США выйдут с пон-ка по среду и все эти данные имеют отношение к монетарной политике ФРС.

В состав ISM США входит важный показатель по настроениям в сфере занятости (роста рабочих мест).

Допустим, если общий ISM выше прогноза, а индекс занятости в его составе ниже ожиданий: то после первичного падения евродоллар пойдет в отскок (двойственность данных).

( Читать дальше )

Уже 3 месяца евродоллар пребывает в диапазоне 1.274Х-1.324Х.

В июне достаточно знаковых событий для пробоя этого диапазона.

Это решение ЕЦБ, ФРС и заседание Конст Суда Германии по ОМТ.

На этой неделе в четверг Драги обновит своё мнение по снижению депозитной ставки в минус, а нонфармы в пятницу дадут рынку более детальное представление о времени начала выхода ФРС из программы КУЕ-3.

Если повезет), то ЕЦБ и нонфармы выйдут в одной направленности, что даст возможность пробить 3х-месячный диапазон уже в пятницу.

Подробнее о событиях на предстоящей неделе:

1. ISM промышленности, ADP, ISM сектора услуг.

Эти важные данные по США выйдут с пон-ка по среду и все эти данные имеют отношение к монетарной политике ФРС.

В состав ISM США входит важный показатель по настроениям в сфере занятости (роста рабочих мест).

Допустим, если общий ISM выше прогноза, а индекс занятости в его составе ниже ожиданий: то после первичного падения евродоллар пойдет в отскок (двойственность данных).

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 68 )

Для тех, кто категорически не хочет понять достоинства фундаментального анализа. Университет на дому.

- 02 июня 2013, 20:44

- |

Никогда не считал себя профессионалом рынка. Нет, не в том плане, чтобы зарабатывать с рынка и иметь при этом свой маленький кусок хлеба с толстым слоем масла, это-то как раз у меня получается. Волею судеб я пробился в европейский банковский валютный подвальчик и неплохо там себя чувствую простым торгашом. Я в том плане, что не чувствую себя профессионалом с большой буквы, профессионалом, разбирающимся во всех аспектах экономики, банковской сферы, биржи и рынков в общем. Чаще всего я ощущаю себя дилетантом, но стремлюсь. К пониманию стремлюсь, к знаниям у меня особая тяга, хотя иногда и подташнивает от них, от знаний. Жить, знаете ли, помогает, торговать при этом помогает не всегда, но понимание процессов — это в любом случае понимание, и это уже хорошо.

Никогда не считал себя профессионалом рынка. Нет, не в том плане, чтобы зарабатывать с рынка и иметь при этом свой маленький кусок хлеба с толстым слоем масла, это-то как раз у меня получается. Волею судеб я пробился в европейский банковский валютный подвальчик и неплохо там себя чувствую простым торгашом. Я в том плане, что не чувствую себя профессионалом с большой буквы, профессионалом, разбирающимся во всех аспектах экономики, банковской сферы, биржи и рынков в общем. Чаще всего я ощущаю себя дилетантом, но стремлюсь. К пониманию стремлюсь, к знаниям у меня особая тяга, хотя иногда и подташнивает от них, от знаний. Жить, знаете ли, помогает, торговать при этом помогает не всегда, но понимание процессов — это в любом случае понимание, и это уже хорошо.( Читать дальше )

Европа: кризис завершен

- 27 мая 2013, 19:43

- |

Недавно здесь была http://smart-lab.ru/blog/121272.php дискуссия о состоянии публичных долгов европейцев: она характеризуется продолжающимся номинальным ростом долга, ростом соотношения долга к ВВП и при этом снижающимися доходностями по этому долгу. Все это со стороны выглядит иррациональным: инвесторы (кредиторы) продолжают рефинансировать своих должников (государства), которые занимают больше и больше при этом под более низкие проценты, чем год или полтора назад (графики доходностей можно посмотреть здесь http://smart-lab.ru/blog/121350.php). И это все на фоне того, что ни одна страна не обратилась за помощью, и ЕЦБ так и не запустил программу по выкупу облигаций проблемных стран. Все это наводит участников рынка на вывод о том, что, по словам Михаила Мирошниченко, «нет в зоне евро радужных перспектив»; либо, как пишет karapuz, Европа идет по пути Зимбабве. Давайте, попробуем разобраться для начала все-таки не в перспективах самой Европы, а в том, почему из облигаций периферии ушла риск премия и так упали доходности (то есть долг вырос в цене). Получается некий когнитивный диссонанс: экономическая ситуация ухудшается, долги растут, а цена на этот долг вместо того чтобы падать также растет! Неужели рынок ошибается?

( Читать дальше )

Парный трейдинг, визуализация и стратегия торговли

- 27 мая 2013, 13:33

- |

Предыдущие статьи по «Парному трейдингу»:

ВВЕДЕНИЕ В ПАРНЫЙ ТРЕЙДИНГ

ПАРНЫЙ ТРЕЙДИНГ И ОПРЕДЕЛЕНИЕ «ПАРЫ»

ВЫБИРАЕМ ПАРЫ АКЦИЙ, ВЫЧИСЛЯЕМ КОРРЕЛЯЦИЮ ПАРЫ

ПАРНЫЙ ТРЕЙДИНГ, ВИЗУАЛИЗАЦИЯ И СТРАТЕГИЯ ТОРГОВЛИ

В этой статье рассмотрю варианты визуализации торговой стратегии, а также сами варианты стратегии торговли: СИСТЕМНЫЙ и ИНТУИТИВНЫЙ.

Итак, мы уже нашли приемлемые по уровню корреляции друг с другом пары, убедились, что это компании из одного сектора и даже из одной индустрии, настало время создать и визуализировать то, что нам предстоит торговать. Как говорилось мной ранее:«ПАРНЫЙ ТРЕЙДИНГ — ЭТО ТОРГОВЛЯ СПРЕДА МЕЖДУ ДВУМЯ КОРРЕЛИРУЮЩИМИ ИНСТРУМЕНТАМИ»

( Читать дальше )

ВВЕДЕНИЕ В ПАРНЫЙ ТРЕЙДИНГ

ПАРНЫЙ ТРЕЙДИНГ И ОПРЕДЕЛЕНИЕ «ПАРЫ»

ВЫБИРАЕМ ПАРЫ АКЦИЙ, ВЫЧИСЛЯЕМ КОРРЕЛЯЦИЮ ПАРЫ

ПАРНЫЙ ТРЕЙДИНГ, ВИЗУАЛИЗАЦИЯ И СТРАТЕГИЯ ТОРГОВЛИ

В этой статье рассмотрю варианты визуализации торговой стратегии, а также сами варианты стратегии торговли: СИСТЕМНЫЙ и ИНТУИТИВНЫЙ.

Итак, мы уже нашли приемлемые по уровню корреляции друг с другом пары, убедились, что это компании из одного сектора и даже из одной индустрии, настало время создать и визуализировать то, что нам предстоит торговать. Как говорилось мной ранее:«ПАРНЫЙ ТРЕЙДИНГ — ЭТО ТОРГОВЛЯ СПРЕДА МЕЖДУ ДВУМЯ КОРРЕЛИРУЮЩИМИ ИНСТРУМЕНТАМИ»

( Читать дальше )

Beta vs Delta

- 24 мая 2013, 09:50

- |

На прошедшей 18 мая конференции НОК-6 я сделал доклад, часть которого была посвящена способам вычисления дельты. Ссылка на презентацию есть в моем предыдущем посте: http://quant-lab.com/events/poc-6.html

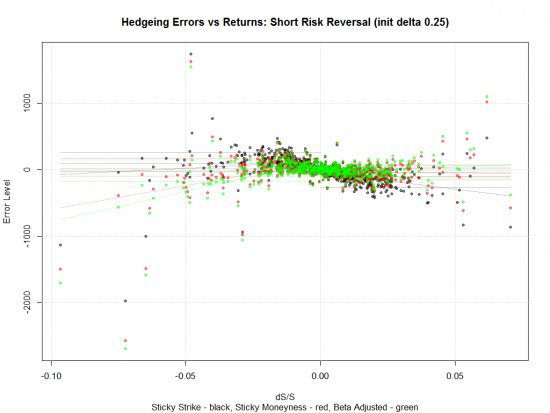

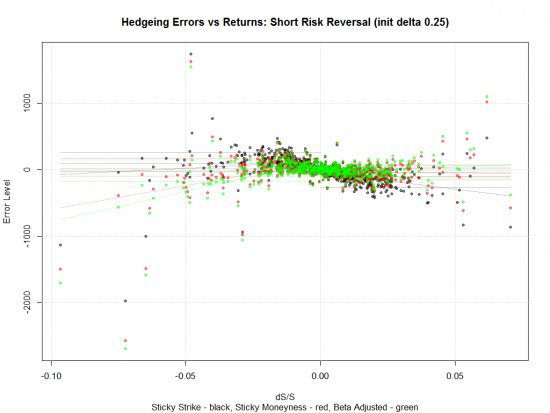

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Какой СМЫСЛ покупать акции? Выкупи себя из рабства – купи раба!

- 23 мая 2013, 21:14

- |

Не надо бояться покупать акции. Надо бояться их не покупать.

Сейчас начал читать книгу про инвестиции компании «Арсагера», довольно большая работа получилась у них – около 300 страниц. Я прочитал всего лишь 1/7 часть книги, но скажу, что написано довольно интересно и доходчиво. Спасибо им!!! Большой и полезный труд!!! Хорошо бы данную работу взяло на вооружение Министерство образования РФ для прививания правильного понимания в сфере инвестиций, того гляди через 30-50 лет в России появились бы обеспеченные пенсионеры. Вот ссылка на работу — pdf-формате.

Приведу одну главу из книги:

«Почему большинство людей боятся покупать акции и не используют их как способ увеличения своего благосостояния? Люди плохо понимают СМЫСЛ владения акциями. Большинство видит смысл в том, чтобы продать их дороже, чем купили. Но при этом люди не понимают, как надо покупать и владеть акциями, чтобы они действительно сделали их богаче.

( Читать дальше )

Очередное подтверждение тому, что у ФРС нет причин прекращать стимулирование

- 21 мая 2013, 22:14

- |

Сегодня выступали Буллард и Дадли. Одно из выступлений было долгожданным сюрпризом, так как Буллард голосует в FOMC, в отличие от тех председателей ФРБ, которых я упоминал в недавних обзорах. Замечу, что совсем недавно Буллард был не против снижения темпов покупок облигаций на 10-15 миллиардов ежемесячно, так как считал, что в скором времени экономические условия позволят ФРС пересмотреть условия покупок. А сегодня Буллард заявил без обиняков: «Покупки облигаций, известные как количественное смягчение, должны продолжаться, поскольку финансовые рынки указывают на то, что QE улучшает финансовые условия и может быть скорректирована в зависимости от изменений в экономике». Очень сильный голос за продолжение мягкой политики и минус один сомневающийся из рядов потенциальных ястребов.

Сегодня выступали Буллард и Дадли. Одно из выступлений было долгожданным сюрпризом, так как Буллард голосует в FOMC, в отличие от тех председателей ФРБ, которых я упоминал в недавних обзорах. Замечу, что совсем недавно Буллард был не против снижения темпов покупок облигаций на 10-15 миллиардов ежемесячно, так как считал, что в скором времени экономические условия позволят ФРС пересмотреть условия покупок. А сегодня Буллард заявил без обиняков: «Покупки облигаций, известные как количественное смягчение, должны продолжаться, поскольку финансовые рынки указывают на то, что QE улучшает финансовые условия и может быть скорректирована в зависимости от изменений в экономике». Очень сильный голос за продолжение мягкой политики и минус один сомневающийся из рядов потенциальных ястребов. ( Читать дальше )

Импульсные ( "баллистические") режимы....

- 20 мая 2013, 21:21

- |

Импульсные ( «баллистические») режимы realised volatility с точки зрения нейробиологического подхода к проблеме принятия решений «хеджирование/роллирование».

Долговременный ( беспрецедентный) рост американского рынка акций со всей наглядностью демонстрирует давно забытую на нашем рынке проблему «дай прибыли течь». Давно известно, что проблема «высиживания» прибыльной позиции представляет одну из самых серьёзных сложностей рынка, связанную с биологическим естеством человека и его склонности избегать риск. Проблему выпуклости функции полезности рассматривал ещё Бернулли, а работы Канемана и Тверски в этой области были удостоены Нобелевской премии по экономике.

Суть заключается в том, что получить, условно говоря, 100 рублей в результате выигрыша — это одно, а получить 100 рублей при условии, что ты уже выиграл до этого 1000 ( или просто имел) - это совсем другое по субъективной ценности. При прочих обстоятельствах, желание игрока выйти из прибыльной позиции обуславливается не рациональными ( рыночными) обстоятельствами, а его сознанием/ подсознанием. Собственно это обстоятельство приводит к тому, что интуитивно понятно вводимая функция полезности «выполаживается» — новые выигрыши не приводят к увеличению «удовольствия», а скорее наоборот.

( Читать дальше )

Долговременный ( беспрецедентный) рост американского рынка акций со всей наглядностью демонстрирует давно забытую на нашем рынке проблему «дай прибыли течь». Давно известно, что проблема «высиживания» прибыльной позиции представляет одну из самых серьёзных сложностей рынка, связанную с биологическим естеством человека и его склонности избегать риск. Проблему выпуклости функции полезности рассматривал ещё Бернулли, а работы Канемана и Тверски в этой области были удостоены Нобелевской премии по экономике.

Суть заключается в том, что получить, условно говоря, 100 рублей в результате выигрыша — это одно, а получить 100 рублей при условии, что ты уже выиграл до этого 1000 ( или просто имел) - это совсем другое по субъективной ценности. При прочих обстоятельствах, желание игрока выйти из прибыльной позиции обуславливается не рациональными ( рыночными) обстоятельствами, а его сознанием/ подсознанием. Собственно это обстоятельство приводит к тому, что интуитивно понятно вводимая функция полезности «выполаживается» — новые выигрыши не приводят к увеличению «удовольствия», а скорее наоборот.

( Читать дальше )

Золото и реальные процентные ставки.

- 20 мая 2013, 12:39

- |

Прошло три месяца с момента публикации обзора Золото и отрицательные реальные процентные ставки (полная версия). С того дня желтый металл потерял в цене более 15%. Пришло время подвести некоторые итоги и обновить графики… и еще разок объяснить причины отсутствия интереса к золоту.

***Любителям теории заговора, разного рода куклов и всякой нечисти читать не рекомендуется.

Зайду издалека. Почему золото падает на фоне глобальной денежной экспансии и роста баланса ФРС?

( Читать дальше )

***Любителям теории заговора, разного рода куклов и всякой нечисти читать не рекомендуется.

Зайду издалека. Почему золото падает на фоне глобальной денежной экспансии и роста баланса ФРС?

( Читать дальше )

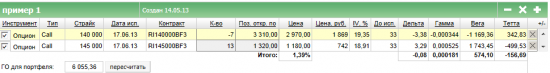

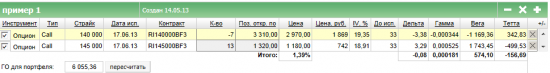

Как правильно оценивать и планировать свою опционную стратегию

- 15 мая 2013, 14:27

- |

Друзья, вдохновившись успехом моего вчерашнего первого обзора на смартлабе (начало читать тут), я решил продолжить описание того, как правильно трансформировать себя к применению опционов на практике.

Итак, примем как факт, что позиция была создана именно так, как в предыдущем посте.

Обычно нужно выбирать позицию исходя из размеров счета, однако в данный момент мы подберем тот счет, который нужен для открытия именно такой позиции и я постараюсь обратить внимание на важные вещи.

( Читать дальше )

Итак, примем как факт, что позиция была создана именно так, как в предыдущем посте.

Обычно нужно выбирать позицию исходя из размеров счета, однако в данный момент мы подберем тот счет, который нужен для открытия именно такой позиции и я постараюсь обратить внимание на важные вещи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал