Избранное трейдера Сергеев Петр

О подлинных и иллюзорных уровнях поддержки и сопротивления: Часть II

- 26 января 2017, 10:02

- |

Сегодня Сергей Голубицкий завершает разговор об уровнях поддержки и сопротивления рассказом о третьей и, на его взгляд, самой надёжной технике их выявления — органических SRL (Support / Resistance Lines; линиях поддержки и сопротивления).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Андрей Мовчан и алгоритмическая торговля: незнание или некомпетентность?

- 20 января 2017, 11:40

- |

Известный бывший топ-менеджер и совладелец крупных российских инвестиционных компаний А. Мовчан написал статью в FB об алгоритмической торговле, собравшую более 2000 «лайков» и более 600 перепостов. Поэтому «пройти мимо» столь популярной статьи автору этой заметки, специализирующемуся именно в этой торговле почти 20 лет, просто не представлялось возможным. Тем более, что А. Мовчан «с порога» без ложной скромности заявил:

«Я по роду службы хорошо осведомлен вообще о управлении инвестициями и в частности о алгоритмических стратегиях…»

Надо признать, что для меня это было «открытием», потому что никогда не слышал об успехах компаний «Тройка-Диалог», «Ренесанс управление инвестициями» и «Третий Рим» на ниве управления инвестициями посредством алгоритмической торговли. Да и вообще первая компания получила свой раскрученный бренд и материальное благополучие в 90-е годы, во-многом, благодаря монополии на предоставление доступа на российский финансовый рынок иностранным инвесторам. Собственно благодаря этому бренду «Ренесанс управление инвестициями» получила в свое управление огромные по российским меркам суммы и потому сомнений в том, что А. Мовчан хорошо осведомлен об управлении инвестициями быть не может, но экивок в сторону алгоритмических стратегий, мягко говоря, вызывает сомнения. Собственно эти сомнения и заставили автора прочесть и разобрать статью внимательно. Об этом «разборе полетов» и пойдет речь ниже.

( Читать дальше )

РТС Робот: скальпинговая платформа на Python

- 10 января 2017, 04:43

- |

После многолетнего молчания на смартлабе, я решился наконец написать свой первый пост и заодно показать альфа-версию торговой платформы, которую пилю под свои нужды. Очень хотелось иметь программу для автоматизации скальпинга и высокочастотного трейдинга, не такую топорную как Quik и с собственным блекждеком.

Вдохновила меня прекрасная программа Николая Морошкина Qscalp и захотелось иметь похожую, но с блекджеком Python внутри. С большим уклоном в автоматический скальпинг, и с меньшим — в ручной.

Я хотел писать торговые стратегии для скальпингового привода на Питоне, имея возможность творить с рыночными данными все, что угодно. Например, экспортировать тики в базу данных или скармливать их нейросетям в реальном времени. Ну и заодно проверить, действительно ли Python, как уверяли некоторые, слишком медленный для реализации подобных задач. Создавал программу в свободное время.

Итак, у нас был Transaq XML Connector, QT, Python и целое множество библиотек всех сортов и расцветок, а также Windows, Linux, wine и VirtualBox. Не то чтобы это был необходимый запас для разработки. Но если начал писать проект, становится трудно остановиться. Единственное, что вызывало у меня опасение — это pyinstaller. Нет ничего более беспомощного, безответственного и испорченного, чем ошибки при сборке. Я знал, что рано или поздно мы перейдем и на эту дрянь.

( Читать дальше )

Торгуем по индексам

- 07 января 2017, 09:46

- |

Перевод полезной статьи с сайта jonathankinlay.com

В этом посте я хочу обсудить способы применения сигналов от соответствующих рыночных индексов в вашей торговле. Эти сигналы могут улучшить прибыльность вне зависимости от того, торгуете вы алгоритмически или вручную. Техника, описанная здесь, является одной из наиболее применяемых в арсенале квантов.

Начнем обсуждение с примера простой торговой системы на индексе волатильности VIX по недельным барам. Результаты такой системы приведены на графике ниже. Система обгоняет прибыльность стратегии «купил и держи» на значительную величину с профит-фактором более 3 и процентом выигрышных сделок свыше 82%. Что же здесь не так?

( Читать дальше )

Модель позиций и объёмов

- 06 января 2017, 13:10

- |

( Читать дальше )

Прогноз будущего России по графикам цены нефти и индекса доллара

- 30 декабря 2016, 15:24

- |

Вот первый прогноз, сделанный на ней:

Из сих художеств следует:

1. К 12 февраля 2017-го мы приблизимся к цене $60 за бочку — 0.38 по Фибо. Это конец 4-й волны, и, вероятно, это будет последний всплеск света оптимизма для нашей экономики.

2. К концу марта 2017-го 37 за бочку и затем медленная коррекция — дрочка.

3. В сентября 2017-го начинаем движение к концу 5-й волны, к цели 23.5, которую должны достичь в феврале 2018-го, где и взвоем.

4. Жесть будет продолжаться вплоть до декабря 2018-го, за это время мы увидим все чудеса импортозамещения, победоносных военных действий, роста экономики, восстановления заводов, сельского хозяйства, повышения пенсий, улучшения качества здравоохранения, образования, борьбы с коррупцией и терроризмом.

5. В декабре 2019-го нефть 60 — выдохнули! Впереди, после коррекции, цель 80. Но это уже будет совсем другая Россия.

Будет не лишним сравнить сей прогноз с графиком индекса доллара:

( Читать дальше )

Сургутнефтегаз ап.

- 27 декабря 2016, 12:58

- |

Одна из наиболее интересных бумаг на рынке РФ является Сургут преф из за хороших дивидендов, но стоит ли ее покупать сейчас в долгосрок ?

После отсечки бумага так и не смогла восстановиться, что является не очень хорошим сигналом для покупки в долгосрок.

Поддержка находится в районе 28 рублей, ее пробой может отправить сургут пр к целям в районе 25 и 19, на крупных таймфреймах бумага находится в зоне продажи, сопротивление в районе 34р, только проход которого вернет бумагу к долгосрочной покупке, в противном случае нужно будет смотреть на уровни ниже 28руб.

Всем удачных торгов!

Тренды изнутри

- 16 декабря 2016, 12:02

- |

Как говорится, трудно уснуть, пока в интернете кто-то не прав.

Случайны ли эти самые тренды? Таки нет вопроса более актуального на сегодняшний день:)

Возьмем часовую историю за 10 лет и проведем тот самый технический анализ: выделим все серии подряд идущих белых (черных) баров. Далее будем считать, сколько у нас получится серий из 1 белой (черной) свечи, сколько из двух, трех и т.д. Для сбербанка получается следующая картина:

Зеленым цветом окрашены серии растущих баров, черным — падающих. И, о, чудо! Серий из двух баров почти ровно в 2 раза меньше, чем серий из 1 бара… а серий из 3 баров опять же в два раза меньше, чем серий из 2 баров и т.д. Паскаля, Ньютона, Да Винчи сюда....

В общем, вполне себе такое случайное блуждание за 10 лет с точки зрения орлов и решек. Кстати, эта картина одинакова для всех бумаг, которые я посмотрел, и не зависит от объема торгов. Везет тому, кто знает о завтрашнем аресте Ходорковского и идет шортить акции Юкоса… для него никаких случайностей нет.

( Читать дальше )

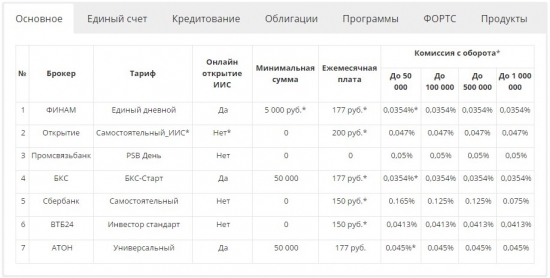

Шпаргалка по выбору компании для ИИС

- 08 декабря 2016, 21:28

- |

Рассматривали 9 холдингов, т.е. брокеры+УК

Получилось 4 номинации:

«Максимальный выбор услуг» 1-е место Финам, 2-е БКС

«Госбанки» 1-место ВТБ24, 2-е Сбер

«Управление активами на ИИС» 1-е Альфа-Капитал, 2-е Открытие, 3-е Финам, 4-е Сбербанк, 5-Атон, 6-е РГС Инвестиции

«Низкие затраты» 1-е место Открытие, 2-е место Промсвязьбанк

Полный обзор про инвестсчета на iis24.ru

Но на смарт-лаб выложим по максимуму принтскрины

Все именно для ИИСов, по обычным счетам может отличаться

Про брокеров

Тарифы фондовый рынок

Тарифы ФОРТС и валютка

( Читать дальше )

Реальность трендовой торговли

- 06 декабря 2016, 07:35

- |

В продолжение этой темы добавлю пару копеек о реалистичном взгляде на трендовые роботизированные системы.

У них практически нет иного способа для входа-выхода из позиций, чем делать сделки по рынку.

Это очевидно, исходя из того, что система строится на стат.прогнозе… если он хоть сколько-то верный,

то делать сделку нужно, чем быстрее, тем лучше.

У таких систем, как правило, чтобы была возможность загрузить большой капитал (от 2000 контрактов в SR, от 200 в RI, от 400 в Si) появляется необходимость в овернайте и в среднем позиция удерживается в районе пары дней, часто кроется внутри дня как в 2016 году, иногда держится до недели. Обычно расчетная просадка таких систем это от -20 до -10% при первом плече. Соотношение доходность-риск от 2-3к1 до 5к1. Не представляю, как можно соорудить систему, которая бы на нескольких годах нашего рынка давала более 5к1 с учетом указанных нюансов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал