Избранное трейдера Тим

Твоя доминанта. Упражнение: ЦЕНТР ТЯЖЕСТИ. Три закона мозга. Когнитивная нагрузка. Упражнение: ИНФОРМАЦИОННАЯ ДОМИНАНТА. Конспект книги "Красная таблетка-2". Курпатов Часть 13

- 05 января 2020, 10:41

- |

Твоя доминанта

Мироощущение предопределяется направлением внутренней активности человека, его доминантами! Каждый видит в мире и людях то, чего искал и что заслужил. И каждому мир и люди поворачиваются так, как он того заслужил. АЛЕКСЕЙ УХТОМСКИЙ

Всё меньший и меньший процент от потребляемой нами информации остаётся у нас в памяти. Дело в механике формирования долгосрочных воспоминаний.

Чтобы что-то запомнить, нам необходимо:

• во-первых, повторение того, что мы узнали;

• во-вторых, время покоя, для того чтобы мозг успел обработать полученную информацию и включить её в существующие уже в нём системы знаний.

Мы-лошадь Мюнхаузена: информация из-нас сразу же выливается.

Мы находимся под постоянным прессингом всё поступающей и поступающей новой информации. Мы в каком-то смысле подобны лошади Мюнхгаузена, пытающейся напиться, тогда как вторая половина тела у неё просто отсутствует, и вся выпитая ею вода тут же выливается.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

С Нуля до Алготрейдра, подарок для трейдеров.

- 03 января 2020, 14:51

- |

Доброго времени суток коллеги. Я редко пишу на форуме с 2012 года всего несколько статей (сообщений), надеюсь они были полезными и помогли Вам. Наступил новый 2020 год, время подарков…

Каждый трейдер со временем хочет автоматизировать свой труд, облегчить его — создать алгоритмический Грааль. Я очень рассчитываю, что мой подарок поможет многим в этом трудном, не легком, но очень и очень интересном пути.

Подарок – это видеоуроки по программированию торговых роботов на языке С# через торговую платформу Quik. Используется библиотека с открытым исходным кодом которая лежит на GitHub https://github.com/finsight/QUIKSharp

Сами уроки лежат на YouTube вот ссылка на плейлист https://clck.ru/LRGZB

( Читать дальше )

Для тех кто ждет прогноз SP500 на 2020. Он есть. Но не такой как в 2019.

- 26 декабря 2019, 13:49

- |

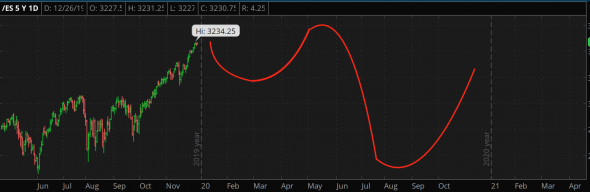

В отличие от прогноза на 2019 «Вам интересно каким будет бомбически бычьим 2019? А он будет...» https://smart-lab.ru/blog/511428.php

и «Вероятный сценарий 2019. „ https://smart-lab.ru/blog/511651.php

с 2020 годом, мягко говоря, все обстоит несколько иначе, чем год назад.

Очевидно, что сейчас нет такого же количество бычьих индикаторов и графиков в одном ряду. Если честно, то я могу убедительно обосновать значительный рост мирового рынка, и с таким же успехом привести веские доводы в пользу коллапса.

Но более реалистично, думаю, картина выглядит следующим образом:

есть хороший шанс, что в начале года мы увидим здоровый откат рынка, когда деньги будут вытекать из исторически перекупленных акций, таких как AAPL и MSFT, в микро-капитализированные бумаги, а так же в акции энергоносителей, развивающиеся рынков, товары (коммодити) и особенно в рынки Азии во главе с Китаем.

Я бы, например, хотел бы, чтобы фэйсбуки, эйплы и амазоны заставили рынок хорошо снизиться, так как есть уже сейчас на низком старте находится достаточно перспективных бумаг из small-micro-cap, которые можно было бы агрессивно накапливать при откатах.

( Читать дальше )

20 правил рынка и инвестирования

- 25 декабря 2019, 12:48

- |

Практически машинный перевод статьи:

20 Rules for Markets and Investing

compoundadvisors.com/2019/20-rules-for-markets-and-investing

1. Будьте смиренны, иначе рынки в конце концов найдут способ смирить вас.

Больше уверенности в себе — это хорошо во многих сферах жизни. Рынки не являются одним из них. Более уверенные инвесторы, как правило, больше торгуют и берут на себя неоправданный риск, что приводит к худшей доходности.

Мужчины, как правило, более уверены в своих торговых способностях, чем женщины, и как следствие демонстрируют более низкую среднюю доходность.

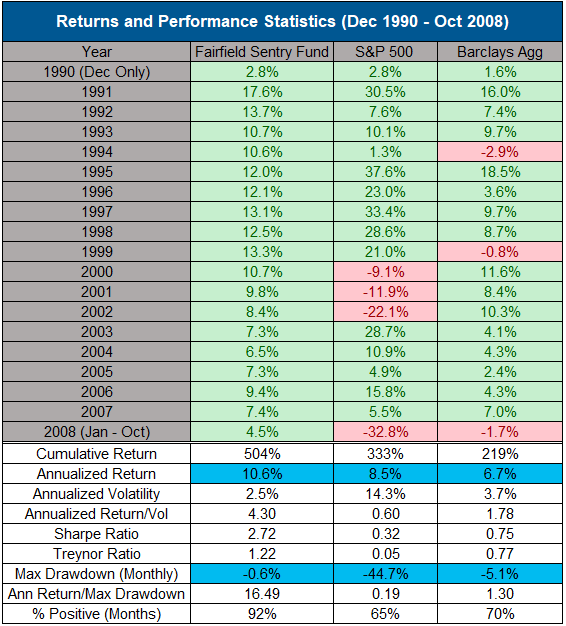

2. Без риска нет вознаграждения. Если это кажется слишком хорошим, чтобы быть правдой, то, скорее всего, так и есть.

Заманчиво высокие доходы. Плавная доходность. Идеальное рыночное время.

Это всего лишь несколько приятных мелодий, которые могут ввести инвесторов в заблуждение.

Взгляните на вторую колонку в таблице ниже:

( Читать дальше )

Итоги десятилетия для компаний индекса Мосбиржи

- 25 декабря 2019, 12:42

- |

- В конце 2009 года индекс Мосбиржи назывался индексом ММВБ и состоял из 30 акций.

- Лучший результат по доходности за 10 лет показали акции Норникеля. Стойкий инвестор, который купил и забыл их, получил бы среднегодовую доходность в 27% и более чем в 10 раз увеличил изначальный капитал.

- Индекс Мосбиржи буксовал в первой половине десятилетия, но во второй ускорился, благодаря обвалу рубля и росту стоимости экспортеров. В итоге, среднегодовая доходность бенчмарка с учетом дивидендов превысила 13%.

- Ралли 2019 года в акциях Газпрома и Сургутнефтегаза не спасло десятилетие для них. Одни из самых дешевых компаний в мире по мультипликаторам так и не смогли догнать индекс Мосбиржи по доходности.

( Читать дальше )

★Не получается?

- 25 декабря 2019, 11:49

- |

Что делать, если ничего не получается в трейдинге? Что делать, если обещанные золотые горы не просто растаяли, а превратились в хождение по мукам? Как найти ту нить Ариадны, которая поможет справиться с лабиринтом под названием трейдинг? Данный пост не может претендовать на готовый рецепт успеха – это было бы слишком самонадеянно. Я лишь хочу собрать воедино некоторые базовые принципы, которые помогали и помогают мне торговать и оставаться в трейдинге. Итак, приступим.

Говорят, что правильно сформулированная проблема, это половина решения. С формулировки мы и начнем. Что в себя включает работа трейдера? Правильно, исполнение системы, но если мы так ответим, то до сути не доберемся, поэтому разделим. У нас получится, что работа трейдера это система (ТС) и ее исполнение. Начнем с самого простого, т.е. с системы (ТС), да вы не ослышались. Дело в том, что система (ТС) это как самоучитель игры на гитаре, вы его купили там все красиво с картинками написано, но тут начинается самое сложное – как при помощи знаний изложенных в самоучителе научится играть.

Говорят, что правильно сформулированная проблема, это половина решения. С формулировки мы и начнем. Что в себя включает работа трейдера? Правильно, исполнение системы, но если мы так ответим, то до сути не доберемся, поэтому разделим. У нас получится, что работа трейдера это система (ТС) и ее исполнение. Начнем с самого простого, т.е. с системы (ТС), да вы не ослышались. Дело в том, что система (ТС) это как самоучитель игры на гитаре, вы его купили там все красиво с картинками написано, но тут начинается самое сложное – как при помощи знаний изложенных в самоучителе научится играть.( Читать дальше )

Конец года. Пора считать доходность! Главное знать как.

- 24 декабря 2019, 09:09

- |

Что делает в конце года инвестор? Правильно, подсчитывает результаты года. А правильно ли он это делает? Давайте разбираться.

Нет ничего проще, чем посчитать годовую доходность, если вы вложили в начале года «миллион» и в конце года сравнили с результатом. А что если в течение года были пополнения счета и снятие с него?

Итак, простые кейсы.

- Сумма на начало года 1 миллион рублей. Сумма на конец года 1,12 миллиона рублей. Пополнений и снятий не было. Всё просто (1,12/1)-1=12% годовых заработал наш инвестор.

- Что если мы хотим посчитать среднегодовую доходность в диапазоне нескольких лет? Инвестор в начале 2007 года вложил 1 миллион рублей, в конце 2019 года у него на счету 3,5 миллиона рублей. (3,5/1)-1=250% за 13 лет. И тут инвестору может показаться, что среднегодовая доходность должна считаться так 250%/13=19,23%. Это не совсем корректно. Так как в этом случае высчитывается простой процент, а когда речь идет о промежутке более года, как правило, считают сложные проценты.

( Читать дальше )

Философские мысли про трейдинг, счастье и грааль!

- 19 декабря 2019, 11:20

- |

На смартлабике периодически появляются топики, в которых раскрывается тема, как пораньше уйти на пенсию, как будто в этом и есть истинное счастье для человека. Лично я придерживаюсь мнения, что не нужно заниматься той работой, которая тебе не нравится, а если работа нравится, и ты от нее получаешь удовольствие, то какой смысл стремиться ее бросить и уйти на пенсию? Никакого! А если никакого смысла нет, то и нет никакого смысла в ущемления себя во многом, ради этой призрачной пенсии.

Уже за более чем 11 лет плотного контакта с фондовым рынком, я для себя нашел грааль. Причем грааль заключается не в процентах заработка, а в счастье, а точнее в такой торговле, которая у тебя вызывает минимальное выделение такого гормона, как кортизол. (гормон стресса). Чем меньше кортизола, тем ближе вы к счастью. Для многих путь к счастью будет не торговать вообще.

Лично мой грааль заключается первоначально в том, что не нужно хранить в инвестициях и спекуляциях больше той суммы, с которой вы не готовы расстаться, а тем более делать это самоцелью своей жизни, ради каких-то призрачных пенсий или еще чего ни будь. Заработал на то, что ты хочешь, снимай и покупай, делать подарки себе и своим близким это настоящее удовольствие.

( Читать дальше )

6 причин для оптимизма в трейдинге, или почему нельзя сдаваться.

- 11 декабря 2019, 15:10

- |

Часто наблюдаю на смарт-лабе упаднические настроения, посты о хаотичности рынка, о том как все плохо и т п. Вот мой ответ Чемберлену.

1. Те кто утверждают, что на бирже все проигрывают упускают одну деталь, если все проигрывают то куда уходят деньги, в чьих карманах они оседают? Не могут все проигрывать, просто потому что если где то убыло то где то прибыло.

2. Те кто утверждают, что рынок хаотичен, немного лукавят, так как повсеместно принятое мнение людей о хаосе и теории хаоса, это то что это непредсказуемо, и что это наука о непредсказуемости, на самом деле теория хаоса это наука о предсказуемости в нестабильных системах.

3. Даже на хаотичном рынке можно зарабатывать соблюдая правила риск менеджмента. Трейдер не может контролировать рынок, но он может контролировать свой стоп, точку входа и выхода.

4. Утверждение о том, что на рынке все проигрывают противоречит нормальному распределению, нормальное распределение настолько фундаментальный закон, что его используют даже для выявления подтасовки в выборах, если нормальное распределение не наблюдается, это означает либо методологические ошибки, либо подтасовка и искажение исследования или статистических данных.

( Читать дальше )

Всем кто испытывает проблемы с трейдингом...

- 10 декабря 2019, 21:25

- |

Вкратце его пост о том, что многие из нас приходя в трейдинг торгуют с одним и тем же подходом и одними и теми же взглядами на рынок на протяжении лет (а то и десятилетий). При этом систематически терпя неудачи. В итоге такие люди в лучшем случае все же уходят из трейдинга, в худшем случае трейдинг (читай как «рынок») таких уничтожает. В посте автор сравнивает рынок с дверью, а Вашу стратегию/подход с ключом. Если ключ не может открыть дверь, очевидно что нужно менять ключ. Но многие этого не понимают, пытаюсь вскрыть дверь неподходящим к ней ключом (Всё описанное ИСКЛЮЧИТЕЛЬНО моя интерпретация автора).

Я согласен с автором поста, удивлен что так мало комментариев и плюсов собрал его пост и хочу немного развить эту тему. Взять пример, допустим нашего любимчика Карпова)) Когда он пишет свои грустные посты в конце года (подводя итоги) у меня сердце у самого щемит, но когда я на ЛЧИ увидел количество его сделок я реально охерел… Не слишком ли это много для человека который ещё только учится прибыльной торговле? Не люблю критиковать голословно, так же желаю персонально Карпову и всем остальным всяческих успехов в нашем нелегком деле, поэтому перейду к сути.

Итак, допустим Вы уже много лет на бирже и до сих пор не можете торговать стабильно в плюс. Думаю дальше Вам будет интересно...

Оглянитесь, посмотрите на Ваш торговый путь, сколько торговых стилей Вы уже перепробовали? не стратегий а именно СТИЛЕЙ? Пробовали ли Вы скальпинг? А дейтрейдинг? Что насчёт свинга? А как насчёт позиционной торговли? Что Вам комфортнее? Ну и наконец надо быть абсолютно невнимательным чтобы не заметить, что рынки реально отличаются друг от друга. Вы торгуете всем подряд? Может не стоит держать открытыми 30 активов для торговли, может стоит выбрать специализацию?

Позвольте привести Вам пример как Важно не запираться в каких-то рамках. Недавно я познакомился с девушкой, которая долгое время пыталась торговать по прайс-экшен (разумеется по тренду). На h4 и D1. Сами понимаете семья, работа и всё такое, времени мало свободного и там не до скальпинга и интрадэя. И она слила пол депозита за пол года. Затем Вы не поверите но я то всё это видел. Она начала торговать усредняясь против тренда (да-да гуру) и уже несколько лет стабильно в плюсе. За два года сделала уже примерно 200% прибыли. Не семинарит, не собирает деньги в ПАММ. Тихо торгует для себя. Все мы знаем, что было много подобных случаев которые плохо заканчивались (я про усреднение против тренда), но я Вас не призываю так торговать, просто показал пример человека который перебирал разные подходы. На данный момент она успешнее половины смарт-лаба в плане торговли. Но её управление рисками «никакое» потому вот Вам другой (и последний) пример.

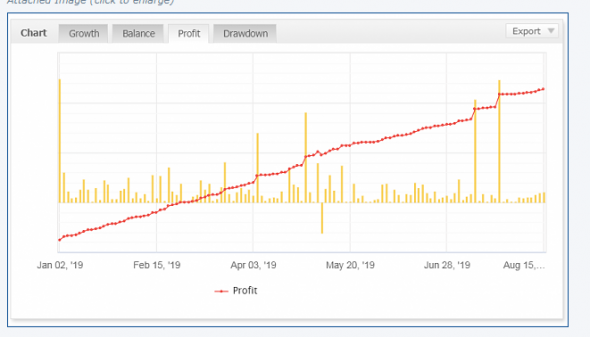

На форуме «ForexFactory» я познакомился с профессиональным трейдером который торгует для нескольких проп-компаний. Под его управлением БОЛЕЕ 1 000 000 долларов. Ииии внимание, он торгует с помощью сетки и усреднений. НО! Есть ОЧЕНЬ важный ньюанс. У него стоп-лосс всех позиций на день равен 2,5%. Его стоп-лосс на месяц равен 10%. То есть при достижении суммарной просадки по эквити он закрывает все позиции. Поняли? Он скальпирует против тренда, усредняясь, но при этом строго соблюдая риски. Я Вас уверяю, Вы ещё таких эквити как у него не видели)) И тут вообще для многих это недостижимо.

А теперь, просто ответьте мне на один вопрос. Если Вы очень долго в трейдинге но не можете добиться результата (но всё равно очень хотите), что Вы уже попробовали? Какой Вы трейдер? Тренда или контр-тренда? Как Вам комфортнее торговать на отбой или на пробой? Ведь это разные психологии по сути. Вам удобнее фиксированные стопы или Вы комфортно себя чувствуете при усреднении? Наконец то, чем грешит большинство, какие рынки Вы торговали? Акции США, акции РФ, фьючерсы, опционы, форекс, календарные спреды на фьючерсах?

Если Вы перепробовали всё это и нигде не смогли делать деньги, что ж, наверное тогда Вам действительно стоит подумать о том, чтобы стать инвестором… Но если Вы несмотря ни на что хотите добиться успеха в трейдинге тогда для начала перепробуйте все, иначе если Вы не найдете себя, Вы никогда не станете прибыльным. Помните как Майк Беллафиоре в книге «Один хороший трейд» упомянул парня, который никак не мог начать зарабатывать торгуя акциями, но начал косить бабло попробовав торговать опционными спредами?

P.S. Вам из поста может показаться что я усредняюсь и мой стиль контр-тренд. Так вот спешу сообщить, я ссыкло и предпочитаю фиксированный стоп. Ссыкло я потому, что риск 2% на сделку считаю большим)) Торгую я по тренду. Просто хочу чтобы Вы имели более широкое мировоззрение, если у Вас не получается, возможно стоит сменить не стратегию, а весь Ваш подход в целом.

P.P.S. Как всё вышенаписанное связано с нашим любимчиком Карповым. У меня ощущение что он кроме РФ рынка и форекса ничего другого не пробовал, вдруг он найдет себя в торговле календарными спредами или американскими акциями. Так же возможно он никакой скальпер но хороший позиционщик? Нужно пробовать, иначе минус на плюс не сменится (пробовать естественно на демо или ещё лучше на тренажере).

P.P.P.S. Вот Вам эквити проф.трейдера торгующего против тренда с усреднениями)))

Ключевая мысль такова, если кто-то считает что какая то стратегия или стиль не работает, он говорит это либо повторяя за кем-то, либо имеет ввиду свой опыт. Возможно именно для Вас будет работать тот подход который все ругают и который считается неперспективным. Не бойтесь экспериментов, главное не на реальные деньги))

Так же примечательно что проф.трейдер о котором я тут рассказываю абсолютно бесплатно общается по скайпу с новичками в свободное время и помогает торговать. Одному типу он вытащил счёт из просадки в 30% за два месяца совместной торговли по скайп. Никакого разводилова и никаких денег. Никакой продажи курсов или сигналов. Так-то вот))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал