Избранное трейдера Светлана

Корреляция активов возросла. Что это означает?

- 15 августа 2019, 15:49

- |

В последние дни корреляция между различными активами существенно выросла. Так, например, мы уже совсем отвыкли, что фондовый рынок России падает одновременно с рублем. Мы также успели совсем отвыкнуть, что фьючерс РТС ходит за фьючерсом S&P500.

В мирное время инвесторы используют некоррелирующие классы активов для эффективной диверсификации портфелей. Но когда наступает кризис, корреляция резко возрастает и позитивный эффект от нее снижается.

Почему берут золото сейчас? Уверен, что для диверсификации.

Лично мне текущий рынок в моменте напоминает то, что происходило в 2008-2012, когда все активы были плотно скоррелированы между собой и следовали за одними новостями. Так и мы сейчас все дружно растем или падаем на новостях про Китай или по ставкам ФРС.

Может быть это и временно, но в моменте знак нехороший.

- комментировать

- ★3

- Комментарии ( 15 )

Трейдер покупал акции, а потом продавал их своей организации выше рынка

- 15 августа 2019, 15:43

- |

В России вынесен первый приговор по статье о манипулировании рынком.

Бывший трейдер банка «Ак Барс» Артем Люлинский приговорен к 2,5 годам лишения свободы условно. Кроме того, ему запрещено в течение трех лет заниматься торговлей ценными бумагами. В 2011–2016 годах трейдер манипулировал 31 ценной бумагой, заработав почти 80 млн рублей.

Манипуляции были нехитрыми: с личного брокерского счета Люлинский покупал акции на бирже, потом выставлял заявку на их продажу по цене на 2,5–4% выше рынка и выкупал, но уже с рабочего счета.

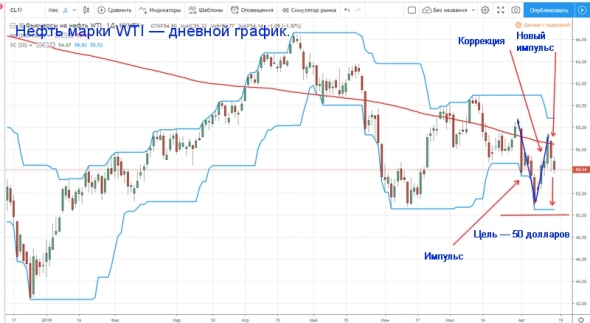

Нефть марки WTI сходит к уровню в пятьдесят долларов за баррель.

- 15 августа 2019, 15:33

- |

Посмотрите на картинку выше. Это схема моего прогноза. На ней я обозначил, что нефть марки WTI в настоящее время завершила коррекцию в рамках нисходящего тренда. А значит, будет новый импульс вниз. И, по моему мнению, цель этого импульса это уровень в пятьдесят долларов за баррель. И это в краткосрочной перспективе.

( Читать дальше )

Полный расклад по вчерашнему падению. Ссылки, скрины, графики.

- 15 августа 2019, 15:29

- |

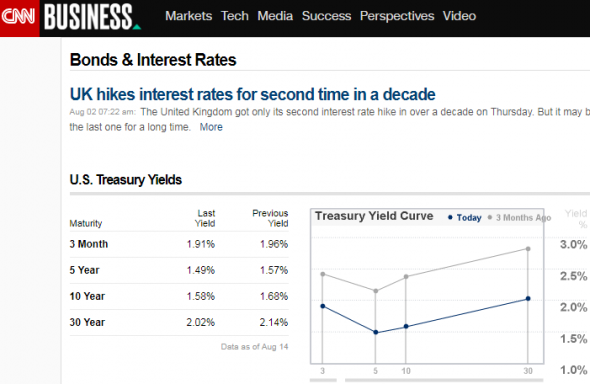

Индекс Dow упал более чем на 700 пунктов в среду после того, как рынок облигаций впервые за более чем десятилетие высветил предупреждающий сигнал, который имеет очень жуткий послужной список для прогнозирования рецессии.

money.cnn.com/data/bonds/index.html

Вот что произошло: доходность 10-летних казначейских облигаций упала ниже 1,6% в среду утром, опустившись чуть ниже доходности 2-летних казначейских облигаций. Впервые с 2007 года было отмечено, что доходность 10-летних облигаций упала ниже 2-летних.

Американские акции упали, так как инвесторы продавали акции компаний и переводили их в облигации.

Индекс Dow ( INDU ) был примерно на 2,8% ниже. Более широкий S & P 500 ( SPX ) также снизился на 2,8%, а Nasdaq ( COMP ) опустился на 3,1% в среду.

( Читать дальше )

Кондуктор нажми на Тормоза! S&P500

- 15 августа 2019, 15:28

- |

В наши дни, когда лично сам Президент США в курсе о проблемах «СRAZY INVERTED YIELD CURVE. OUR FED IS CLULESS» -Твитт Трампа -Именно US Treasury задают тон рынка в Августе.

Еще я просил обратить внимание на 0.618 RETRACE Fibo. Это уровень 2840. Теория такова, что если здесь рынок находит поддержку, то UPTREND продолжается и 3050 уровень мы увидим очень скоро.

Правда, Overnight Кукл обвалил рынок еще раз, кажется до 2817

Серия UP and DOWNs продолжается. Это происходит для того, чтобы найти СРЕДНЕСРОЧНЫЙ OVERSOLD.

Если говорить о 10 DAY MA статистике based on VOLUME & BREADTH (ADV/DEC), то мы уже здесь или в шаге от этого OVERSOLD.

А если говорить о 30 DAY MA статистике, то мы еще очень далеки и можем быть OVERSOLD лишь после ДНЯ ТРУДА в США (первый ПН сентября) или последний день Августа. Примерно так. Этот уровень очень важный, это там где будет Отовариваться КУКЛ, его брат и троюродный племянник.

( Читать дальше )

Пять кубов речного песка

- 15 августа 2019, 14:21

- |

Кушать пока не хочется. Но почему-то к вечеру ужн снова захочется.

Пока ходил в Глобус, поставил заявку на продажу 10000 баксов по цене 66,3050 рубля за доллар. Постеснялся с утра поставить на 66, 40, а зря..

Рынок наплевал на мои расчеты, легко проглатил мою заявку и пошел выше! Кто знал, кто знал.

Вот скрин сделки. В телеграм мне не верят, говорят фотошоп. Как всегда, находятся яйцоголовые смерды, которые не верят.

Да если бы я так умел рисовать, я бы давно в студии Лебедева был главный в команде дизайнеров)))). Итак, 5200 рублей — это хорошая добавка к пенсии пэнсионеру!

Если в сахарном песке считать ( сегодня в глобусе сахар стоит 33-89 за кг), то я заработал 152 кг., или 5 мешков сахара по 30 кг.

Этого хватит на одну смену в пионэрском лагере на 300 человек)))).

( Читать дальше )

Истинная причина отсрочки тарифов Трампа

- 15 августа 2019, 14:15

- |

Перенесение даты введения новых тарифов Трампа на некоторые товары с сентября на декабрь породило различные спекуляции по поводу истинных причин такого решения. Их можно разделить на два типа. Суть первых можно свести к тому, что Трамп “моргнул первым” в противостоянии и грядет деэскалация на более выгодных для Китая условиях. Спекуляции второго типа сводятся к поиску объективных оснований, в частности, в выявлении конфликта нового раунда тарифом с потребителем, точнее с его карманом. И такое основание есть – сезон шоппинга к в ноябре и декабре.

Я напомню, что 13 августа USTRопубликовало план введения новых тарифов. 1 сентября вступят в силу тарифы на 112 млрд. долларов, а 15 декабря еще 160 млрд. долларов импорта из Китая попадет под жернова тарифной войны. Первоначальный план администрации был еще более суровым — обложить тарифами почти весь остаток импорта (274 млрд. долларов) 1 сентября. Как и предполагалось, способ разделения USTR

( Читать дальше )

Взгляд на рынок. ММВБ и Br. Trade Market

- 15 августа 2019, 14:12

- |

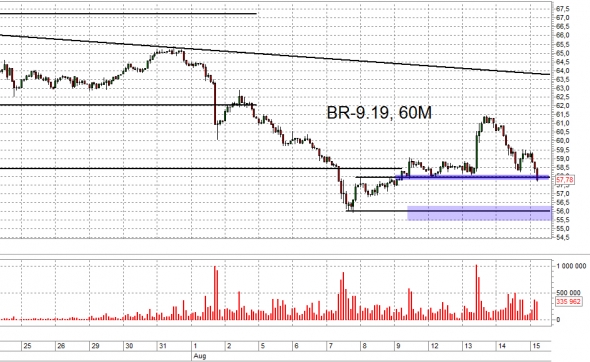

Российский рынок продолжает валиться без остановки, при этом, о том, что август будет коррекционным, я говорил ещё в середине июля. Правда рука дрогнула, и свои опционы пут я продал, как помните, в начале августа.

Учитывая силу падения и общий настрой рынка, провал, вероятно, продолжится с ближайшей целью на 2600 по МБ. Однако, спекулятивно шортить российский рынок от текущих уровней уже поздно, сейчас вероятен небольшой отскок, может быть, очередной тест снизу уровня 2650. Так что системные шорты я бы пока держал, спекулятивные закрывал в диапазоне 2610 – 2620, а если таковых нет, то не открывал бы пока.

По нефти мы в данный момент тестируем уровень 58, от которого отскакивали на протяжении недели. То, что движение имеет целью, как минимум уровень 56, почти нет сомнений, главное, чтобы не развели на пробое 58. По возможности я бы заходил на ретесте, если конечно дадут такой подарок.

( Читать дальше )

Хочу добавки! | Полезные мелочи

- 15 августа 2019, 14:12

- |

«Полигон для новичка» отдыхает до сентября, а я продолжаю пополнять «сундучок» полезных мелочей, просматривая старые, прошедшие ранее Полигоны.

Открытие дополнительных позиций во время тренда вносит существенный в общий результат торговой системы. На примере торговой системы «Порох», которая принимала участие в «Полигоне для новичка №3», я разбираю один из вариантов открытия таких дополнительных позиций.

Это последнее видео на примере прошлых Полигонов. С сентября начинаются новые Квесты и Полигоны. Новые серии из цикла «Полезные мелочи» будут готовиться на основании работу уже этих новых Полигонов.

Что такое «Полезные мелочи» можно посмотреть здесь https://smart-lab.ru/blog/473161.php

Инвестиционные идеи Cognizant Technology Solutions

- 15 августа 2019, 14:08

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал