Избранное трейдера Светлана

КОНСПИРОЛОГИЯ ТЕХАНАЛИЗА. 3-е издание.

- 30 августа 2016, 11:14

- |

Написал 3-е издание своей книги «Конспирология технического анализа».

Процитирую введение:

«Практически все книги по так называемому техническому анализу, и канонические и новейшие, состоят из трансляции накопленного авторского трейдерского опыта, иногда сдобренного статистическими данными. Верификация такого опыта почти всегда основана только на личности автора, успешность которого в трейдинге, былая или настоящая, и является залогом адекватности представленных наблюдений. Так или иначе, это всегда только описание и суммирование эмпирического опыта одного или многих трейдеров, представленного в виде модели «если видим такое, то, скорее всего, дальше будет так». Причинно-следственная связь между «таким» и тем что «дальше будет», как правило, или совсем не проясняется, что наводит на мысль, что она и вправду неизвестна даже на уровне гипотез, либо приводится на основе житейско-бытовых интуитивных предположений, часто спорных и нелогичных, а то и вообще отдает дешевой конспирологией.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 54 )

Рубль/бакс 9

- 30 августа 2016, 10:56

- |

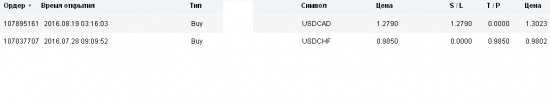

В продолжение поста http://smart-lab.ru/blog/326308.php

Похоже в середине июля были «таки» низы по баксу.

МЫ ВЫходим из зоны консолидации по рублю. Флэт затянулся и гипотетически еще может продлится пару недель.

Базовая цель 77-80, с шансом почти до 90.

Очередные «Что делать?» Если вы дели все хладнокровно и спокойно, вы сейчас должны были набрать базовую позицию.

Сейчас дали небольшую возможность притарить бакса еще чуток. Думаю это последний шанс в рамках основного сценария.

Кто в позе — могут постепенно начать пирамидиться однако не перегибайте с плечами 1/2 к позе и не более — спокойно пересидите неприятный сценарий. «Ветер в вашу сторону» — наращивайте плавно плече далее. Следите за рисками.

dwq4do82y8xi7.cloudfront.net/x/UcakoV05/

Всякие «дрочуны» интрадейщики это пост не для вас, ментальность у нас разная.

Волновой анализ eur_usd, gbp_usd, usd_chf, aud_usd, gold, dxy

- 30 августа 2016, 10:45

- |

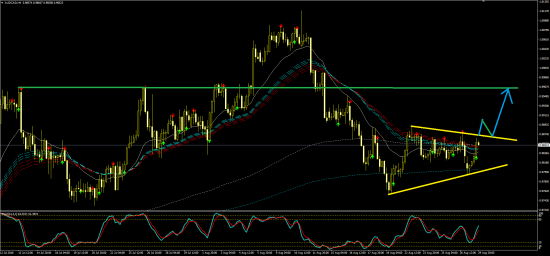

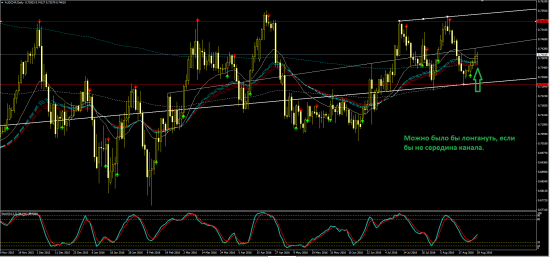

Учитывая ситуацию на индексе доллара, франке и др. инструментах, по евро вполне может быть реализован зелёный вариант (гор.треугольник завершён, с выходом вниз), по многим парам сейчас интересная ситуация для трейдинга в целом. По eur_usd, gbp_usd, aud_usd, gold – надо искать точки входа в продажи, соответственно по usd_chf – покупки.

eur_usd

( Читать дальше )

Золото. Оптимизма все меньше.

- 30 августа 2016, 09:55

- |

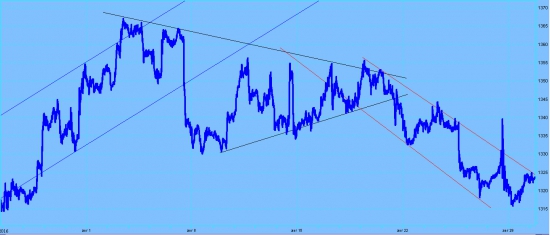

Ecть ощущение, что уровень 1317 будет пробит в скором будущем и нужно готовиться ловить отбои от него для шорта.

Золото...никому ничего не должно...

- 30 августа 2016, 07:18

- |

Смотрите на график:

Имея некий инсайд или просто потому что проснулась тяга к рмску, инвесторы стали покидать золото и котировки «присели». Сам тренд начал определяться, под выступление Йеллен, которое подтвердило ожидания трейдеров по повышению ставки в этом году.

Теперь мы видим во всей своей красе даунтренд и имеем на конец сентября, подведение итогов финансового года в США и заяедание FOMC, а дальше -выборы президента.

Ладно, вернемся с небес на Землю.

Среднесрочно пока еще в даунтренде. Разворот жду по двум условия:

конец цикла падения по истечению времени

уход цены ниже 1300

Новости есть в конце дня, по Америке, но мне думается, что рынки «упадут в спячку», начинается бархатный сезон)))

P.S.

Торговать лень в текущем моменте, поэтому держу старые позы, готовлюсь к грандиозному выводу на рынок, позиций сразу в 8 инструментах.

Германия: Британию надо наказать иначе ЕС смоет в унитаз)))

- 29 августа 2016, 21:55

- |

Министр экономики Германии Габриэль Зигмар сказал надо бритов наказать что бы другим неповадно было выходить из ЕС .

Другие посмотрят а вот они вышли без последствий мы тоже хотим. И это чревато тем что в последствии ЕС смоет в унитаз)))

( Читать дальше )

Компании индекса ММВБ, изменение за день.

- 29 августа 2016, 20:03

- |

Американские индексы показывают небольшой рост, продолжая находится в рамках узкого коридора — на протяжении 35 торговых сессий индекс S&P500 не демонстрировал изменений более, чем на 1%.

Российский рынок акций сегодня выглядел хуже мировых индикаторов — индекс ММВБ потерял около 0,5%, на фоне ослабления рубля сильнее упал индекс РТС.

После падения цен на нефть хуже рынка сегодня выглядит сектор нефтедобычи, отраслевой индекс для которого теряет 0,7% за счёт снижения в стоимости Лукойла и Новатэка.

Главными событиями российского рынка сегодня были квартальные и полугодовые отчётности эмитентов.

Выделим возвращение к прибыльности в первом полугодии Мечела, привилегированные акции которого прибавили более 8%.

Лучше рынка после публикации своих финансовых результатов выглядели Алроса и Россети, заметно хуже — ЛСР и Интер РАО.

Факты Без Комментариев ®

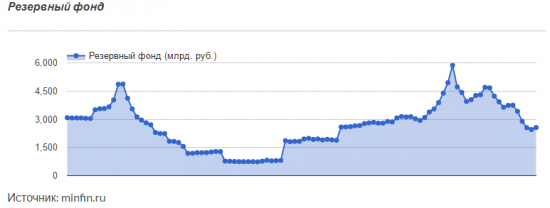

Для финансирования дефицита бюджета потрачено 800 млрд. руб. Резервного фонда

- 29 августа 2016, 19:54

- |

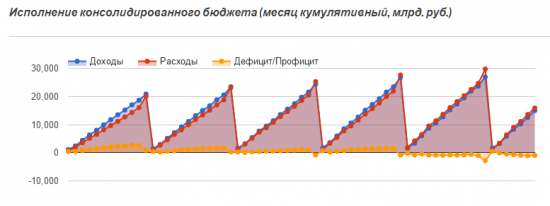

За 2 квартал 2016 года для финансирования бюджетного дефицита Минфин использовал средства Резервного фонда в объеме 800 млрд. руб., передает Центральный Банк. Меньшая часть дефицита была профинансирована за счет выручки от размещения ОФЗ.

По итогам июня 2016 года дефицит консолидированного бюджета Российской Федерации составил 1061 млрд. руб. Таким образом, 261 млрд. руб. дефицита было покрыто суверенными долговыми обязательствами страны.

Ссылка на график

Согласно базовому сценарию Центрального Банка для финансирования дефицита бюджета в 3,5% ВВП потребуется 2,4 трлн. руб. из Резервного фонда. Учитывая потраченные 0,8 трлн. руб., во втором полугодии в банковскую систему поступят еще 1,6 трлн. руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал