Избранное трейдера Светлана

Нефть

- 29 мая 2016, 07:34

- |

Ну что-ж, смотрим внимательно и сравниваем коррекции -

Никакой разницы не замечаете?

Правильно, всё дело в объёме. Первая коррекция — это классика коррекций. Цена движется против тренда на уменьшающихся объёмах. После таких движений — господствующий тренд ВСЕГДА продолжается.

Вторая коррекция полная противоположность первой. Объёмы не просто выросли — они взлетели. Это уже и не коррекция вовсе.

Полагаю, что через недельку цена пробъёт сопротивление канала.

Ждёмс.

- комментировать

- ★5

- Комментарии ( 13 )

Как заработать на акциях гугла, яндекса, байду, фейсбука и твиттера.

- 29 мая 2016, 06:23

- |

Спекулировать ETF или купить и держать акции гугла, яндекса, байду, фейсбука, твиттера?

Большинство инвесторов, например, Уорен Баффетт, любят покупать акции и держать их лет по 10 и более в своем портфеле, получая дивиденды. Абы что покупать конечно не стоит. Можно приобрести и кота в мешке. А вот насчет покупки акций таких известных гигантов как google, yandex, baidu, facebook и twitter задуматься все же стоит. Выгоднее купить соответствующие им ETF. Если же Вас интересует доход от покупки с последующей продажей стоит купить некоторые из них и подождать много недель.

w price chart google

Тикер GOOGL Сайт http://google.com

Лучше всех для покупки смотрятся акции гугла. Сильный восходящий тренд на недельном графике, находимся недалеко от восходящей трендовой линии. Хороший потенциал роста от 748 до 810 вероятно рост продолжится до 900. Линия поддержки зеленая. Линия сопротивления красная. Все просто покупать у поддержки держать до максимума на 810 и далее до упора пока не надоест.

( Читать дальше )

Какая вероятность выпадения 5 раз подряд решки? Теория вероятности.

- 29 мая 2016, 00:18

- |

В=(1/2)^5=0.03125

ссылка на википедию

Сколько последовательностей можно составить из 5 символов орла и решка (1, и 0) (10101 — одна последовательность)

5!=120

Каждая из них одно вероятна. А последовательность из 5 подряд одна. Следовательно

1/120=0.00833...

ссылка на википедию

Так какая вероятность выпадения 5 раз подряд решки верна? Первая или вторая?

Кто из нас трейдер, а кто дурак?

- 28 мая 2016, 20:35

- |

Всем привет!

Поскольку трейдинг это то дело, которому я посвящая большую часть своего времени, я посещаю самые разные ресурсы, в поисках чего-то интересного, что могло бы улучшить мое понимание рынка и мои торговые навыки. Вчера наткнулся на один сайт http://kserox.com на этом сайте предоставляют услуги наподобие ПАММ счетов, только торгуют трейдеры на бинарных опционах, немного посмотрел этот сайт и мне в глаза бросилось следующее на этом сайте, описание самого себя одним из трейдеров:

Кто мне скажет, как вообще могут сочетаться использование мартингейла и риска в сделку 5-10%, с понятием спокойной торговли и небольшого, стабильного профита!

Я даже как-то подумал, может я что-то не понимаю в трейдинге и в том, что такое стабильная торговля...

P.S.

Последняя моя запись совсем не набрала просмотров, а ведь она о торговле и том, как находить точки входа внутри дня, посмотрите, я уверен вам понравится:

http://smart-lab.ru/blog/330581.php

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

Посчитаем разность между IV и HV и построим график этого спреда

( Читать дальше )

Шаг цены повышается на USD_TOD/TOM

- 28 мая 2016, 17:53

- |

http://moex.com/n12664

Если кому лень читать, то

вчера можно было купить лот TOD по 66.000, 66.001, 66.002,

то с понедельника только по 66.000, 66.0025, 66.005 — хм, не знаю

зачем им это, неудобняк какой то. Лучше бы на сильвере шаг в 10 раз уменьшили,

а то там тик=1 баксу, это оцень много.

Так что, Хомячок, будь начеку — заявки могут не проходить.

Я знаю, ты там любишь спекульнуть на валютной…

Мартингейл. Зарабатываем на мартине. Заблуждения и реальность. (martingale)

- 28 мая 2016, 15:15

- |

Есть ли возможность заработать на мартине? Ввиду отсутствия математического положительного ожидая – стратегия на это не способна. Но, если воспользоваться идеями с мани менеджмента, а почему бы и нет?

Мартингейл – стратегия управления размером позиции определенным образом в зависимости от появления прибыльных или проигрышных сделок. Что приводит к перераспределению дохода и убытка на истории. В википедии все сказано достаточно коротко и ясно. Дам более красивое определение:

Мартингейл – это взятие кредита у рынка сейчас. В надежде, что в момент. Когда надо будет отдать – нас там не будет. Как таковых процентов нет, есть комиссия брокеру и проскальзывание.

Основные эксплуататоры мартина – создатели роботов. Которые не зарабатывают, или зарабатывают очень мало. Сравнимо с процентами депозита в банке. Прикручивая мартингейл к ним позволяют показать прибыль (иногда хорошую) на определенном куске истории. Учитывайте это при использовании. Так как не правильное использование мартина – верный способ быстро потерять все деньги. Вы этого хотите?

( Читать дальше )

Биржа увеличивает ликвидность фьючерсов и опционов мини-MIX

- 28 мая 2016, 08:24

- |

moex.com/n12883/?nt=106

Мини-фьючерс, главной целью которого является стать самым ликвидным фьючерсом на индексы, по-прежнему никакой.

Торгуется он уже достаточно давно, но не стал популярнее MIX, не говоря уже про Ri.

Увы

- 28 мая 2016, 02:17

- |

Это не системная ошибка России, начнём рассмотрение вопроса с точки зрения мировой валютной корзины и её ценностей ?! Почему за один евро можно купить доллар с копейками а за один доллар нужно платить, по курсу ( в среднем ) 65 рублей ?

Нам не дают рынок сбыта и спонсируют точку зрения системной — коррупционной политики !

Даже за расчёт возьмём досанкционную экономическую политику !

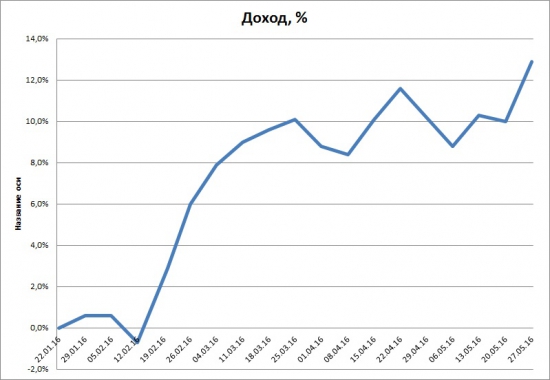

Продолжу тему инвестиций!

- 27 мая 2016, 22:23

- |

Был момент в моей жизни, который остался в моем сердце навсегда.

Лет в 18-19 я попал на курсы в Финам.

И там преподаватели мне рассказали, что пенсионеры США живут збс только по одной простой причине:

Что с самого начала своей трудовой деятельности они начинают покупать акции.

Собирают пул эмитентов, из них что-то банкротится, что-то приносит дивиденды, что-то просто растет как на дрожжах. =))

Собсно живут пиндосские старички на хорошие дивиденды.

Чем я плох? С недавних пор перешел я только на торговлю акциями РФ.

Покупаю акции, и как только бумага вышла в плюс — продаю.

Заработал под 13% на сегодня.

Но эта прибыль бумажная.

Поэтому можно ожидать как просадку, так и прибыль =)

Сегодня в моем портфеле собраны следующие эмитенты:

-Акрон

-Башнефть-ап

-iАвиастК

-РусГидро

-ФосАгро

-СНГ-ап

ИМХО: покупка акций приносит не только профит, но и избавляет трейдеров от стрессов ))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал